Wie du bereits im ersten Artikel erfahren hast, vertrete ich einen deutlich anderen Lebensentwurf als den, den dir deine Freunde und Mitmenschen bisher vorgelebt haben.

Die meisten Menschen führen ein ziemlich unspektakuläres Leben. Sie gehen in einem Vollzeitjob arbeiten und geben ihr Gehalt für Produkte und Dienstleistungen wieder aus, die das Leben schöner machen sollen: Ein schönes Haus, eine tolle Einrichtung, Restaurantbesuche, Online-Shopping, einmal im Jahr eine große Urlaubsreise.

Nicht wenige geraten mit Mitte 30 oder 40 in eine Midlife-Crisis. Sie fragen sich dann, ob das Leben nicht mehr zu bieten hat, als nur arbeiten zu gehen und Geld auszugeben.

Frugalisten wie ich gehen die Sache anders an. Ich versuche, ein möglichst spannendes und erfülltes Leben zu führen, ohne dabei viel Geld auszugeben. Auf diese Weise spare ich jeden Monat rund zwei Drittel meines Einkommens. Mit 40 erlebe ich dann hoffentlich keine Midlife-Crisis, sondern habe genug angespart, dass ich finanziell unabhängig bin – also nie wieder für Geld arbeiten gehen muss.

Die FIRE-Bewegung

Diese Idee ist gar nicht mal neu. In den USA gibt es schon seit einigen Jahrzehnten die sogenannte FIRE-Bewegung, die genau dieses Lebensmodell verfolgt. Die Abkürzung FIRE steht für Financial Independence, Retire Early – auf Deutsch: Finanzielle Unabhängigkeit, früher Ruhestand.

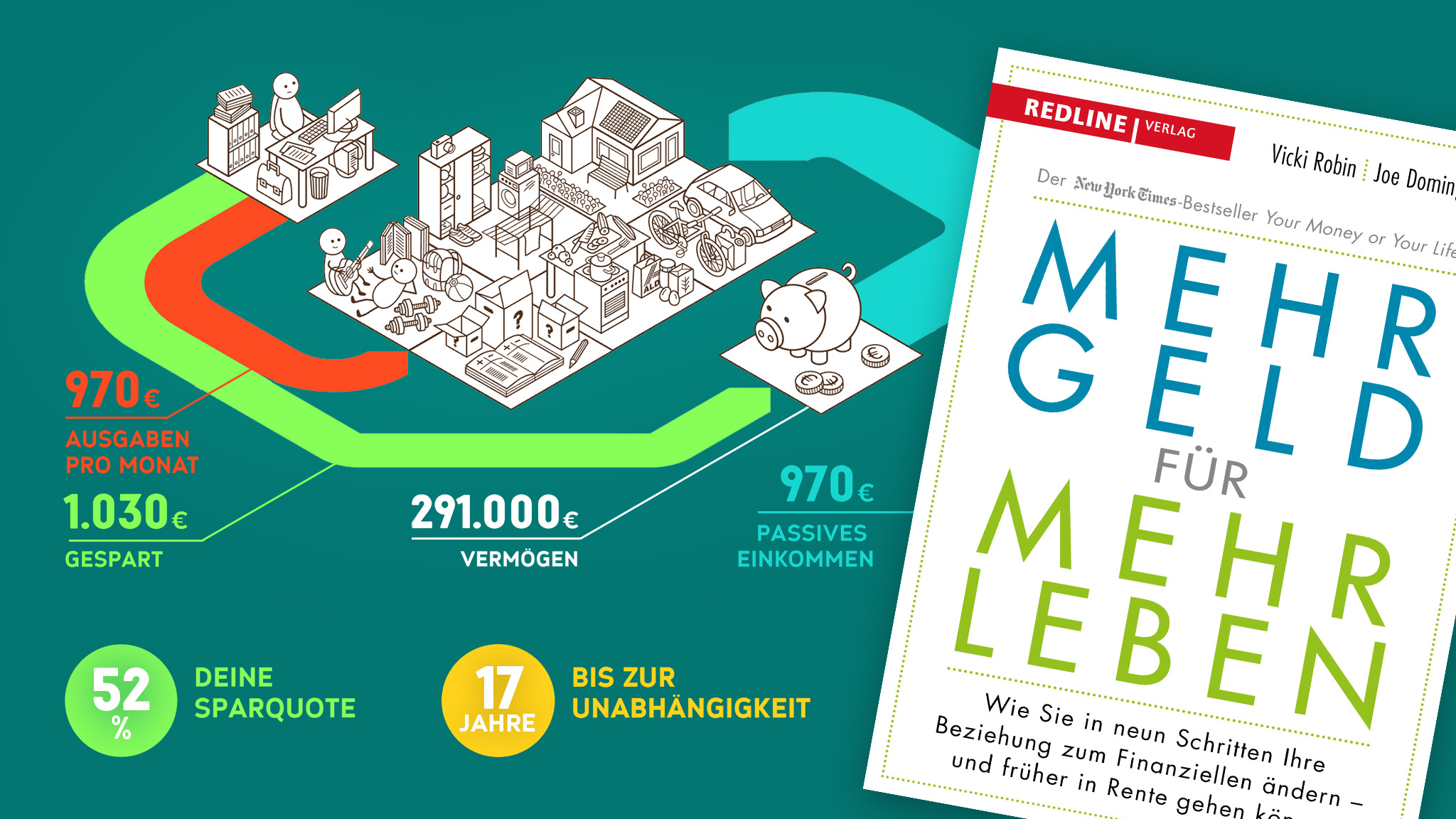

Als Gründungswerk der Bewegung gilt der 1992 erschienene Bestseller Mehr Geld für Mehr Leben von Vicki Robin und Joe Dominguez. Die Umweltaktivistin und der Börsenanalyst waren selbst bereits mit 30 Jahren finanziell unabhängig und erklären in ihrem Buch, wie man das durch einen bewussten Umgang mit Geld und dem Fokus auf ein glückliches, erfülltes Leben ebenfalls erreichen kann.

Nach der Jahrtausendwende fand die Idee schließlich den Weg ins Internet. Es entstanden zahlreiche Blogs und Communitys rund um die Finanzielle Unabhängigkeit und den FIRE-Lifestyle. Die bekanntesten Blogger in den USA sind heute etwa Early Retirement Extreme oder Mr. Money Mustache – letzterer verzeichnet auf seiner Website mehr als eine Million Besucher im Monat.

Wie wird man finanziell unabhängig?

Doch wie schaffe ich es, so reich zu werden, dass ich nie wieder für Geld arbeiten gehen muss? Vielleicht im Lotto gewinnen? Eine bahnbrechende Erfindung machen? Oder von der reichen Großmutter erben?

Dafür braucht man ziemliches Glück – und auf das will ich mich nicht verlassen. Was ich suche, ist ein sicherer, systematischer Weg.

Wie sich herausstellt, gibt es nur eine sichere Methode, um wirklich reich zu werden:

Du musst weniger ausgeben als du verdienst und die Differenz sparen.

FIRE-Anhänger optimieren ihre Ausgaben, so dass sie ohne Schwierigkeit die Hälfte oder mehr ihres Einkommens sparen können. Auch ich gebe nur etwa ein Drittel meines Einkommens aus und spare den Rest.

Das Geld, das auf diese Weise jeden Monat übrig bleibt, lege ich an. So arbeitet es für mich und erzeugt passive Einkünfte. Zum Beispiel könnte ich Wohnungen kaufen und diese vermieten, um so Mieteinnahmen zu erhalten. Ich könnte ein Festgeldkonto eröffnen, das mir Zinsen bezahlt. Oder einen Aktiensparplan einrichten, so dass ich durch Dividenden und Wertsteigerungen an Unternehmensgewinnen beteiligt werde.

Mit jedem Monat, den ich spare, wächst dieses passive Einkommen aus meinem Vermögen. Irgendwann reichen die Einkünfte schließlich aus, um meine gesamten Ausgaben zu decken. Dann bin ich finanziell unabhängig und nicht mehr auf das Einkommen aus meinem Job angewiesen.

Wie viel Geld muss ich dafür ansparen?

Auch hierfür gibt es in der Frugalisten-Community eine Faustregel:

Um finanziell unabhängig zu sein, benötigt man etwa das 25-fache seiner jährlichen Ausgaben. Komme ich beispielsweise mit 1.000 € im Monat aus (also 12.000 € im Jahr), muss ich ca. 25 × 12.000 €, also 300.000 € sparen und investieren.

Der Clou dabei: Je weniger Geld ich zum Leben benötige, desto mehr kann ich einerseits jeden Monat zurücklegen. Anderseits muss ich auch weniger Geld ansparen, bis ich von den Erträgen meines Vermögens leben kann.

Um finanziell unabhängig zu werden, kommt es also gar nicht so sehr auf das Einkommen an, sondern vor allem auf meine Sparquote: Wie viel Prozent meines Einkommens kann ich sparen?

Der Rest ist simple Mathematik: Bei einer Sparquote von 50 % brauche ich etwa 17 Jahre, bis ich finanziell unabhängig bin. Wenn ich zwei Drittel meines Einkommens spare, muss ich gerade mal 10 Jahre arbeiten gehen.

Mit dem Frugalisten-Rechner kannst du die ungefähre Zeit bis zur finanziellen Unabhängigkeit für dein eigenes Einkommen und deine Ausgaben ausrechnen:

Stichwort: Passives Einkommen

Passives Einkommen bedeutet, dass ich nicht jedes Mal aufs Neue in einem Job arbeiten gehen muss, um Geld zu verdienen. Das wäre ein aktives Einkommen, bei dem ich pro geleisteter Arbeitsstunde bezahlt werde.

Bei einem passiven Einkommen investiere ich einmalig Arbeit (oder Geld) und erhalte anschließend dauerhaft Einnahmen, selbst wenn ich den ganzen Tag nur noch auf der faulen Haut liege.

So könnte ich zum Beispiel ein Buch oder ein Musikstück schreiben, das anschließend immer wieder und ohne mein Zutun verkauft oder im Radio gespielt wird – und mir so passive Einkünfte einbringt.

Leider bin ich aber weder Bestseller-Autor noch begnadeter Komponist. Dafür nutze ich passive Einkommensquellen, die für jeden von uns zugänglich sind: Beispielsweise Immobilien und Anleihen, Aktien oder Aktienfonds.

Wie das im Detail funktioniert, erkläre ich im nächsten Artikel und in meiner Geldanlage-Anleitung für Ahnungslose.

Einfach nur Wahnsinn die Ansichten und Anregungen, ich werde jetzt gleich mal den Rechner ausprobieren und freue mich schon sehr darauf. Danke

Die Grafik ist wirklich sehr gut zur Übersicht.

Leider wird das für viele nur ein Traum bleiben, da sie das nicht durchhalten und nur sehr wenig Sparen und davon nichts investieren.

Der Schlüssel zum Erfolg liegt wie bei vielen Dingen im Tun und im Durchhaltevermögen.

Allerdings wird hier die Inflation nicht bedacht. Wenn man von durchschnittlichen 3% ausgeht, dann braucht man schon für die Kaufkraft von heutigen 970€ in 17 Jahren ca. 1600€. Dies entspräche einem notwendigen Vermögen von gut 460.000€.

Hallo Pfennigfuchs,

doch, die Inflation wird hier selbstverständlich bedacht. Ich rechne immer mit inflationsbereinigten Werten, das heißt alle Geldsummen kannst du dir quasi als „Euros von 2016“ vorstellen. Das ist in etwa so wie damals im Matheunterricht: Wenn auf beiden Seiten der Gleichung der selbe Wert steht, kann man diesen einfach herauskürzen, ohne dass die Gleichung dadurch falsch wird. Wenn dein Einkommen mit der Inflation steigt und deine Ausgaben auch, dann brauchst du die Inflation nicht weiter zu berücksichtigen, da das Verhältnis der beiden Größen gleich bleibt.

Natürlich ist das eine (kleine) Vereinfachung, da ich damit von folgenden Voraussetzungen ausgehe:

– Dein Gehalt steigt mit der Inflation

– Deine Ausgaben steigen mit der Inflation

Auch in der 4%-Regel steckt bereits ein Inflationsausgleich mit drin (man kann die Entnahmen in Höhe von 4% des anfänglichen Portfolios jedes Jahr um die Höhe der Inflation anpassen).

Die den Zahlen aus der Titelgrafik zugrundeliegende Rendite beträgt 5% und ist ebenfalls inflationsbereinigt. Wenn du die Inflation wieder mit einberechnest (und in 17 Jahren statt 970 € also 1600 € brauchst), dann beträgt dein Vermögen ohne den Inflationsausgleich auch wieder die benötigten 460.000 €.

Hallo!

Grundsätzlich gebe ich dir Recht. Allerdings sind deine Arten, passives Einkommen zu erlangen (Zinsen, Dividenden, Mieteinnahmen) relativ unsicher. Klar sind Dividenden und Mieteinnahmen eine klasse Sache. Aber was passiert wenn sich die Investmentgesetzgebung und besonders die Versteuerung ändert? Immerhin sprechen wir hier von Anlagehorizonten von mind. 10-20 Jahren.

Was wenn linksgrüne Politiker an die Macht kommen und dein vermietetes Eigenheim verstaatlicht wird? Tja, dann brechen schonmal zwei Säulen deines passiven Einkommens weg. Und dann?

Alleine daher sind schon die anderen Alternativen, zB über Tantiemen nicht zu unterschätzen in ihrer Wichtigkeit. Klasse finde ich deine Berechnung mit dem 25 fachen deines Jährlichen Einkommens.

Vielleicht sollten sich viele, die von finanzieller Unabhängigkeit träumen, diese Summen mal vor Augen führen.

Beispiel:

20.000 Euro Jahresgehalt bedeuten 1666 Euro monatlich. 25 x 20.000 Euro bedeutet, dass du eine Summe von 500.000 Euro ansparen (!) musst, bis du dein Geld für dich arbeiten lassen kannst. Die Abgeltungssteuer noch nicht einmal berückksichtigt.

Da sieht man, dass obwohl es in der Theorie einfach klingt, in der Umsetzung alles andere als einfach ist. Aber genau deshalb schaffen es nur die wenigsten.

Gruß

Hallo FinanzGuerilla und herzlich willkommen hier auf dem Blog! 🙂

Zinsen, Dividenden und Mieteinnahmen sind natürlich kein sicheres Einkommen, da hast du Recht. Und das ist auch gut so. Wären diese passiven Einkommensströme nämlich bombensicher, würden sich wohl viele Leute auf sie stürzen und in sie investieren. Damit stiegen die Preise enorm an und diese Anlageklassen würden keine Rendite mehr abwerfen. Rendite kommt eben von Risiko – eine rentierliche Geldanlage muss auf irgendeine Weise ein Risiko beinhalten (und das umfasst auch das von dir beschriebene politische Risiko), für das ich in Form einer Rendite kompensiert werden kann.

Im Vergleich zu allen anderen Einkommensarten sind Zinsen, Dividenden und Mieteinnahmen dann aber wiederum sogar ziemlich sicher. Arbeitseinkommen? Total unsicher. Dein Arbeitgeber kann Pleite gehen, du wirst entlassen und findest nichts neues, du wirst berufsunfähig und deine BU zahlt nicht (oder du hast keine). Äußeres passives Einkommen wie z.B. Tantiemen oder Blog-Werbeeinnahmen sind sehr nett, wenn man sie hat. Leider kann mir niemand versprechen, dass sich mein Buch gut verkauft oder dass mein Blog genügend Leser findet. Und letztendlich können auch diese Einkommensströme einbrechen: Mein Buch kommt aus der Mode, mein Blog-Thema wird irrelevant oder linksgrüne Politiker kommen an die Macht und führen eine Blog- und Buch-Steuer ein. Also auch nicht sonderlich viel sicherer als ein paar vermietete Immobilien und ein Aktiendepot.

Der Schlüssel liegt meiner Meinung nach nicht in der Sicherheit oder Unsicherheit einer einzelnen Anlageklasse (die ist ohne Glaskugel ohnehin sehr schwer zu bewerten), sondern in der Diversifikation. Wer Immobilien, Aktien, Cash und Gold hält, drei Bücher geschrieben hat, einen Blog betreibt und dazu noch ein kleines selbstständiges Nebeneinkommen generiert, der ist vor politischen und anderen Risiken deutlich sicherer als der normale Arbeitnehmer. Und mehr kann man vom Leben glaube ich nicht erwarten – 100%ige Sicherheit gibt es nicht.

„Was wenn linksgrüne Politiker an die Macht kommen und dein vermietetes Eigenheim verstaatlicht wird? Tja, dann brechen schonmal zwei Säulen deines passiven Einkommens weg. Und dann?“

Ja, was dann? Da fallen mir einige Möglichkeiten ein:

– Nicht weiter Sorgen machen, da ich ja zum Glück genügend diversifiziert bin und der Verlust des Eigenheims zwar ärgerlich ist, aber nicht so tragisch. Dafür gibt’s jetzt gratis Kindergärtern.

– Auswandern, zum Beispiel nach England (da kenn ich mich nun schon ein bisschen aus) oder in die USA.

– Falls es nicht anders geht, eben das machen was alle machen: Wieder für ein paar Jahre arbeiten gehen. Natürlich nur halb- oder vierteltags. Ich brauche ja nicht viel Geld, um ein glückliches Leben zu führen.

– Im Notfall Hartz 4 beziehen. Das wurde dank der neuen linksgrünen Regierung ja hoffentlich deutlich aufgestockt. 😉

Noch eine kleine Ergänzung zur 4%-Regel und den 500.000 €:

Wenn du beispielsweise bei 5% Rendite p.a. über 17 Jahre 500.000 € ansparst, dann musstest du im Endeffekt nur 320.000 € selbst „erarbeiten“. Die anderen 180.000 € sind dann schon alleine durch die Zinsen reingekommen.

Hallo Finanzguerilla,

dein beschriebenes Szenario ist gar nicht so unwahrscheinlich, wenn auch vielleicht nicht so in einer krassen Form.

Denkbar ist ein Lastenausgleich oder Solidaritätsausgleich in Form einer Hypothek. Zum Beispiel hast du deine Immobilie abbezahlt und plötzlich hast du einen neuerlichen Kredit abzubezahlen. Gab es zu Zeiten der Währungsreform um 1950 rum.

Meine Strategie besteht daher dahin, mein Vermögen unantastbar von staatlichen Zugriffen zu gestalten. Eine Immobilie ist daher ausgeschlossen.

Du hast über REITS meiner Meinung nach eh eine bessere Möglichkeit an laufenden Einnahmen durch Immobilien zu partizipieren.

Steuern musst du so oder so zahlen, REITS haben aber den Vorteil, dass wenn du z.B. die Fonds in Irland hälst, du nur die Hälfte an Quellensteuer zahlen musst. Die Vorabpauschale ist bereits so gestaltet, dass eine höhere Quellensteuer als 15% berücksichtigt ist. Oder du ziehst auf Malta oder Zypern, dann zahlst du nur noch die Hälfte der Quellensteuer.

Im Gegensatz zur vermieteten Immobilie, wo du die Einnahmen zum persönlichen Steuersatz versteuern musst, ist das ein Vorteil. Angenommen du verdienst gut und dein Grenzsteuersatz liegt bei 42%, dann musst du deine kompletten Mieteinnahmen abzüglich der Ausgaben zu diesem Steuersatz versteuern. Besonders in der Ansparsphase zur finanziellen Unabhängigkeit tut das weh.

Dazu kommt der Heck Meck mit Mietersuche, Pflege der Immobilie, Instandhaltung usw. Von passivem Einkommen kann hier keine Rede sein.

Lieber Oliver,

vor einiger Zeit hat mir ein guter Freund deinen Blog gezeigt. Ich war von Anfang an begeistert. Wir beschäftigen uns nun seit ein paar Monaten voller Freude aktiv mit unseren Finanzen und mittlerweile habe ich für mich sehr ideale Rahmenbedingungen geschaffen, damit ich endlich auch volle Kontrolle über meine finanziellen Flows habe (beispielsweise kategorisieren von Einnahmen und Ausgaben in einer Banking-Software wie MoneyMoney).

Was soll ich sagen? Ich liebe deinen Blog einfach! Von allen Finanzblogs (es gibt echt richtig viele, die ganz ähnlich sind, beispielsweise homemade-Finance, Bankenmärchen, usw.) gefällt mir dieser am Besten, weil meine Überzeugungen von einem bodenständigen und glücklichen Leben in Bescheidenheit und Sparsamkeit hier geteilt werden. Es geht auch um Minimalismus, Effizienz, Organisation und das lese ich hier auf immer wieder zwischen den Zeilen.

Ich habe mittlerweile echt einen entspannten Umgang mit Geld. Den kompletten Sommer möchte ich mir frei nehmen und als Privatier leben – obwohl ich erst 25 bin. Für andere Leute in meinem Alter undenkbar. Natürlich rückt das Ziel „early retirement“ damit entsprechend in die Ferne, aber bei Betrachtung der zukünftigen Lebenserwartung, der Leistungsfähigkeit im Alter, usw. gibt es keinen Grund sich zeitlich unter Druck zu setzen! Die Zeit ist einfach auf unserer Seite!

Mach‘ bitte bitte weiter so. Ich freue mich schon wieder auf die nächsten Artikel. 🙂

Viele Grüße

Daniel

Hallo Daniel,

cool, das freut mich! 🙂 Dein Plan für den Sommer hört sich richtig an. Auch wenn die finanzielle Unabhängigkeit dadurch etwas länger dauert – vorher schon einmal eine Zeit lang dafür „üben“ und den Sommer genießen ist sicher nicht verkehrt. Ich werde dieses Jahr vielleicht sogar etwas ganz ähnliches machen. Aber dazu später mehr…

Hallo Oliver,

danke noch für deinen Response. Ich bin schon sehr gespannt, was du dieses Jahr geplant hast und werde deinen Blog weiterhin verfolgen. Zwischenzeitlich habe ich beschlossen in nächster Zeit mein eigenes, kleines Blogprojekt (kleinkapitalist.de) zu „launchen“ und möchte dort auch darüber berichten, wie es im Sommer wird einfach mal so ungezwungen als „Privatier auf Zeit“ zu leben.

Bis Bald!

Daniel

Danke Daniel! 🙂

Coole Sache, dann wünsche ich dir mal viel Spaß bei deinem Blogprojekt. Und natürlich beim „Early Retirement auf Probe“. 😉

Passive Einkommensquellen sind in aller Munde. Jeder will sie erschließen und sicher ist es auch ein Trend. Ich nehme mich da nicht raus! 🙂

Allerdings brauchen auch passive Einkommensquellen manchmal etwas Aufmerksamkeit wie bspw. eine Immobilie. Neue Mieter müssen gesucht werden, Reparaturen organisiert werden oder die Nebenkostenabrechnung erstellt werden.

Einzig bei einem Unternehmen, in dem Du nicht mehr mitarbeitest, einen Geschäftsführer angestellt hast und weitere Mitarbeiter, klappt das.

Dividenden von Aktien wären hier identisch.

Was habt Ihr noch für Ideen für passive Investments, um die man sich gar nicht mehr kümmern müsste?

VG Henning

Alles sehr gute Gedanken. Nur: Wer hat schon so geringe fixe Lebenshaltungskosten? Das ist doch der Knackpunkt. Eine Warm-Miete von 236 Euro monatlich, die deinem persönlichen Modell zugrunde liegt, ist unrealistisch. Das doppelte muss man schon annehmen, mindestens.

Hu Michael,

wie kommst du denn jetzt auf genau 236 €? Habe ich gerade diese Zahl irgendwo erwähnt?

Klar – die meisten Menschen zahlen wahrscheinlich mehr Miete. Aber wenn ich das machen würde, was alle Menschen machen, dann müsste ich auch bis 67 arbeiten.

In einem anderen Artikel habe ich mal erklärt, warum ich glaube, dass viele Menschen in Deutschland auf mehr Wohnraum wohnen als sie eigentlich für ein zufriedenes Leben benötigen:

https://frugalisten.de/gluecklicher-wohnen-mit-so-klein-wie-moeglich-meine-rationale-alternative-zum-quadratmeter-wahnsinn/

In den Folgeartikeln stelle ich dann noch ein paar Ideen für alternative Wohnkonzepte vor, die mit noch geringeren Kosten auskommen, und bei denen man vielleicht sogar interessanter und abwechslungsreicher wohnt als so manch anderer.

Interessant übrigens, dass du gerade 236 € Warmmiete als unrealistisch empfindest. Für unsere neue 2-Zimmer-Wohnung in Hannover zahlen wir 470 € warm, also genau 235 € pro Person. 😉

Die Wohnung liegt in einer durchschnittlichen deutschen Großstadt, recht zentral (nur 2 Kilometer vom Hauptbahnhof entfernt) und in keiner schlechten Gegend. Darum würde ich diese Zahl eigentlich als gar nicht so unrealistisch bezeichnen.

Ansonsten berichte ich hier in meinem Blog ja nur über meine persönliche Situation. Daraus kann am Ende jeder mitnehmen, was er oder sie möchte. Wer in der Münchner City leben möchte, der findet für Mietpreise natürlich andere Maßstäbe vor.

hallo ich verstehe den Rechner nicht, wenn ich die Entnahmerate SWR erhöhe, muss ich kürzer sparen und vice versa

müsste bei niedrigerer SWR nicht auch die Ansparzeit kürzer sein???

Hallo Fred,

mit einer höheren Entnahme ist die Ansparzeit kürzer:

Wenn man mehr Geld aus dem Vermögen entnehmen darf, dann braucht man für das gleiche passive Einkommen weniger Vermögen. Man muss also weniger lange ansparen und kann demnach früher in Rente gehen.

Ein Beispiel: Meine Ausgaben betragen 1.000 € im Monat. Bei einer 4% WR muss ich 300.000 € ansparen, um 1.000 € monatliche Entnahme zu erzeugen. Bei 8 % WR muss ich nur 150.000 € ansparen, um das gleiche passive Einkommen zu haben. Bei gleicher Sparrate kann ich 150.000 € natürlich viel schneller ansparen als 300.000 €.

Für eine Familie mit unterhaltspflichtigen Kindern leider untauglich. So niedrige fixe Lebenshaltungskosten sind geeignet für junge, unkomplizierte Singles ohne Ansprüche.

Frugalist sein funktioniert nur wenn man kinderlos bleibt. Oder erst mit 45 Jahren eine Familie gründet und da bereits vom passiven Einkommen leben kann.

How ever – die Idee ist ganzheitlich (auf die Gesamtlebensspanne und den jeweils typischen Verpflichtungen in den einzelnen Abschnitten) nicht für jeden gedacht. Ich denke, dass die meisten Blogleser männlich, unter 30 und single sind und keine weiteren Verpflichtungen haben. Eine sehr schmale Sparte in der Gesamtbevölkerung.

Aber grundsätzlich tut die Idee natürlich Jedem gut: Ohne Einlage keine Rendite – weniger Konsum, mehr Investieren – bescheidener Leben. So toll!

Hallo Nicole,

ich lebe seit knapp 7 Jahren in einer Beziehung. Wie kann das sein, wenn ein frugalistischer Lebensstil angeblich nur für Singles geeignet ist?

So ein vollkommen pauschales „mit Kindern geht das eh nicht“ finde ich ziemlichen Blödsinn.

Schau doch mal bei Robert und Emma von http://whatlifecouldbe.eu/, Nico von http://finanzglueck.de/ oder Babette von http://babettgruen.de/ vorbei. Alle haben Kinder und streben die finanzielle Freiheit an (oder haben sie sogar schon erreicht). Und alle sind noch deutlich jünger als 45.

Als kinderloser Single ist es mit Sicherheit einfacher, finanziell frei zu werden. Aber das bedeutet im Umkehrschluss nicht, dass es unmöglich ist, nur weil man eine Familie hat.

Hallo Nicole,

das denke ich nicht! Du kannst immer ein Frugalist sein, ob mit Kindern oder ohne Kinder.

Es gibt da sehr viele Gestaltungsmöglichkeiten und Graustufen. Die finanzielle Freiheit verschiebt sich mit Kindern vielleicht nach hinten und statt mit 40 klappt es vielleicht erst mit 50 oder 60.

Ich selber versorge meine Frau die studiert seit drei Jahren, meine Sparquote wäre als Single wegen der ungünstigeren Steuerklasse gar nicht soviel höher.

Für einen jährlichen großen gemeinsamen Urlaub + Besuche ihrer Familie in der Ukraine + Sonderausgaben wie Führerschein anerkennen lassen reicht es sogar auch.

Wenn sie dann auch noch einen Minijob hat, dann ist es erst recht kein Problem.

Selbst wenn es mit Familie etwas enger wäre, dann hast du immer noch ein gutes Jahrzehnt oder mehr gewonnen, im Vergleich zur normalen arbeitenden Bevölkerung.

Selbst wenn dir deine Arbeit Spaß macht, ist es ein schönes Gefühl seine Stunden reduzieren zu können, oder sich Sabbaticals leisten zu können. Oder einfach „fuck you“ sagen zu können, wenn z.B. plötzlich ein neuer Chef in die Firma kommt, der mal so gar nicht geht. Glaub mir das kommt öfter vor als man denkt und ist richtig scheiße.

Ich finde den hier beschriebenen Weg zur finanziellen Unabhängigkeit inspirierend und lehrreich. Der Autor geht insbesondere darauf ein, daß man zu einer bestimmten Zeit ein gewisses Einkommen zur Verfügung hat. Davon einen definierten Teil gespart bringt einen nach ein paar Jahren in der Tat in den Genuß unabhängig zu sein. Nicoles Anmerkung, daß das so mit Kindern nicht funktioniert, beschreibt ein weitergefasstes Thema. Was passiert, wenn sich meine Ausgaben verändern? Das kann durch Kinder, neue Lebensziele, etc. durchaus passieren.

Mein Weg in die finanzielle Unabhängigkeit lief vollkommen oder zumindest ein wenig anders als hier beschrieben. Ich habe nie Geld angelegt, hatte aber während meiner Karriere viel Glück und durfte ein paar Jahre ordentlich Geld verdienen. Ca. 80% davon habe ich gespart oder zumindest nicht ausgegeben. Mit 40 wollte ich mit meinem Arbeitgeber vereinbaren, daß ich nur noch 3 Tage die Woche arbeite, um mehr Zeit für die Familie zu haben. Das wollte dieser für diese Position nicht und somit haben wir uns für getrennte Wege entschieden. Um das nicht misszuverstehen, ich habe meine Arbeit geliebt, war aber mein ganzes Leben Wochenendpendler und wollte das einfach nicht mehr. Nur daher kam dieser Entschluß. Kurz vor dieser Entscheidung hatte ich mich erstmals wirklich mit meiner finanziellen Situation auseinandergesetzt und auch mit Hilfe von Blogs wie diesem gesehen, daß müsste eigentlich gehen. Ich plane ja mit weit höheren Budgets als hier aufgeführt. Die Wahrheit liegt dann immer irgendwo in der Mitte. Für mich ist diese Seite immer wieder eine Reise wert, um zu sehen wie wenig notwendig ist, um ein gutes Leben zu führen. Das bringt einen dann immer etwas auf den Boden zurück.

Mich beschäftigt ebenfalls seit längerem, wie ich finanziell unabhängig werden kann. Dieser Blog u.a. hat mich angeregt, meine finanzielle Lage heute und für die Zukunft durchzuspielen. Sehr inspirierend!

Ein Punkt, der mich irritiert, ist, dass alle Überlegungen hier davon ausgehen, dass die 12000 EUR im Jahr in Zukunft fix sind. Eigentlich sollte man davon ausgehen, dass man heute von Waren und Dienstleistungen für 12000 EUR p.a. gut leben kann. Berücksichtigt man die Inflation von ca. 2% p.a., betragen diese Ausgaben 35 Jahre später jedoch schon knapp 24000 EUR – eine Steigerung von 100%! D.h. ohne den Lebensstil zu ändern, erhöhen sich trotzdem unweigerlich die Ausgaben mit jedem Jahr. Meiner Meinung nach sollte die Inflation in die Abschätzungen einfließen.

Kommando zurück! Habe gelesen, dass alle Beträge inflationsbereinigt sind.

Falls jemandem langweilig ist, kann er/sie gerne einmal meinen Blog besuchen und seine Meinung kundtun: http://bloggingassignment.apps-1and1.net/altersvorsorge-einleitung (Habe sogar ein paar Grafiken eingebaut).

Wow! In dem Artikel steht wieder so viel darin. Ich habe gleich mal ein bisschen an dem Rechner herumgespielt. Man sieht mal wieder, dass die Sparquote und die Höhe der Lebenshaltungskosten die entscheidenden Parameter für die finanzielle Unabhängigkeit sind – weit vor der Rendite!

In anderen Kommentaren habe ich was zum Thema „Kinder“ und die „finanzielle Freiheit“ erreichen gelesen. Ich bin jetzt 29 und habe eine Tochter (1,5 Jahre). Ich war immer super sparsam, habe als Student und auch noch danach lange von 500€ im Monat gut gelebt. Jetzt mit Kind, sind wir auch noch vergleichsweise sparsam, aber das „vorherige Niveau“ ist definitv Geschichte, so ehrlich und realistisch muss man schon sein. Ich gebe jetzt ziemlich genau das Doppelte aus im Monat (größere Wohnung, Freundin in Elternzeit, diverse Anschaffungen [viel Gebrauchtes], Sparrate für Junior-Depot 😉 … etc.) Insbesondere bei der Wohnung und bei den Lebensmitteln macht sich wirklich bemerkbar, auch bei Frugalisten. Natürlich kann man auch mit Kind die finanzielle Freiheit erreichen, aber nicht in dem gleichen Tempo wie geplant (ohne Kind). Das sind zumind. meine bisherigen Erfahrungen!

Hallo Zusammen,

Ich fände es toll, wenn es auch eine Art Teilzeit-Freiheitsrechner gäbe.

Ich finde die Vorstellung, wenn Mann finanziell frei ist, nicht mehr arbeiten zu gehen, komisch. Ich könnte mir viel eher vorstellen, dann weniger zu Arbeiten, z.b. Teilzeit. Einfach aus Spaß, damit man eine Beschäftigung hat, weiterhin versichert ist etc.

Wenn man also frei für sich so definiert, dass man in Teilzeit arbeiten kann und den Rest aus seinem Kapital erzielen kann, brächte man natürlich deutlich weniger um frei zu sein.

Könntest Du vielleicht einen solchen Rechner entwerfen?

Hi Oliver,

ich finde es auch ein erstrebenswertes Ziel, finanzielle Unabhängigkeit zu erreichen. Und sei es nur ein Stückchen davon 🙂 Jeder Schritt zählt. Für viele wird es ein Ziel bleiben, das sie nicht erreichen. Es ist aber ein Ziel, das motiviert im besten Fall, anregt, über sein Ausgabeverhalten nachzudenken, über das, was einem selbst wichtig ist. Das verlangt Selbstbewusstsein. Und ja, mit Kindern wird die Rechnung kräftig durcheinandergerüttelt. Wie heißt es so schön: ein Kind großzuziehen kostet etwa 150.000 €? Bei 2 Kinder kommt da ein Einfamilienhaus zusammen.

Was soll’s 🙂

Hier meine Gedanken zum Thema – aktuell, weil sich von Boris Becker gerade für die finanzielle Unabhängigkeit so viel lernen lässt.

Grüße schickt Dir Dani

… und hier ist der link 🙂

https://www.geldfrau.de/vermoegensaufbau/finanzielle-unabhaengigkeit-von-boris-becker-lernen/

„Nein, es ist auch mit einem niedrigen Einkommen möglich, sich ein Vermögen anzusparen. Ich habe berechnet: Wenn man stets die Hälfte seines Einkommens spart und sein Konsumniveau beibehält, hat man nach etwa 18 Jahren Arbeit genug Vermögen angespart, um in Rente zu gehen.“

Wenn ich die Hälfte meines Einkommens spare und dann laufende Kosten abziehe, bleiben mir 71,75 € im Monat.

Wie soll das gehen?

Andere Wohnung wäre teurer als die jetzige, Strom wird jedes Jahr kostenoptimiert, Monatskarte muss sein.

Hallo zusammen, ich verfolge seit kurzem aufmerksam diesen Blog. Es ist sehr inspirierend und es sind viele tolle Ratschläge wie man finanziell unabhängig werden kann. Ich habe ergänzend zu bereits diskutierten Themen ein paar neue Fragen, die ich gerne von unserem große Frugalisten beantwortet bekäme und natürlich von jeder/jedem der dazu eine Meinung hat:

Wie geht ein Frugalist mit Gesundheitsrisiken um? man bekommt doch überall eingebläut zu erst Haftpflicht, dann ganz wichtig BU abschließen. Haftpflicht macht Sinn. aber eine BU ist doch für ein Frugalist Unsinn? Macht eine Risiko Lebensversicherung Sinn? Also nur Absicherung von hinterbliebenen im Ernstfall? Was mache ich wenn ich Pflegefall werde? Es gibt noch mehr unvorhersehbare Risiken. Das ist es doch ganz schön verrückt mit 40 in Rente, vor allem man kann sich ja nicht gegen jedes finanzielle Risiko u. existenzbedrohung absichern.

Wie geht man dieser Unsicherheit um?

Bin gespannt auf eure Meinung.

Grüße vom Teilzeit Frugalist.

Hallo Teilzeit-Frugalist,

die angesprochenen Risiken betreffen ja nicht nur Frugalisten, sondern eigentlich alle Menschen.

Eine Haftpflicht ist meiner Meinung nach sinnvoll und kostet nicht die Welt. Ich habe auch eine.

Ob eine Risikolebensversicherung Sinn macht, hängt von den persönlichen Umständen ab. Sie versichert ja – salopp gesagt – das Risiko dass du stirbst. Risiko ist aber (und das wissen viele Menschen nicht) definiert als das Produkt aus Eintrittswahrscheinlichkeit und Höhe des erwarteten Schadens. Es besteht also überhaupt nur ein Risiko, wenn durch deinen Tod ein (finanzieller/wirtschaftlicher) Schaden entsteht!

Das ist zum Beispiel dann der Fall, wenn du eine Familie hast, die wirtschaftlich von deinem Einkommen abhängig ist. Würde sie durch deinen Tod verhungern oder auf der Straße landen? Dann besteht ein Risiko, sonst nicht.

Zum Thema BU hatte ich neulich hier etwas geschrieben:

https://frugalisten.de/lohnt-sich-meine-betriebliche-altersvorsorge-oder-kann-es-mein-etf-portfolio-besser/#comment-3230

Wenn ich ein Pflegefall werde, was ist dann besser?

A) Ich werde ein Pflegefall, kann nicht mehr arbeiten und verliere meinen Job.

B) Ich werde ein Pflegefall, arbeite aber sowieso schon nicht mehr und habe noch 300.000 € im Aktiendepot.

Da würde ich mich für Variante B) entscheiden.

Siehst du ansonsten noch ein Risiko, das für frugalistische Frührentner größer wäre als für andere?

Danke Oliver für die ausführliche Antwort!

Ich denke man muss das Thema zeitlich differenziert betrachten.

Wenn man ganz schnell Finanziell unabhängig werden will, muss man auch bereit sein ein Risiko zu tragen, das anderen einfach absichern.

Ich meine damit das man in der Ansparphase eben BEWUSST auf BU & Co verzichtet. In der Hoffnung das in diesem Zeitraum einem kein Unheil passiert. Außerdem wird man gezielt mit signifantem Vermögensanteil in riskantere Anlagen gehen – ich meine damit Aktien, Immos usw.

Das bedeutet man hat Verlustrisiken beim Vermögen und gleichzeitig unabgesicherte Risiken des eigenen Einkommens, bis die Ansparphase überstanden ist. Dann gebe ich dir recht, wenn man Privatier ist, spielt die Absicherung des Einkommens oder auch Familienangehöriger keine Rolle.

Wieviel Risiko geht man nun in der Sparphase ein? Ständig ändern sich Lebensumstände, das Vermögen steigt permanent. Jeder Spartag reduziert das Risiko und das erreichen der unabhängigkeit. Ich habe bei einer großen Versicherung nach einer BU mit sinkender Leistung gefragt. So ein Produkt existiere aber nicht. Vielleicht ist das eine Marktlücke, wenn es künftig noch mehr Frugalisten gibt 🙂

Wieviel Risiko trägt der intelligenter Frugalist ?

Hallo Teilzeit Frugalist,

ich denke dass diese Fragen nach Absicherung (zumindest bei mir) erstmal gar nichts mit der Finanziellen Unabhängigkeit zu tun haben.

Die Frage ob BU ja oder nein stelle ich mir erstmal unabhängig davon, ob ich bis 40 oder bis 67 arbeiten möchte.

Was die riskanten Anlagen angeht… Was ist riskanter? 100.000 € in Aktien zu besitzen oder überhaupt kein Vermögen zu haben?

Ich denke als finanziell unabhängiger Mensch bin ich mit deutlich weniger Risiko unterwegs (auch schon vor Erreichen der FU), als die meisten Arbeitnehmer, die ihr Geld am Ende des Monats verpulvert haben.

Laut dem Rechner konnte ich vor 4,4 Jahren in Rente gehen muahahahaha

Hallo Oliver,

vielleicht habe ich es noch nicht gefunden oder übersehen. Wie sieht deine Strategie im Hinblick auf eine Krankenversicherung und ggf. Pflegeversicherung aus?

Gruß

Tadeuz

Hallo Tadeuz,

Hier habe ich zum Thema Krankenversicherung schon mal ein paar Punkte diskutiert:

https://frugalisten.de/von-den-zinsen-leben-entnahmestrategien/#comment-2607

Ansonsten wird es in diesem Jahr auch noch einen eigenen Artikel zum Thema Krankenversicherung und Steuern geben.

Hallo Oliver,

ich habe anscheinend ein grundlegendes Veständnisproblem.

Intuitiv würde ich annehmem, dass eine geringere Entnahmerate zu einem früheren Eintritt in die Finanzielle Unabhängigkeit führt.

Wenn ich allerdings mit dem Rechner herumspiele und die Entnahmerate erhöhe führt es zu einem früheren Eintritt. Bei einer Entnahmerate von 35% kann ich sogar gestern schon in die Frührente.

Kannst du den Zusammenhang zwischen der Entnahmerate und dem Renteneintritt eventual kurz darlegen?

Gruß

Joachihm

Hallo Joachim,

diese Frage hat hier so ähnlich schon mal jemand gestellt:

https://frugalisten.de/so-funktioniert-finanzielle-unabhaengigkeit/#comment-2834

Ich hoffe, meine Antwort beantwortet auch deine Frage.

Hallo Oliver,

finanzielle Freiheit ist ein erstrebenswertes Ziel. Denn es macht unabhängig von externen Faktoren. Dazu gehörten wirtschaftliche Rahmenbedingungen, Personen, Ereignisse, die Du nicht beeinflussen kannst.

Tatsächlich mit der Arbeit aufzuhören, wenn Du finanziell frei bist, ist womöglich eher unwahrscheinlich. Zumindest ich kann mir nicht vorstellen, nur noch in der Hängematte die Tage zu verbringen. Stattdessen freue ich mich über die Freiheit und die Möglichkeit, jederzeit eine andere berufliche Herausforderung suchen zu können. Auch das ist ein Stück vom Glück.

Viele Grüße

Andreas

DerFinanzstratege

Über einen Blog zum Thema Minimalismus stieß ich gerade auf den mir bis dato unbekannten Begriff des Frugalisten und damit auf diesen Blog. Ich habe einige Artikel quergelesen und fand deine Sichtweisen durchaus interessant. Allerdings eher weniger meiner Person angemessen.

Um mich auf den Kommentar meines Vorgängers zu beziehen: Ich kann mir ebenfalls nicht vorstellen, mit x Jahren nur noch in der Hängematte zu liegen. Stattdessen konzentriere ich mich lieber darauf, schon im Hier und Jetzt an den entsprechenden Stellschrauben zu drehen, um jeden Tag das zu tun können, was mir gefällt.

Oder um es mit Konfuzius zu sagen:

„Wähle einen Beruf, den du liebst, und du brauchst keinen Tag in deinem Leben mehr zu arbeiten.“

Denn wer weiß, ob ich mit x Jahren überhaupt noch lebe und in der Lage bin, den Ruhestand zu genießen. Aber weniger Ausgaben zu haben, ist ein essentielles Hilfsmittel, um Risiken wie bspw. einen Berufswechsel eingehen zu können. Oder um Teilzeit zu arbeiten und damit doppelt so viel Zeit für andere Dinge zu haben. Das ist mir persönlich lieber, als durchzupowern, um später – wer weiß, ob es das überhaupt geben mag – die Ruhe genießen zu können.

Mein Kommentar soll nur eine andere Sichtweise darstellen. Ich glaube, weder der eine, noch der andere Weg ist grundsätzlich richtig oder falsch. Es hängt einfach von der individuellen Person ab.

Viel Erfolg und Spaß weiterhin mit deinem Blog 🙂

Hallo Oliver,

ich bin sehr fasziniert von der FIRE Philosophie und lese intensiv deinen Blog. Hast Du eine Liste mit den besten Büchern zu FIRE? Deutsch und Englisch. Ich finde generell das Bloglesen manchmal etwas anstrengend und suche nach einem kompakten und verständlichen Überblick. Und ggf. sucht man ja auch nach einem guten Geschenk 🙂

Bei Amazon habe ich gesehen, dass das Buch von Vicky Robin – Mehr Geld für Mehr Leben im August erscheint.

Vielen Dank im Voraus

Andreas

Hi Andreas,

„Mehr Geld für Mehr Leben“ ist offenbar die deutsche Übersetzung von „Your money or your life“ – sehr cool dass es das jetzt auch bald auf deutsch gibt. Danke dir für den Hinweis! 🙂

Ich halte es quasi für das „Gründungswerk der FIRE-Community“ und kann es dir auf jeden Fall sehr empfehlen, ich habe es selbst gelesen und mich hat es auf jeden Fall stark beeinflusst.

Ansonsten habe ich momentan noch keine vollständige Liste mit Buchempfehlungen, aber neben „Your money or your life“ kannich auf jeden Fall auch „Early Retirement Extreme“ von Jacob Fisker empfehlen.

Ansonsten haben ein paar Leser hier auch noch Buchtipps geteilt (die ich persönlich aber nicht alle unterschreiben würde, Robert Kyosaki fand ich z.B. eher mäßig):

https://frugalisten.de/forum/topic/eure-buchtipps-zum-thema/

Hi Oliver,

Kompliment, nicht alle gewinnen diese Ansicht und folgen der gesellschaftlichen Norm. Den Rechner finde ich super!

Bin fasziniert von deiner Denkweise. Ich lebe seit 30 Jahren aehnlich. War immer konsumrenitent und nerve mein Umfeld damit. Ich bin weniger strukturiert als Du, Oliver. Dank eines sehr hohen Gehaltes spare ich auch schon seit 30 Jahren, bin schuldenfrei (ausser Hypothek) und kaufe fast gar nichts. Bin jetzt bei 1.5 Millionen und koennte jederzeit in Rente gehen. Der Job macht meist noch Spass, Hobbies habe ich nicht. Lifestyle Inflation findet bei mir nur sehr begrenzt statt. Nur Reisen sind teuer, five star. Und die Bude ist Luxus. Smartphone ist fuenf Jahre alt. Fast alle Moebel sind 20 Jahre alt (oder mehr). Seit ich 18 bin habe ich Aktien, mal mehr mal weniger. Ein paar Immobilien behalten und vermietet statt verkauft, Immer gebrauchte PKWs, seit einem Jahr elektrisch. Der Unterschied zu Anderen: Kein Konsumrausch

Ich habe selbst die Einstellung, dass man nicht alles was man nicht alles was man als SCHÖN oder REIZVOLL empfindet besitzen muss und bin – wie mein Vorgänger sagte – auch eher konsumrenitent und kann mich an einfachen Dingen erfreuen. Allerdings ist mir auch klar, dass ein Leben mit kostenlosen öffentlichen Parks, Übernahme von Serviceleistungen durch den Staat (z.B. Feuerwehr, Gesundheitsleistungen) langfristig nicht mehr als selbstverständlich angesehen werden kann. Auch profitieren wir in D. von unseren vorherigen Generationen, Eltern & Großeltern, die Unmengen an qualitativ hochwertigen Sachgütern und Eigentum angehäuft haben, die jetzt vererbt, verramscht oder kostenlos abgegeben werden. Das gegenwärtige Wohlstandsgefüge wird sich aber m.E. nicht so fortschreiben, deshalb finde ich es richtig täglich besonnen und sorgsam Entscheidungen vorzunehmen, aber bitte verlasst euch nicht auf euer „Erspartes“ oder Hochrechnungen von Renditen.

Habe auch alles ein wenig Quer gelesen und sehe das genau so. Alles basiert auf der Annahme, dass es so weiter geht wie bisher und dass der westliche Wohlstand für Jahrzehnte erhalten bleibt.

Ich glaube das auch nicht. Das Finanzsystem ist recht fragil. Ich würde mich nicht Jahrzehnte lang darauf verlassen wollen.

@Stefan, was wäre denn dein schlimmstes Szenario in Bezug auf „Das Finanzsystem ist recht fragil“? Selbst bei den Zeugen Jehovas ist die Welt schon zig mal untergegangen;-) und es gibt sie noch immer. Was willst du stattdessen machen? Gold, Sachwerte oder?

Hey Oliver,

auf die Gefahr hin, dass diese Frage schon irgendwo beantwortet wurde:

Wenn ich im Rechner bei „Deine Ausgaben (im Jahr)“ bsp. 20000 angebe, ist dann damit gemeint, dass ich nach dem Zeitraum (sagen wir mal für dieses Beispiel 15 Jahre) den der Rechner ausspuckt, 20000 zur Verfügug habe? Oder ist damit gemeint, dass meine aktuellen Ausgaben 20k sind und ich nach 15 Jahren dann die Kaufkraft der aktuell 20k im Jahr zur Verfügung habe (also bei 2% Infl. ~26917)?

Ich muss ja in meinem gewünschtes Ziel (wenn ich es mit heute vergleichen will) schließlich die Inflation berücksichtigen, oder verstehe ich etwas grundsätzlich falsch?

Gruß Maxi

Hallo Maxi

Das ist genau korrekt, jedenfalls wenn du davon ausgehst, dass auch deine Einnahmen mit der Inflation wachsen und die Rendite-Annahme eine reale, also inflationsbereinigte Rendite darstellt (wovon ich bei 5 % Durchschnittsrendite ausgehe).

Hallo Oliver,

Erstmal ein großes Lob an deinen Blog, ich verfolge die Themen jetzt schon eine ganze Weile und finde deine Lebensweise einzigartig. Ich sehe viele Parallelen zu mir selbst und habe jetzt auch beschlossen langfristig und passiv zu investieren. Zur Zeit lese ich viel zu dem Thema ETF’s, um will mir persöhnlich ein Bild über diese Art der Anlagestrategie zu machen.

Zu meiner Frage: Was hältst du von Immobilien Crowdfunding als alternatives Investment? (z.B. Exporo o.Ä.) Würde es eine gute Alternative zu ETF – Sparplänen darstellen? (bezüglich Risiko und Rendite)

Einen schönen Wochenanfang 😉

Hi HatoriHanzo,

Ich denke als Portfolio-Beimischung zu einem kleinen Teil denkbar (wenn man Spaß an dieser Investitionsform hat).

Vom Risiko/Rendite-Profil her ist es aber denke ich nicht mit einem ETF-Portfolio zu vergleichen, da deutlich risikoreicher. Oft handelt es sich um Nachrangdarlehen, Projekte gehen insolvent, usw.. Dafür winkt natürlich auch eine höhere Rendite. Wie immer gilt – der Mix machts.

Kennst du den Blog des Hobbyinvestors? (https://hobbyinvestor.de/) Er investiert selbst in Immobilien-Crowdfunding und weiß sicher deutlich mehr darüber als ich 🙂

Hallo,

also, was mich oft wundert bei so Frugalisten-Beiträgen, ist, dass von der Abgeltungssteuer oft nichts gesagt wird. Wenn man dann „in Rente gehen“ möchte, muss man auf jede ETF-Auszahlung 26,375 Prozent Abgeltungssteuer zahlen, oder verstehe ich hier etwas falsch? Kirchensteuer wäre hier noch nicht enthalten, sollte man diese zahlen müssen, läge man bei etwa 28% Abzügen. Ich selbst habe auch den Plan, im Alter zwischen 50 und 55 nicht mehr arbeiten gehen zu müssen. Jedoch reicht meiner Meinung nach das 25-fache meiner jährlichen Ausgaben bei Weitem nicht aus als Ansparsumme, um dann immer noch die gleichen Einnahmen über den ETF zu erhalten und meine Ausgaben weiterhin decken zu können. Mein Ansparziel sind 600.000€, nach Abzug der Steuern bleiben mir noch etwa 1450€ als Nettogehalt monatlich übrig, vorausgesetzt eine jährliche Rendite von 4% bleibt dauerhaft erhalten. Die 600000€ schaffe ich auch nur, wenn ich das Glück habe, dass sich bis „Rentenbeginn“ eine durchschnittliche Rendite von 5% hält und ab Rentenbeginn hoffentlich auch annähernd erhalten bleibt. Die Anspardauer wären etwa 25 Jahre insgesamt. Oft wird gerechnet, als hätte man eine steuerfreie Rendite komplett zu 100% zur Verfügung.

Um nochmal das Beispiel oben mit Steuerabzug auszurechnen:

Monatliche Ausgaben momentan: 1000€

Nötige Ansparsumme also: 1000€ x 12 Monate x 25 = 300000€

Monatliches Einkommen in Auszahlungsphase:

300000€ x 4% Rendite / 12 Monate – 26,375% Abgeltungssteuer = 736€ (Kirchensteuer nicht enthalten)

Mit dieser Rechnung hat man also nur noch 736€ im Monat und nicht 1000€ zur Verfügung.

Hi Chris,

wenn du auch alle weiteren Blog-Posts von Oli liest und auch die Kommentare wird dir vieles klarer!

Viel Kraft und Ausdauer beim Lesen, LG Joerg

Du zahlst Abgeltungssteuer nur auf den Gewinn, nicht auf die gesamte Summe, die du verkaufst.

Außerdem kannst Du in der Entnahmephase (weil das Einkommen dann niedrig ist) deinen persönlichen Steuersatz statt der Abgeltungssteuer wählen, dann wird die Steuerbelastung noch niedriger.

Die Krankenversicherung sollte man übrigens nicht vergessen, die ist auch nicht ganz billig.

Joerg hat recht, lies dir Olis Blog in Ruhe durch, da steht eigentlich alles wichtige drin.

Hinweis: Das ist die aktuelle Lage. Die rechtlichen Bestimmungen können und werden sich ändern, eventuell auch sehr schnell. Auch die zur Berechnung verwendeten Renditen sind ausschließlich historisch und können in der Zukunft ganz anders aussehen.

Okay, danke für den Tipp. nur auf den Gewinn bezogen ist es natürlich wieder weniger Steuer. Verstehe ich das dann richtig, dass angenommen, in meinem Depot ist eine Gesamtsumme von 300000€ und 150000€ davon sind alleine der Gewinn (ich weiß, ist unrealistisch, jedoch einfacher als Beispiel zu verstehen, da genau die Hälfte :-)), dass ich dann nicht, wie oben in meiner Beispielrechnung 264€ Abgeltungssteuer zahle, sondern nur noch 132€, also dann noch 868€ von den 1000€ Auszahlung übrig sind? Wovon natürlich immer noch auch Kirchensteuer und Krankenversicherung abgezogen werden müssen.

https://frugalisten.de/steuern-kapitalertraege-privatier-optimieren/

Danach bemühst Du einen Online-Einkommensteuerrechner und weißt, wieviel zu versteuern wären, wenn dann in der Zukunft noch heutiges Steuerrecht gilt.

Dankeschön für den Link, ist aufschlussreich. 🙂 Ich dachte, es werden IMMER 26% Abgeltungssteuer verrechnet. Ist echt schwer, im deutschen Steuerrecht durchzublicken, totaler Wust und kaum irgendwo wirklich transparent und verständlich erklärt, leider.

Ist ja super, wenn es nicht ganz so krass aussieht wie oft gelesen.

Die Abgeltungssteuer wird bei inländischen Depots auch (nach Sparerpauschbetrag und ggf. Verlustverrechnung) immer abgezogen, es sei denn, Du legst eine Nichtveranlagungs-Bescheinigung vor. Du kannst die gezahlte Steuer aber dann über die Einkommensteuererklärung wieder zurückholen.

Oder Du führst Dein Depot im Ausland (bspw. Degiro). Die ziehen keine Abgeltungssteuer ab, sondern Du musst die Erträge dann in Deiner Steuererklärung selbst angeben.

Ist die „Nichtveranlagungs-Bescheinigung“ das gleiche wie in dem anderen Artikel, von dem du mir den Link geschickt hast, die „Günstigerprüfung“?

Ich habe nun erneut ausgerechnet für eine durchschnittliche Rendite von 5% über die nächsten 20 Jahre (Wert pro Anteil heutiger Stand: ~54€), dass ich, sollte ich insgesamt 500000€ bis dahin angespart haben, bei jährlicher Entnahme von 4% aus dem Depot (also 20000€), ein monatliches Nettoeinkommen nach Abzug von Solidaritätszuschlag und Kirchensteuer, von noch etwa 1500€ übrig hätte (gerechnet nun mit den Steuersätzen von 2020 und bei „Günstigerprüfung“ und ohne die Strategie mit „Last in first out“). Nach Abzug der gesetzlichen Krankenversicherung blieben etwa 1300€ monatlich übrig, womit man durchaus auskommen könnte.

Chris, lies den Artikel nochmal genau, beschäftige Dich mit der Systematik der Einkommensteuer und dann rechne neu.

Du wirfst Kosten, steuerliche Einkünfte und Steuern alle in einen Topf und damit durcheinander.

Bei einem Depotwert von 500.000 € sind die 20.000 € nicht komplett zu versteuern, weil ja auch (bereits versteuerte) Sparbeiträge und bereits versteuerte, wieder angelegte Dividenden enthalten sind.

Wenn also von den 20.000 €, die Du entnimmst, beispielsweise nur die Hälfte Kapitaleinkünfte sind, dann zahlst Du (Stand heute) keine Einkommensteuer darauf (somit auch keinen Soli und keine Kirchensteuer). Vermutlich wirst Du aber nicht nur Einkünfte aus Deinem Depot haben, sondern auch noch eine gesetzliche Rente. Und schon ist der Freibetrag überschritten und Du zahlst doch Steuern.

Nein, das sind zwei verschiedene Dinge:

Eine Nichtveranlagungsbescheinigung ist eine Vorhersage, dass du wahrscheinlich keine Einkommenssteuer (also auch keine Abgeltungssteuer) zahlen musst. Die bekommst du im Voraus, gibst sie deiner Bank und deinem Broker, und sie führen in der Regel keine Abgeltungssteuer ab.

Eine Günstigerprüfung erfolgt (auf Antrag, aber das ist nur ein Kreuz in der Anlage KAP der Steuererklärung) im Nachhinein, wenn das Finanzamt deine Einkommenssteuer für das letzte Jahr berechnet und dir ggf. zu viel gezahlte Steuern zurückerstattet.

Ich komme unterm Strich zu einem ähnlichen Ergebnis: Bei 20.000€ jährlichem Gewinn fallen ca. 18% Beitrag zu KV+PV an (die du von der Steuer absetzen kannst) – vermutlich ohne Teilfreistellung, also 3.600€.

Zu versteuern sind (bei Aktienfonds) nach Teilfreistellung 70%, also 14.000€. Abzüglich der KV+PV bleiben 10.400€ zu versteuerndes Einkommen. Darauf zahlst du 148€ Steuern. Bleiben dir also 16.252€. Das sind knapp 1350€ pro Monat.

Allerdings werden die 20.000€ ja wohl kaum reiner Gewinn sein – ein Teil davon wird schon per Vorabpauschale besteuert worden sein, ein Teil wird der Kaufpreis sein. In der Realität dürfte das also – zumindest wenn die KV+PV sich aus den Gewinnen berechnet, die Steuer können wir ja eh in den Skat drücken – noch besser aussehen

Hallo Oliver,

mal angenommen jemand ist 42 Jahre und hat 600.000€ gespart. Kann ich davon gut bis zum Ende meiner Tage leben? (derjenige ist eher ein sparsamer Typ Mensch 🙂

LG

Moin Joe,

Ich könnte es, aber „eher ein sparsamer Typ Mensch“ ist ja sehr subjektiv, und ab 67 (+x) bekomme ich vss. auch noch gesetzliche Rente und Betriebsrente.

MfG, Arno

Ich bin mir nicht sicher, aber wurde im Artikel die Inflationsrate vergessen? Muss die nicht auch eingerechnet werden?

Gruß

Tobias