Ich glaube, dass das gängige Lebensmodell der meisten Menschen in Deutschland auf einer gewaltigen Fehlannahme aufgebaut ist. Diese Fehlannahme lautet ungefähr so:

Arbeiten gehen müssen wir ja sowieso.

Von Kindesbeinen an wird uns vermittelt, dass es quasi unvermeidbar sei, unser gesamtes Leben lang in einem (Vollzeit-) Job arbeiten zu gehen. Schließlich müssen wir unser Geld ja irgendwie verdienen – und die Rente gibt es frühestens mit 63.

Da heißt es dann „Such dir einen Job, der dir Spaß macht, den musst du schließlich 40 Jahre lang machen!“

Oder vor den letzten Sommerferien der Schulzeit: „Genieße es nochmal. So viel Freizeit hast du nie wieder in deinem Leben!“

Auf diese scheinbar unumstößliche Grundannahme bauen wir dann alle weiteren Lebensentscheidungen auf, insbesondere unser persönliches Ausgabeverhalten. Es entsteht ein typischer Lebenslauf: Du absolvierst Ausbildung oder Studium und suchst dir danach einen Job, in welchem du ganz gutes Geld verdienst. Naja, und weil wir ja sowieso alle arbeiten gehen müssen, kannst du dein Gehalt dann ja auch mit vollen Händen ausgeben, oder etwa nicht?

Blöderweise wird aber gerade so die fehlerhafte Grundannahme zu einer selbsterfüllenden Prophezeiung: Wenn du immer alles ausgibst, was du verdienst – ja dann musst du tatsächlich immer weiter arbeiten gehen, bis zum Rentenalter.

Ich glaube ja, wir müssen gar nicht sowieso arbeiten gehen – sondern nur deshalb, um unseren gewohnten Lebensstil finanzieren zu können. Und je weniger Geldverbrauch dieser Lebensstil beinhaltet (und je mehr wir verdienen), desto weniger müssen wir auch arbeiten gehen. So einfach ist das.

Mal ein plakatives Beispiel: Nehmen wir an, du kommst mit Ausgaben von monatlich 850 € gut und zufrieden über die Runden. Du arbeitest als selbstständiger Programmierer, Webdesigner oder Yogalehrer und verdienst 35 € netto in der Stunde. Dann müsstest du rein rechnerisch gerade mal drei Tage im Monat arbeiten gehen. Montag, Dienstag, Mittwoch – und dann hast du erst einmal 4 Wochen frei.

Oder du arbeitest in einem gewöhnlichen Vollzeitjob, brauchst aber nur die Hälfte deines Einkommens. Dann könntest du zum Beispiel abwechselnd 5 Jahre arbeiten und anschließend 5 Jahre lang die Füße hochlegen.

Vor einiger Zeit bin ich auf dem Blog des Finanzwesirs über folgende Grafik gestolpert. Sie zeigt, wie viel Geld ein durchschnittlicher Arbeitnehmer bei welchem Berufsabschluss im Laufe seines Lebens insgesamt (brutto) verdient:

Als Uni-Absolvent kann ich also mit einem Lebensverdienst von rund 2,3 Millionen Euro rechnen. Nicht schlecht! Nach Abzug von Steuern und Sozialabgaben bleiben davon noch rund 1,4 Millionen Euro* übrig. Das entspricht bei 40 Arbeitsjahren einem monatlichen Netto-Gehalt von 2.900 €.

Da stellt sich für mich die Frage: Brauche ich in meinem Leben überhaupt so viel Geld? 1,4 Millionen Euro hört sich schließlich nach einem ganzen Haufen Kohle an.

Ich kann diese Frage für mich wohl mit Nein beantworten. In meinem Job als Softwareentwickler und mit meinem Nebengewerbe verdiene ich zurzeit mehr als dreimal so viel Geld wie ich für mein erfülltes und luxuriöses Leben überhaupt benötige. Ich könnte also locker deutlich weniger arbeiten – etwa nur die Hälfte der Zeit – und dafür die andere Hälfte frei machen.

Nun stellt sich dabei aber die Frage: Wie teile ich diese beiden Komponenten Arbeiten und Frei machen am besten auf meine verfügbare Zeit auf?

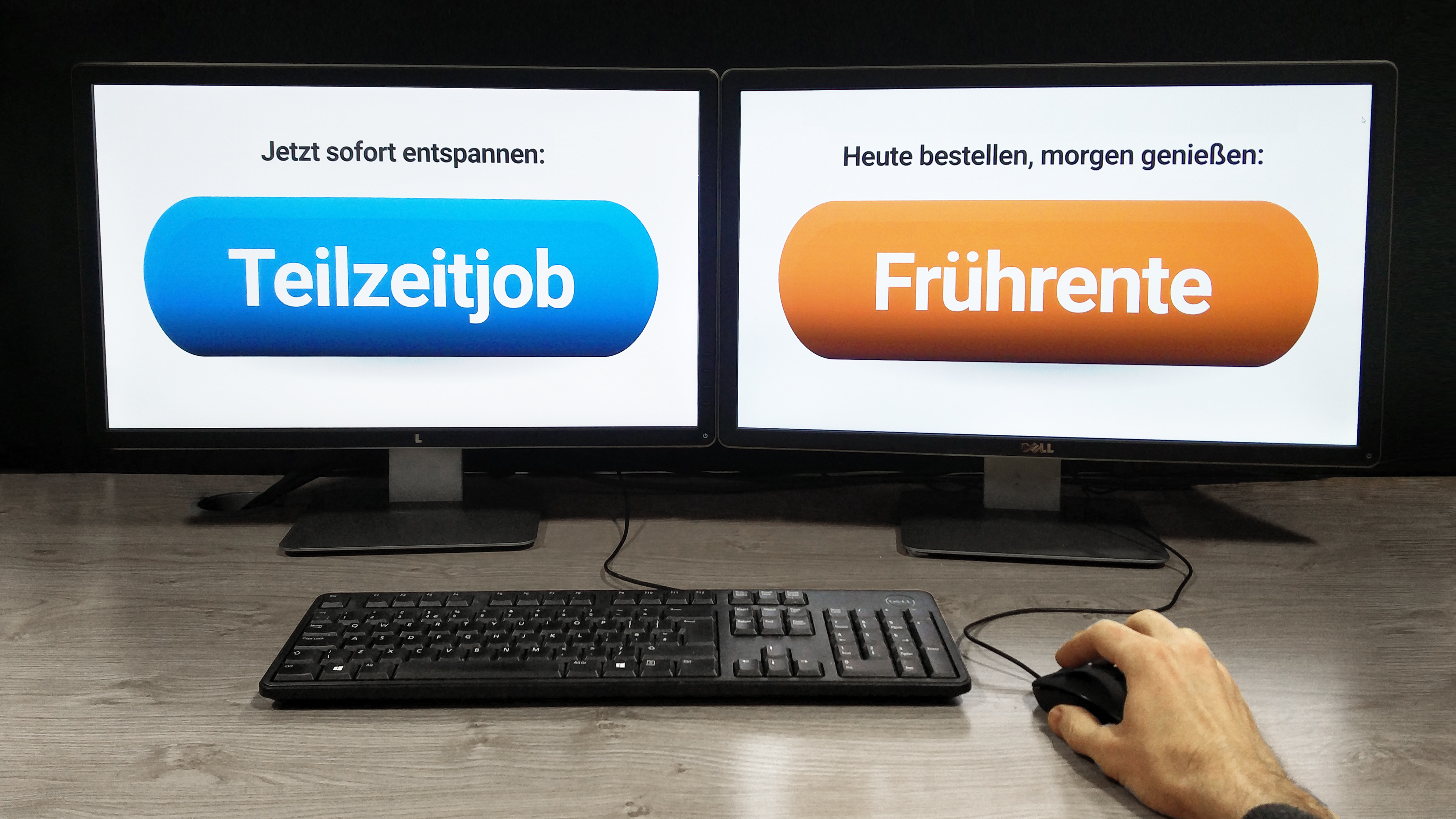

Grundsätzlich gibt es dafür zwei gegensätzliche Modelle, die sozusagen die beiden Extremformen aller Möglichkeiten darstellen.

Auf der einen Seite steht das Modell Teilzeitjob. Dabei teile ich Arbeiten und frei haben jeweils über einen einzelnen Tag auf: Vormittags gehe ich arbeiten, am Nachmittag ist Feierabend.

Die andere Seite bildet das Modell Early Retirement, also die Frührente mittels Finanzieller Unabhängigkeit. Dabei teile ich Arbeiten und Frei machen nicht über einen einzelnen Tag, sondern stattdessen über mein gesamtes Leben auf: Bis 40 gehe ich Vollzeit ackern, anschließend setze ich mich vollständig zur Ruhe.

Welches ist nun das bessere Modell? Sollte ich eher auf einen Teilzeitjob wechseln? Dann könnte ich mein Leben lang bei einer 20-Stunden-Woche entspannen. Oder arbeite ich weiter Vollzeit? Dann muss ich nicht die gewöhnlichen 40 Berufsjahre ableisten, sondern habe das Geld für den Rest meines Lebens schon nach 10 oder 15 Jahren komplett eingefahren.

Was ist besser: Early Retirement oder Teilzeitjob?

Wie wir gleich sehen werden, erhält man mit beiden Alternativen einen dicken Bonus, der den notwendigen Brutto-Lebensverdienst erheblich senkt. Beim Modell Early Retirement werde ich mit gewaltigen Kapitalerträgen belohnt, beim Teilzeitjob genieße ich dafür deutliche Steuervorteile.

Rechnen wir mal mit einem (absichtlich simplen) Beispiel. Nehmen wir an, dass meine Ausgaben mein gesamtes Leben lang genau 1.400 € im Monat betragen.

Wenn ich mit 26 ins Berufsleben einsteige und stolze 90 Jahre alt werde, dann ergibt das 65 Jahre × 12 Monate × 1.400 € = 1,1 Millionen Euro, die ich in meinem gesamten Leben an Geld „verbrauche“.

Das Modell Early Retirement

Um bei monatlichen Ausgaben von 1.400 € in die Frührente gehen zu können, muss ich laut der 4 %-Regel ein Vermögen von rund 420.000 € ansparen.

Nehmen wir an, dass ich das mit einer Sparquote von 50 % und einer durchschnittlichen Rendite von 5 % pro Jahr innerhalb von 17 Jahren schaffe. Ich verdiene also jeden Monat 2.800 €, von denen ich 1.400 € ausgebe und 1.400 € spare.

Nach 17 Jahren (dann bin ich 43) habe ich es schließlich geschafft: Ich habe 420.000 € im Depot und die Ausgaben für den Rest meines Lebens sind ab jetzt gedeckt. Ab sofort müsste ich keinen weiteren Cent mehr verdienen gehen.

Wie viel Geld musste ich davon selbst erarbeiten? Natürlich die gesparten 420.000 € – plus die 285.000 €, die ich im Laufe der 17 Jahre ausgegeben habe. Macht zusammen 705.000 €. Man beachte: Das ist etwa die Hälfte unseres Durchschnitts-Akademikers, der 40 Jahre lang für 1,4 Millionen Euro ackern geht. Und dabei sind mögliche staatliche Rentenbezüge noch nicht mit eingerechnet, die ich ab 67 ja noch zusätzlich bekomme.

Allerdings werde ich mit 90 Jahren 1,1 Millionen € ausgegeben haben. Woher kommen die fehlenden knapp 400.000 €? Ganz einfach: Die sind im Laufe der Zeit durch die Kapitalerträge des angesparten Vermögens dazu gekommen.

Hoppla, das müssen wir nochmal dick hervorheben:

Ich habe 400.000 € an Kapitalerträgen bekommen, für die ich keinen Finger krumm machen musste! Das ist der saftige Rendite-Bonus des Early Retirement, den ich durch das frühe und schnelle Sparen und Investieren voll ausnutzen kann.

Wie sieht diese Rechnung beim Teilzeitjob aus?

Das Modell Teilzeitjob

In einem Teilzeitjob habe ich diesen Rendite-Bonus natürlich nicht, da ich mehr oder weniger von der Hand in den Mund lebe und gar kein (oder zumindest deutlich weniger) Geld ansparen kann. Dafür gibt es zum Ausgleich einen satten Steuerbonus.

Nehmen wir an, ich habe genau den gleichen Job wie eben, arbeite aber nur 20 statt 40 Stunden die Woche. Arbeite ich nur halbtags, kriege ich auch nur das halbe Brutto-Gehalt. Mein Vollzeit-Netto von 2.800 € entspricht ungefähr einem Brutto von 4.800 €*, damit bekäme ich halbtags also 2.400 €. Weil ich aber prozentual weniger Steuern abgezogen bekomme als im Vollzeit-Job, beträgt mein Netto-Einkommen dann 1.600 €, also 200 € mehr als die Hälfte des Vollzeit-Netto.

Kurz gesagt: Ich arbeite nur 50 % der Zeit, bekomme durch die geringere Steuerlast aber 57 % des Gehalts.

Wenn ich wie gewohnt 1.400 € im Monat ausgebe, habe ich diese 200 € übrig. Das entspricht immerhin einer Sparquote von 12,5 % und liegt damit knapp über der deutschen Durchschnitts-Sparquote von rund 10 %. Dieses Geld kann ich zum Beispiel für Notfälle zurücklegen oder meine staatliche Rente damit aufbessern. Oder ich nutze es, um ein paar Jahre früher als mit 67 (etwa mit 63 oder 64) in Rente zu gehen.

Wenn ich über 40 Jahre monatlich diese 200 € spare und bei 5 % Rendite investiere, dann werden daraus am Ende knapp 300.000 €.

Hoppla, das müssen wir auch nochmal dick hervorheben:

Ich habe 300.000 € durch Steuervergünstigungen (und deren Kapitalerträge) erhalten, für die ich keinen Finger krumm machen musste! Das Ist der saftige Steuervorteil des Teilzeitjobs, den ich durch das niedrigere Brutto-Einkommen erhalte.

Wer hat nun die Nase vorn?

Das Brutto-Gehalt meines Teilzeitjobs (2.400 €) summiert sich nach 40 Jahren zu einem Gesamt-Lebensverdienst von rund 1,15 Millionen Euro.

Wir erinnern uns: Beim Modell Early Retirement verdiene ich 17 Jahre lang 4.800 € brutto. Damit komme ich auf einen Gesamt-Lebensverdienst von rund 980.000 €. Also etwas weniger als im Teilzeitjob.

Auch muss ich beim Early Retirement nur 17 Jahre Vollzeit arbeiten. Somit muss ich insgesamt weniger Zeit auf der Arbeit verbringen als beim Teilzeitjob. Aus diesem kann ich frühestens nach 36 bis 37 Jahren aussteigen, was rund 18 Vollzeitjahren entspricht.

Aus rein mathematischer Sicht hat das Modell Early Retirement damit die Nase vorn – zumindest um ein paar Zentimeter.

Welche Unterschiede gibt es sonst noch?

Das echte Leben besteht natürlich nicht nur aus reiner Mathematik. Für die Entscheidung „Early Retirement oder Teilzeitjob“ spielen auch noch weitere Faktoren eine Rolle. Die hängen mitunter von der persönlichen Situation und den eigenen Vorlieben ab.

- Einer der wichtigsten Faktoren ist vermutlich die Krankenversicherung.

Arbeite ich Teilzeit, ist die Sache ganze einfach: Ich bin zeitlebens über meinen Job krankenversichert. Diesen Luxus habe ich als Frührentner nicht: Hier muss ich bis zum staatlichen Rentenalter selbst für meine Krankenversicherung aufkommen.

Auch hier gibt es natürlich wieder Gestaltungsmöglichkeiten. Ich könnte etwa in ein Land auswandern, in dem die Krankenversicherung sehr günstig ist oder es sogar eine kostenlose staatliche Krankenversicherung gibt, wie z.B. in Großbritannien. Oder ich arbeite weiterhin für 1-2 Tage die Woche in einem Midijob (mit mehr als 450 € Einkommen im Monat) und bin dann durch diesen krankenversichert.Kommen diese Möglichkeiten nicht in Betracht, dann muss ich in den sauren Apfel beißen und die Kosten für die Krankenversicherung aus eigener Tasche übernehmen. Bei einem Kapitaleinkommen von 1.400 € wären das (bei der aktuellen Gesetzgebung) rund 200 € im Monat.

Die Krankenversicherung ist damit ein Pluspunkt für den Teilzeitjob. - In einem Vollzeitjob kann ich vermutlich schneller und besser Karriere machen und so leichter mehr Geld verdienen. In meinem Beruf als Softwareentwickler wäre es vermutlich gar nicht so einfach, als Teilzeitjobber beispielsweise in eine Management-Position zu gelangen. Pluspunkt fürs Early Retirement.

- Mit dem Modell Early Retirement habe ich außerdem viel schneller ein Fuck-You-Money aufgebaut – ein großes Finanzpolster, das mir mehr finanzielle Entscheidungsfreiheit gibt. Mit diesem Vermögen habe ich die Möglichkeit zu sagen: Nö, darauf habe ich keinen Bock. Es lässt mich bei Jobverlust oder Krankheit beruhigt schlafen. Mit einem dicken Aktiendepot in der Hinterhand bin ich nicht so stark auf mein Einkommen angewiesen, wie wenn ich von der Hand in den Mund lebe.

Pluspunkt fürs Early Retirement. - Wenn ich früh in Rente gehe, bin ich außerdem nicht mehr auf die Urlaubstage in meinem Job angewiesen und kann so leichter mal einige Monate verreisen oder mich meinen eigenen Projekten widmen. Arbeite ich Teilzeit, so muss ich trotzdem jeden Tag zur Arbeit fahren und mir von meinem Arbeitgeber Urlaub genehmigen lassen, wenn ich verreisen möchte.

Pluspunkt fürs Early Retirement.

- Auf der anderen Seite erlaubt mit der Teilzeitjob, mehr Zeit in meinen besten Jahren übrig zu haben, wenn ich noch jung und knackig bin. Wenn ich noch ganze Nachmittage lang Skateboard fahren kann, oder eine Familie habe und mehr Zeit für meine Kinder übrig haben möchte, solange die noch klein und süß sind.

Pluspunkt für den Teilzeitjob. - In einem Teilzeitjob habe ich außerdem früher mehr Zeit für Weiterbildung, Nebentätigkeiten und Hobby-Projekte (wie zum Beispiel einen Blog). Und das macht sich vielleicht sogar irgendwann bezahlt, etwa mit einem lukrativen Nebeneinkommen. Das Leben ist einfach ein bisschen diversifizierter, als wenn man 8 Stunden das Gleiche macht, und es ergeben sich dadurch vielfältigere Chancen. Außerdem habe ich mehr Zeit, um meine sozialen Kontakte auch außerhalb der Arbeit zu pflegen.

Pluspunkt für den Teilzeitjob. - Grundsätzlich haben Teilzeitjob und Early Retirement eine unterschiedliche Risikostruktur. Beim Teilzeitjob bin ich viel mehr von meinem Job und dem Arbeitsmarkt abhängig. Ein Jobverlust oder eine Erwerbsunfähigkeiten stellen ein großes Risiko dar, da alleine mein Job meinen Lebensunterhalt sichert. Beim Early Retirement lässt mich ein Jobverlust einigermaßen kalt. Dafür bin ich deutlich abhängiger von der Börse und den Renditen meiner Kapitalanlagen.

Habe ich also einen besonders risikoreichen oder bedrohten Job, dann könnte das Investment-Risiko des Early Retirements das geringere Übel sein. Bin ich hingegen Beamter auf Lebenszeit und sitze fest im Sattel, ist das Teilzeitmodell möglicherweise die sicherere Alternative.

Am Ende des Tages muss ich mich zum Glück aber gar nicht für eine der beiden Extremvarianten entscheiden. Schließlich kann ich die beiden Modelle auch kombinieren, so dass sie am besten zu meiner Lebenssituation und meinen Zielen passen.

So könnte ich etwa ein paar Jahre Vollzeit arbeiten und Berserker-Sparen, bis ich ordentlich Fuck-You-Money zusammen habe und die folgenden Jahrzehnte vom Rendite-Bonus profitieren kann. Sobald ich eine Familie gründe und mehr Zeit für die Kinder haben möchte, wechsele ich auf einen kleinen Teilzeitjob und nehme so Krankenversicherung und Steuervorteil mit.

Entscheide ich mich für das Modell Early Retirement, dann kann ich auch zwischendurch mal einige Sabbat-Monate oder -Jahre nehmen, in denen ich für eine Zeit von meinem Ersparten lebe. Auszeiten quasi, um meine besten Jahre voll zu genießen, herumzureisen oder mich ganz meinen Hobbies widmen zu können.

Habe ich einen geeigneten Beruf, kann ich auch einige Jahre als Vollzeit-Angestellter Geld ansparen und mich anschließend selbstständig machen. Als Softwareentwickler wäre das zum Beispiel eine gute Möglichkeit. So kann ich deutlich mehr verdienen, bekomme aber dank meinem angesparten Finanzpolster keine Existenzängste, falls das Geschäft doch mal nicht so gut läuft wie erwartet.

Fazit

Wir sollten uns von dem gängigen Paradigma verabschieden, dass wir sowieso arbeiten gehen müssten. Es gibt in unserem Land kein Gesetz, das es vorschreibt, bis 67 oder sonst irgendeinem Alter in einem Vollzeitjob arbeiten zu gehen.

Trotzdem tun wir mehrheitlich genau das. Wir ackern die kompletten 1,4 Millionen Euro (oder wie viel auch immer) herunter, ohne uns zu fragen: Brauche ich so viel Geld für ein gutes und erfülltes Leben überhaupt?

Wer Vollzeit für ein gutes Gehalt arbeiten geht und Monat für Monat alles wieder ausgibt, fährt im Prinzip mit angezogener Handbremse durchs Leben. Er zahlt hohe Steuern und Sozialabgaben und verzichtet auf den wertvollen Rendite-Bonus – Kapitalerträge, für die er gar nicht erst arbeiten gehen müsste.

Wir machen den Fehler, unsere Ausgabegewohnheiten an unser Gehalt anzupassen. Warum machen wir es nicht umgekehrt und passen unser Gehalt an unsere Ausgabegewohnheiten an? Typischerweise startet man ja noch mit recht niedrigen Ansprüchen ins Berufsleben. Wer diese niedrigen Ansprüche beibehält (oder sogar noch senken kann), der braucht unter Umständen viel weniger als er verdient und kann leicht mit einem Teilzeitjob über die Runden kommen, oder mit 40 in Rente gehen.

Für mich steht außer Frage, dass ich den Vollzeit-bis-67-Standardweg nicht gehen möchte. Zurzeit habe ich mich für das Modell Early Retirement entschieden. Ich arbeite Vollzeit und spare derzeit 70 % meines Einkommens, was für mich als Berufsanfänger ohne Kinder momentan ganz gut passt.

Ich kann mir aber auch vorstellen, in meinem nächsten Job mal umzuschwenken und für einige Zeit das Teilzeit-Modell auszuprobieren (mit ein bisschen Selbstständigkeit nebenbei).

Wofür würdest du dich entscheiden? Teilzeitjob oder Early Retirement? Oder irgendetwas dazwischen?

Ich denke es wird bei mir immer noch ein Teilzeitjob sein, denn ich wüsste überhaupt nicht, was ich sonst mit meiner ganzen Zeit tun sollte.

Die ganze Zeit nur chillen, reisen und den eigenen Hobbys fröhnen (während alle anderen auf der Arbeit sind) wird auf Dauer auch langweilig.

Es ist natürlich schwer solche Prognosen zu treffen, bevor ich überhaupt richtig ins Berufsleben gestartet bin.

Zudem wird sich mit der Zeit auch die eigene Vorstellung vom Leben verändern, sodass ich in 5 Jahren eventuell etwas ganz anderes möchte, als es aktuell der Fall ist.

Durch das Investieren und ständige Sparen habe ich dann auf dem Weg auch die Möglichkeit auf einen Teilzeitjob zu wechseln und nebenbei noch eine Selbstständigkeit aufzubauen.

Schöne Grüße

Dominik

Hi Dominik,

das sind sehr gute Gedanken! Einfach erstmal lossparen und gucken was kommt, damit kann man denke ich nicht verkehrt liegen. So hat man später auf jeden Fall alle Optionen offen, auch wenn man sich schlussendlich doch gegen das Early Retirement entscheidet.

Ich selbst kann mir auch vorstellen, später noch für Geld zu arbeiten – zumindest so ein paar Stunden selbstständig die Woche. Vielleicht sogar angestellt bei einer Firma. Wenn man finanziell frei ist, macht die Arbeit dann sogar mehr Spaß, denke ich.

(Wie eigentlich immer) klasse Artikel. Sehr schön beide Seiten beleuchtet und vor allem wunderbar argumentiert, warum der Standardweg unsinnig ist.

Ich für meinen Teil bin bzw. wir sind weder so konsequent wie du (so 50% Sparquote, aber dafür 2 Kinder und 2 halbe Gehälter) noch wissen wir wirklich, was wir wollen. Wir haben das Gefühl uns genug zu gönnen und es bleibt am Monatsende ordentlich was übrig. Momentan sieht es ganz nach weiter beide Teilzeit aus und einfach mal schauen. Wie du schön ausgeführt hast, bringt das steuerlich einiges und dann zu sehen man zahlt nur ~15% aufs Jahresbrutto, ist sehr erfreulich Nach deinem Rechner wäre trotzdem so ab Mitte 40 ER drin. Gerade können wir uns aber noch gut vorstellen eher noch 20 als 10 Jahre zu arbeiten.

Hallo Kleeblatt,

50 % Sparquote mit 2 Kindern und 2 halben Gehältern ist doch sehr, sehr beachtlich. Hut ab! 🙂

Ich denke ihr seid in einer sehr guten Situation und auf einem guten Weg, weiter so.

Wieder mal ein toller Artikel. Ich lese immer wieder gerne mit.

Ich habe mich für das Kombimodell entschieden. Anfangs hohe Sparquote. Nach der Geburt des ersten Kindes nur noch Teilzeit bis heute. Die FF schließe ich aber für die Zukunft nicht aus.

Viele Grüße

Mr. B

Danke Mr. B! 🙂

Hört sich nach einem guten Plan an. Ich kann mir auch sehr gut vorstellen, mit Kindern das Arbeitspensum etwas zurück zu schrauben. Eltern sein ist ja quasi auch nochmal fast ein eigener Job für sich.

Im Optimalfall hat man bis dahin dann schon einiges angespart, das auch während der Teilzeitphase Rendite erwirtschaftet und sich vermehrt. 🙂

Und jetzt rechnest du das Ganze nochmal mit dem Gehalt eines Arbeiters ohne Abitur durch. Mal gucken, ob auch diese Bevölkerungsgruppe sich vom gängigen Paradigma (40 Jahre Vollzeit) verabschieden sollte… :p

P.S. Super Artikel. Ich arbeite an der Kombination: Vollzeit->Teilzeit->Earlier Retirement

Hi Götz,

danke! 🙂

klar, mit niedrigem Einkommen ist es natürlich schwieriger. Wobei es auch viele Berufe gibt, die man ohne Abitur oder Studium ergreifen kann, und die gut bezahlt werden. Als Handwerker könnte man sich mit ein bisschen Erspartem in der Hinterhand auch als Handwerksmeister selbstständig machen.

Ich glaube, für Studiums-Absolventen mit gutem Gehalt ist sowohl das Teilzeitmodell als auch Early Retirement prinzipiell leicht zu erreichen. Da ist es vor allem eine Frage des Lebenssstils. Bleibt man sein Leben lang genügsam, sollte am Monatsende immer genug übrig sein.

Vollzeit->Teilzeit->Earlier Retirement scheinen ja viele der Kommentatoren hier zu favorisieren. Ist wohl eine ganz gute Kombination.

„In meinem Beruf als Softwareentwickler wäre es vermutlich gar nicht so einfach, als Teilzeitjobber beispielsweise in eine Management-Position zu gelangen. Pluspunkt fürs Early Retirement.“

Eigentlich nicht, denn sofern die Firma groß genug ist, und Du schon mindestens 6 Monate dort arbeitest, hast Du in D einen durschsetzbaren Rechtsanspruch auf teilzeitarbeit gemäß Gesetz. Also Personalabteilung mitteilen wieviel Du arbeiten möchtest (z.B. 50%, 60%, 75%, … und wie sich das auf tage verteilen soll, und ab wann). Kann im regelfall NICHT abgelehnt werden.

Hi Claus,

danke für den Tipp, ein sehr guter Punkt! 🙂 Das hatte ich tatsächlich so gar nicht auf Schirm.

Wie du schon sagst kommt es dabei ja auf die Größe der Firma an. In einem DAX-Konzern sicher kein Problem – in der Drei-Mann-Bude wohl schon schwieriger. Aber wenn man seine Pläne im Vorfeld kennt, kann man sich natürlich auch gleich auf eine entsprechende Stellen bewerben.

Ergänzung zu Claus‘ „so lange die Firma groß genug ist…“: laut Gesetz mehr als 15 Mitarbeiter.

Ansonsten kann ich Claus‘ Aussage nur unterstreichen. Ich habe das so gemacht und es hat funktioniert – ich arbeite seit ich Anfang 30 war nur noch 90%. Das klingt für eine Teilzeitstelle viel, aber ich genieße es total, jeden 2. Freitag frei zu haben. Und ich habe keine Kinder, nebenbei ein Zweitstudium oder ähnliches, was die Teilzeit „rechtfertigen“ würde. Einfach weil ich Lust drauf habe! Und das Recht dazu.

Leute, traut euch in die Teilzeit! Und wenn es am Anfang nur eine kleine Reduzierung ist so wie bei mir.

LG

Julia

Genau! Wichtigste Message: Bis 67 voll durchziehen ist doof und muss nicht sein!

Beide Varianten toll gegenübergestellt und gegeneinander abgewogen. Ich hab auch erstmal Vollgas gegeben, bis zu der Schwelle wo die Arbeit drohte das Leben zu bestimmen (bezogen auf Verantwortung und Verfügbarkeit). Nebenbei gut gespart und investiert. Seit über 9 Monaten schnuppere ich nun in die 3 Tage Woche rein (allerdings bei vollem Gehalt, weil meine Arbeitstage Freitag bis Sonntag sind). Gefällt mir prima! Spätestens nächstes Jahr kann ich dieses Model leider nicht mehr fahren. Nach den guten Eindrücken steht für mich aber fest, dass ich die Stunden dann trotzdem reduzieren werde. Dann eben mit dem entsprechenden Gehaltsverzicht und die Arbeitstage werden nicht mehr auf dem Wochenende liegen. Auch hier ist also Teilzeit das Thema. Grund für mich ganz klar die Krankenversicherung (privat, keine Ahnung ob ich da wieder raus komme), die Betriebsrentenansprüche und so Gott will ein paar Pünktchen für die gesetzliche Rente. In den nächsten Jahren strebe ich außerdem noch ein Jahr Auszeit an. Das ist in meiner Firma recht einfach und zu guten Konditionen zu machen. Ist nur schwierig das bei meiner Freundin ebenfalls vernünftig zu realisieren. Denn wir würden gerne zeitweise zusammen reisen. Wer weiß, vielleicht wird es dann sogar doch noch irgendwann die Frührente. Aber das kann man ja alles auf sich zu kommen lassen. Wichtigste Erkenntnis: Der Fleiß, das Sparen und das Investieren ab Berufsstart haben sich jetzt schon bezahlt gemacht!

Beste Grüße und bleib freaky!

Vincent

Danke Vincent,

hört sich doch super an! 🙂 Ich denke ihr findet schon noch eine Möglichkeit, dass es für euch beide gut passt.

Auch an deiner Geschichte zeigt sich mal wieder: Wenn man mit dem Berufseinstieg gleich ordentlich was wegspart, dann stehen einem später alle Möglichkeiten offen.

Hallo Vincent, durch die Teilzeit bin ich raus aus der PKV und rein in die GKV. Interessant ist hier auch noch die 9/10 Regel, dass man im Rentenalter pflichtversichert ist.

Bleib Freaky ; )

Mr. B

Hallo Mr. B! Wie klappt das mit dem Wechsel von der PKV zu der GKV beim Wechsel Vollzeit auf Teilzeit? Geht das sofort, nachdem man von Vollzeit auf Teilzeit gewechselt hat? Oder muss man 1 Jahr warten?

Grüße, FFM50

Die Einhaltung der 9/10 Regel könnt übrigens noch gut klappen bei dir. Irgendwo hast du doch geschrieben dass du 40 Jahre alt bist?!

Ahoi Mr. B!

Danke für den Hinweis. Ich stecke da nicht so drin in den ganzen Regeln… Meine mal gehört zu haben, dass man quasi nur einmal die Möglichkeit hat in die GKV zurückzukehren, wenn man unter die Einkommensgrenze rutscht. Ich habe das gleich ganz am Anfang (vor 16 Jahren oder so) abgelehnt. Habe ich damit meine Chance verspielt? Ansonsten werde ich es ja sehen, wenn ich durch die Teilzeit weniger verdiene.

Die 9/10 Regelung kannte ich nicht. Hab’s erstmal gegoogelt und es hört sich an, als müsste ich mich sputen, wenn diese Regelung bei mir noch zur Anwendung kommen soll. Ja, ich bin 40. Richtig gelesen 😉 Ein Jahr bekomme ich mindestens noch das volle Gehalt. Danach dann evtl. das Auszeitjahr in dem ich auch 75% bekomme. Das reicht glaube ich nicht um unter die Grenze zu kommen. Dann müsste ich evtl. erst in (richtige) Teilzeit gehen und die Auszeit nehmen. Mal sehen wie sich das bei meiner Freundin und ihren Möglichkeiten diesbezüglich entwickelt…

Auf jeden Fall interessant, was es alles zu beachten gibt!

Danke nochmal für den Hinweis.

Es gibt ja zum Glück nicht nur entweder oder, sondern auch unzählige Zwischenformen. Teilzeit kann ja auch heißen, 30 Stunden zu machen und trotzdem eine hohe Sparquote zu erreichen. Eine andere Möglichkeit ist Barista-FI. D.h. man spart einen so großen Betrag an, der durch Akkumulation in x Jahren für den Lebensunterhalt nach 4%-Regel reicht. Das bedeutet, dass man den Rest seines Lebens mit einer Sparquote von 0% auskommen kann, zum Beispiel durch einen lockeren Teilzeitjob (im amerikanischen Raum wird ein Barista-Job als Beispiel genommen, daher kommt der Begriff). Bis zur richtigen „Early Retirement“ gibt es dann noch beliebige Zwischenstufen.

Ich persönlich strebe an, so viel zu sparen, dass mein Kapital für den absolut mindesten Lebensstil, den ich mir vorstellen könnte, ausreicht. Jeder Euro, den ich dann darüber hinaus verdiene, ist ein Bonus. Ob das dann ein Teilzeitjob ist, oder eine freiberufliche Tätigkeit oder sonst irgendetwas, spielt keine Rolle. Und da ich mir nicht vorstellen kann, überhaupt keine bezahlte Tätigkeit mehr auszuüben, wäre ein echtes „Early Retirement“ für mich absolute Verschwendung.

Hi Stefan,

an das „Barista FI“ habe ich auch irgendwann schon einmal gedacht, wäre aber nie auf die Idee gekommen, dass dieses Konzept sogar einen Namen hat. Wieder was gelernt, danke dafür! 🙂

Ich sehe es auch so, dass es beliebig viele Zwischenformen gibt. Es ist eben ein kontinuierliches Spektrum mit „Teilzeit“ und „Early Retirement“ als Anfang und Ende des Spektrums.

Ich finde es auch eine gute Idee, seine Basis-Ausgaben mit einem passivem Einkommen zu decken und dann das Geld für die „Luxus-Ausgaben“ über einen Teilzeitjob oder ein Nebeneinkommen zu generieren. Mafis strebt das glaube ich auch so an, wenn ich mich recht erinnere.

Tja, irgendwo dazwischen…

…aktuell Vollzeit 39h-Woche, 55% Sparquote und ca. 4 Jahresausgaben angelegt (plus Eigentumswohnung, hier sehr günstig), d.h. Finanzielle Freiheit absehbar, aber „erst“ in ca. 10 Jahren, dann bin ich Mitte 40.

…ab 2018 möchte ich meine Wochenenden um 50% verlängern, um den Kopf für einige andere Projekte frei zu bekommen. Dank gleichzeitiger Gehaltserhöhung (Tarifvertrag) dürfte ich damit auf ca. 90% meines bisherigen Nettos kommen, was die Sparquote auf 50% drücken und die Finanzielle Freiheit zwei-drei Jahre nach hinten schieben dürfte. Ich denke aber, das ist es mir Wert.

Arno

Hi Arno,

das hört sich alles gut durchdacht an und du bist ja auch schon auf einem richtig guten Weg. Ich drücke dir die Daumen, weiter so! 🙂

Mir gefällt das Vorruhestands-Modell besser, aber das ist natürlich Geschmackssache. Das Wichtigere ist aus meiner Sicht die Erkenntnis, dass man nicht den von der Gesellschaft vorgegebenen Lebensweg mit festen Abschnitten beschreiten muss.

Ich bedanke mich für diesen tollen Artikel. Einige Teilaspekte waren mir vorher so nicht bewusst. 😉

Hi PIBE,

cool, freut mich dass sogar du noch etwas Neues aus meinem Artikel mitnehmen konntest. 🙂

Mir persönlich gefällt das Modell „Early Retirement“ auch besser, vielleicht ein wenig „abgeschwächt“ mit einem unregelmäßigen Nebeneinkommen.

Hier in den Kommentaren scheint auch das Modell „Vollzeit -> Teilzeit -> ER“ recht beliebt zu sein. Das finde ich prinzipiell auch nicht verkehrt. Der Vollzeitjob über viele Jahre schlaucht doch ganz schön. 😀

Meine Frau ist bereits voll im Early Retirement, d. h. ich muss nun zwei Münder stopfen. Da ich rel. spät angefangen habe richtig Vermögen aufzubauen (erst Studium, dann Hausbau, zum Glück noch nie Luxusverlangen), kommt bei mir immerhin eine Mischform in Frage. Klares Ziel Rente mit 63 und in 4 Jahren fange ich an, meine Stunden sukzessive zu reduzieren. Sollte es perfekt laufen, dann höre ich vielleicht mit 61 auf, aber da muss ich mir noch überlegen, wie ich die zwei Jahre überbrücken an. Allerdings habe ich auch rel. hohe Ansprüche, Mein Monatseinkommen sollte dann mindestens bei 2.500 € liegen (Rente mit Dividende).

Hi Alexander!

Sukzessive Stunden reduzieren hört sich gut an. So kannst du dich Schritt für Schritt an die neu gewonnene Freizeit gewöhnen — und dich mit jeder Reduktion sogar erneut wieder über ein bisschen mehr „Retirement“ freuen. Die Freizeit wächst dann sozusagen im Gleichschritt mit den Dividenden. 😉

Ich drücke dir die Daumen dass alles hinhaut, vielleicht klappt es ja auch schon mit den 61. 🙂

Aktuell lege ich mich da nicht fest bzw. es kommt auf die Umstände an. Aktuell verdiene ich selbst mit Überstunden nicht so viel, dass ich mit 30/40 in Rente gehen könnte. Zwecks Familiengründung werde ich irgendwann zwangsweise beruflich eine Zeit lang kürzer treten. Am liebsten würde ich gemeinsam mit meinem Freund Teilzeit arbeiten, um die gemeinsame Zeit zu genießen. Es kann so schnell vorbei sein und bis 40 will ich damit nicht warten. Deswegen ist mein Plan: Finanzielles Polster in den 20ern schaffen und Vollzeit/Teilzeit wie es sich ergibt.

Liebe Grüße

Jenny

Klingt gut, ihr macht das schon! Als Informatiker wird dein Freund ja auch ganz gute Aussichten auf einen lukrativen Teilzeitjob haben.

„bis 40 will ich damit nicht warten“ finde ich gut. Ich frage mich auch schon, ob ich wirklich noch 12 Jahre Vollzeit arbeiten möchte. Ich habe so viele Hobbies, die durch den Job alle zu kurz kommen. Will ich die bis 40 alle aussetzen? Und eine Familie/Kinder machen es sicher nicht besser.

Man könnte es ja mit dem „Barista-FI“ kombinieren: In den 20ern so viel sparen, bis man durch die Renditen mit Mitte 50 sowieso FI wäre. Ab dann gemächlich Teilzeit arbeiten.

Spannende Auswertung, insbesondere das Thema Krankenversicherung vergessen immer viele, die vom Angestelltenjob in die Selbständigkeit wechseln möchten. Auch ich bin ein großer Fan vom sogenannten „Sidepreneurship“ – Arbeitgeber zahlt Krankenversicherung und man rockt nebenbei Abends oder am Wochenende an eigenen (IT) Projekten. So sammelt man dann Euros und kann step by step (wenn man möchte) seine Angestelltentätigkeit runterfahren. Wichtig ist ja auch, dass man sich Freizeit „erkämpft“, solange man noch fit und vital ist. Was nutzen mir Millionen, wenn ich Über 85 bin…

„Wichtig ist ja auch, dass man sich Freizeit „erkämpft“, solange man noch fit und vital ist. Was nutzen mir Millionen, wenn ich Über 85 bin…“

Sehr richtig! In vielen Artikeln oder Blogs liest man ja mittlerweile „Jeder kann Millionär werden…“ und dann eine Rechnung, wie man es in 40 Jahren mit einer verhältnismäßig kleinen Sparrate bis zur Million schaffen kann. Als Zahlenspielerei ist das ja ganz nett, aber ich nehme trotzdem lieber eine drittel Million mit 40 als eine ganze mit 60 Jahren.

bei mir die Entschheidung ist Early Retirement; danach kann ich mir vorstellen, teilzeit und voruebergehend jobs zu nehmen. Die ganze Zeit Reisen (mit Kleinkind) oder Hobbies machen wird im lauf der Zeit langweilig sein. Das ist ja ein Punkt, den ich nocht nicht klar habe… was kommt nach der finanziellen Freiheit ?…

Das Teilzeitjob Modell geht bei mir nicht, wegen Arbeitsmarkt abhaengigkeit.

Cooler Blog, mach es weiter !

Hallo Vagabundo,

dankeschön, ich gebe mir Mühe! 🙂

Finanzielle Freiheit heißt ja nicht, dass du zwangsweise aufhören musst zu arbeiten. Du kannst ja in deinen Traumberuf einsteigen – wenn nötig sogar ganz ohne Gehalt.

Moin Oliver,

ist schon lustig. Da liest man den Artikel und stellt sich nur die Frage ob Vorruhestand oder Teilzeit. Du hast so sauber argumentiert, dass die Option bis zum gesetzlichen Rentenalter arbeiten gar nicht mehr in Frage kommt 🙂

Das Alter ist hier wohl der entscheidende Faktor. Wenn Du gerade aus dem Studium oder der Ausbildung kommst, dann willst Du auch erst mal Vollgas geben. Das ist alles so aufregend und die Kollegen sind nett. Da macht es nichts aus abends mal später nach Hause zu kommen. Diese Zeit kann also am einfachsten genutzt werden um Vermögen aufzubauen.

Aber spätestens wenn die Lütschen am Start sind fängt das große Nachdenken an. Die Zeit mit denen bekommst Du später (im Model early retirement) nicht wieder. Die sind nur ein paar Jahre so knuddelig.

An dem Punkt bin ich gerade. So lange wäre es ja eigentlich gar nicht mehr bis zur finanziellen Freiheit. Aber diese Jahre bis dahin sind so verdammt kostbar. Die Elternzeit hilft hier sehr. Ein sehr eleganter Weg eine bezahlte Auszeit zu nehmen, die nicht karriereschädlich ist. Aber die Möglichkeit zur Elternzeit ist dann auch irgendwann vorbei. An diesem Punkt werde ich bald sein. Dann muss ich mir mal Gedanken machen wie es weitergeht. Deine Pro- und Kontra Auflistung oben ist schon mal sehr hilfreich.

Alles Gute, nico

Howdy Nico,

haha, da hast du mich wohl ertappt! 😉 Nein, Vollzeit bis 67 ist keine Option!

Dein cleveres Kombimodell mit der Elternzeit gefällt mir richtig gut. Da werde ich bestimmt nochmal drauf zurückkommen, wenn es bei mir mal soweit sein sollte.

Ich glaube auch, dass spätestens mit Nachwuchs der Job als „Lebensmittelpunkt“ in den Hintergrund rückt. Da schiebt man das Retirement gerne nochmal ein paar Jahre nach hinten.

Hi Oliver,

Elternzeit ist echt das Beste! Bei uns ziehen bald für einige Zeit sehr gute Freunde ein. Die Beiden und ihre 9 Monate alte Tochter sind derzeit noch auf Weltreise – in der Elternzeit. Sie haben sich ein Herz gefasst und tingeln einfach mal 4 Monate durch die Welt. Philippinen, Indien, Oman, Südafrika, Mauritius, Seychellen, Abu Dhabi. Der absolute Hammer und alles zusammen mit ihrer kleinen Krabbe. Da gibt es tausend Gründe so einen Trip, in solche Länder, nicht zu machen. Aber die ziehen es durch und haben die Zeit ihres Lebens. Ist auch überraschend günstig, da sie alles low cost machen (AirBnB usw.). Das Elterngeld alleine sollte fast reichen für die Reise. Da sie ihre Wohnung hier gekündigt haben, ziehen sie erst mal bei uns ein und schauen dann entspannt nach einer neuen Bleibe wenn sie bald wieder da sind. Es ist heute alles so einfach. Man muss es nur machen.

VG, nico

Hi Nico,

echt coole Geschichte von euren Freunden, sehr inspirierend! 🙂

Und echt nett von euch, dass ihr sie bei euch wohnen lasst. Da habt ihr in der Zeit bestimmt ordentlich Leben in der Bude und die Kids freuen sich sicher auch über die „Krabbelkameradschaft“ (Wobei Groschen ja schon langsam ihre ersten Schritte machen dürfte, oder?)

Ich rechne mir auch fast jede Woche neu aus, wann ich endlich der Arbeit auf Wiedersehen sagen kann. Manchmal habe ich das Gefühl, der Wunsch nach Freiheit ist der Generation Y mit die in die Wiege gelegt worden. Dabei will man ja gar nicht nicht mehr arbeiten. Man will bloß nicht mehr in bedeutungslosen Jobs versauern. Ich arbeite gern und ich arbeite viel. Aber wenn ich mich in die klassisches „Jobformate“ reinpressen muss, krieg ich Aggressionen. 🙂 Dein Artikel hilft. Es gibt einen Ausweg… und nicht nur einen. Man muss ihn nur aktiv wählen und sich nicht von den traditionellen Job-Mustern unterkriegen lassen!

Oliver, du läufst gerade wieder zur Hochform auf. Der Artikel ist super und hat einige Zitate, die man sich über´s Bett hängen könnte wie „Wenn du immer alles ausgibst, was du verdienst – ja dann musst du tatsächlich immer weiter arbeiten gehen, bis zum Rentenalter.“

Ich hatte das Thema vorzeitige Rente mal vorsichtig bei damaligen Arbeitskollegen angesprochen. Der eine Entwicklerkollege meinte (nicht erfunden, wirklich): „Ich muss arbeiten bis ich tot bin.“ Dabei ist es einfach die Entscheidung, ob man sein Geld jetzt rausbläst oder später Freiheit hat.

Weiter so!

Danke Chris, das hört man doch gerne! 🙂

„Der eine Entwicklerkollege meinte (nicht erfunden, wirklich): „Ich muss arbeiten bis ich tot bin.“ Dabei ist es einfach die Entscheidung, ob man sein Geld jetzt rausbläst oder später Freiheit hat.“

Volle Zustimmung! Ich glaube damit ist dein Arbeitskollege nicht alleine. Es ist leider auch einfach das Bild, was die Gesellschaft und die Medien zeichnen: Die Renten sind nicht sicher und wir müssen alle bis an unser Lebensende malochen. Dabei kann man mit simpler Mathematik zeigen, dass selbst eine einigermaßen frühe Rente (etwa mit Ende 50 oder Anfang 60) schon mit einer geringen Sparquote zu erreichen ist.

@sascha: Das hier war für dich bestimmt. Den Satz „Aber wenn ich mich in die klassisches „Jobformate“ reinpressen muss, krieg ich Aggressionen.“ finde ich großartig. Genau so habe ich das auch immer empfunden und kann daher mit normalen Jobs nichts mehr anfangen, wo ich immer nur auf einen Teilaspekt reduziert werde.

Schön beschrieben, Sascha! 🙂

Ich glaube auch, dass Frugalismus und FIRE so ein typisches Generation-Y-Ding ist.

Wir erleben, dass das Modell unserer Elterngeneration „Sicherer Job, Häusle bauen, materieller Wohlstand“ nicht funktioniert.

Sichere Jobs gibt es kaum noch, die Mittelschicht kämpft mit dem sozialen Abstieg. Häusle und materieller Wohlstand machen uns nicht glücklich, und ketten uns an die unsichereren Jobs. Darum suchen wir nach einem Ausweg.

Selbstständig machen, Unternehmen mit vielen Angestellten aufbauen und ab 50 nur noch 4 Stunden Woche, ist doch ganz klar!

Nett, mal was ganz anderes! 🙂

Unternehmen mit vielen Angestellten aufbauen hört sich aber auch schon nach ziemlich viel Arbeit an. Ob man da nebenbei noch so viel Zeit für Hobbies und Familie übrig hat?

Dafür muss man wohl einfach ein Unternehmergeist sein. 😉

Die ganze Zeit habe ich mich gefragt, wieso immer „oder“. Man kann doch auch kombinieren, sowie Du es dann am Ende auch beschrieben hast. Es gibt unzählige Wege. Das muss man sich nur bewusst machen und dann entsprechend der persönlichen Umstände auswählen. Spätere Veränderungen und Anpassungen nicht ausgeschlossen.

Wegen der beiden Kinder und zum Wohle der Familie, sind wir beide nun in Teilzeit und damit sehr zufrieden. Die finanziellen Einbußen werden durch die gewonnenen Freiheiten doppelt aufgewogen.

Und wenn man davor sich eh schon mit dem finanziellen Kram beschäftigt hat, kann man davon eh nicht mehr los lassen. Man muss halt nur die Quote und Ziele entsprechend anpassen, aber auf keinen Fall aufgeben.

Hallo Oliver,

super Artikel, ich habe mich gerade für Variante 3 entschieden, ich habe nämlich gerade meine Job gekündigt. Ich mir so 2% pro Jahr aus meine Vermögen nehmen und den Rest werde ich freiberuflich zuschießen, das hieße in meinem Fall max 2 Monate Arbeit, und mein Vermögen steigt immer noch, das gibt mir etwas Sicherheit, da ich erst 44 bin, ist das noch eine lange Zeit.

Meinen Lebensstandard habe ich zwar gesenkt, aber so ganz bescheiden will ich auch nicht leben.

Ich muss nur noch einen Weg finden aus der PKV zu kommen. Meine ursprüngliche Idee, das über Arbeitslosigkeit zu lösen wird das sehr mühsam. Vielleicht lass ich mich für eine kurze Zeit irgendwo anstellen.

Gruß Torzan

Hallo Torzan, sollte üblicherweise gar kein Thema sein, schau hier mal dazu nach…

http://www.finanztip.de/pkv-arbeitslosigkeit/ unter dieser Rubrik wird dazu einiges an Information geboten. Ich habe das Problem übriges über Teilzeit gelöst. Beste Grüße

Dank dir Udo,

das Problem bei mir ist, dass ich eine Sperrfrist von wahrscheinlich 3 Monaten habe und mich in der Zeit bewerben muss, da mein Profil zur Zeit stark gesucht ist, weiß ich nicht wie 3 Monat überstehen soll 🙂

Ich habe deinen Blog dieses Jahr noch gar nicht gelesen und deshalb auch den Winterbericht verpasst. Als ich diesen Artikel dann gelesen habe musste ich entsprechend etwas über die Wortkreation „Berserker-Sparen“ schmunzeln.

Die Lebenswege die du hier im Post vorstellst sind sicherlich nichts für jeden und stoßen gerade bei unserer „Party & Spaß“ Generation auf Kopfschütteln – zumindest war es bei mir so.

Ich habe die letzten 5-6 Jahre wie ein Berserker gelebt und musste mir oft von Familie und Freunden anhören das ich doch mal etwas Geld ausgeben & Spaß haben soll. Sicherlich ist das richtig – gerade für jemanden in den 20ern -, für mich stand jedoch ein Langzeitziel für meinen 30. GB fest.

Wenn man nur das reine Geld betrachtet habe ich mein Ziel nicht ganz erreicht. Wenn man aber meine immateriellen Wirtschaftsgüter sieht, welche ich über die Jahre als Entwickler geschaffen habe und die regelmäßig Geld ausschütten, dann hat sich die Arbeit gelohnt.

Ich könnte mit meinen frischen 30 von den Dividenden und Lizenzgebühren leben (aktuell packe ich davon immer noch einen großen Teil weg), trotzdem werde ich noch weiter arbeiten, denn – noch – macht mir der Job Spaß. Ich werde mir jedoch jetzt den Luxus erlauben und kürzer treten =)

Hi Christian,

gratuliere, das hört sich ja wirklich nach einer Erfolgsgeschichte an! 🙂

Ich glaube, man kann auch eine Menge Spaß im Leben haben und dabei nur wenig Geld ausgeben (gar kein Geld muss ja nicht zwingend sein, weniger reicht auch schon). Es ist zwar etwas anstrengender, aber wenn man sich erstmal die nötigen Angewohnheiten und Fähigkeiten angeeignet hat, dann geht es leicht von der Hand.

Da ich ja selber auch Entwickler bin, hast du mich jetzt neugierig gemacht: Was für eine Art Software (?) hast du denn entwickelt, die dir regelmäßige Lizenzgebühren ausschüttet?

Nach so einem Modell bin ich auch immer noch auf der Suche.

Wieso nicht beides?

Ich bin 34 Jahre und mache seit März Teilzeit. 32 statt 40 Stunden. So habe ich einen Tag mehr für s mich und die Familie. Ich verdiene aber immer noch viel genug um mir damit eine Sparquote von 20% leisten zu können. Plus 10% für mein Töchterchen. Ich könnte natürlich wenn ich nix sparen würde auch auf 24 Stunden wie meine Frau runter. Das würde mir persönlich aber nicht zusagen denn mit dem gesparten will ich ja in Frühruhestand gehen. Also warum nicht beides?

Gruß Sebastian

Hi Sebastian,

na klar, das geht auch! Es kommt eben immer auf die persönliche Situation an, was man daraus machen kann und wo man hin möchte.

Ihr scheint ja für euch einen ganz guten „Status quo“ gefunden zu haben, schön! 🙂

Die Berechnungen sind ja schön und gut, aber wie erziele ich eine Rendite von 5 % pro Jahr über 17 Jahre? Vor oder nach Steuern? Bei tragbarem Risiko scheinen mir 5% ziemlich hoch gegriffen…

Hi Markus,

die langfristigen realen Durchschnittsrenditen der meisten Aktienmärkte betrugen in den letzten 100 Jahren um die 6-7 %. Aus wissenschaftlicher Sicht gibt es auch erstmal keine stichhaltigen Gründe, warum sich das in den kommenden Jahrzehnten ändern sollte.

Bei einem gemischten (also nicht rein aus Aktien aufgebauten) Portfolio kann man somit langfristig mit hoher Wahrscheinlichkeit eine mittlere Rendite von 5 % erzielen.

Was „tragbares Risiko“ genau ist, das ist natürlich von Mensch zu Mensch verschieden. Wer für die Rente spart, sollte das Risiko einer massiven Aktieninvestition aber im Regelfall eingehen können.

Die Steuerbelastung ist ebenfalls sehr individuell. Bei entsprechend geringen Ausgaben kann man die reale Steuerlast durchaus auf einen niedrigen einstelligen Prozentbereich drücken. Gerade während der Ansparphase (und darauf beziehen sich ja die 17 Jahre) kann man die Besteuerung durch Steuerstundung beträchtlich reduzieren. Die 5 % sind darum VOR Steuern (aber nach Inflation).

Cooler Artikel! Besonders wichtig finde ich, dass Du das Paradigma „Vollzeit bis 65“ gehörig in Frage stellst. Denn in der Tat sollten wir alle versuchen unser Leben aktiv zu gestalten und nicht nur vorgegebenen Leitplanken entsprechen.

Für viele, auch einige Kommentatoren vor mir, ist völlige Arbeitsfreiheit nicht vorstellbar („Wohin mit der ganzen Zeit?“) und daher oft ein Teilzeitjob angestrebt. Ich würde hier keine kategorischen Aussagen tätigen wollen – vielleicht bietet sich ja der Aufbau einer passiven Einkommensquelle an? Das kann am Anfang eine Menge Arbeit sein. Vielleicht können neue Hobbies entwickelt werden? Ich will nur sagen, dass sich für die frei gewordene Zeit sicher gute Verwendung finden wird!

Viele Grüße,

FF

Hi FF,

ja das denke ich auch. Ich bin auch eher so jemand, für den der Tag nicht lang genug sein kann – selbst ohne Job. Mir wird eigentlich nie langweilig.

Ich finde, dass ein wichtiger Punkt gegen den Teilzeitjob vergessen wird: Flexibilität.

Wie du schon schreibst kann man – als junger Angestellter – das Thema Karriere wohl nachhaltig vergessen, wenn man sich für die Teilzeitlösung entscheidet. Man beraubt sich damit also möglichen Gehaltssteigerungen, die sich nur durch eine höherwertige Aufgabe realisieren lassen.

Solange man bei dem einmal durchgerechneten Plan bleibt, mag das keine Rolle spielen… Aber wer sagt, dass sich Pläne im Leben nicht doch noch ändern? Vielleicht steht mit 40 ja plötzlich eine ganz andere Priorität im Vordergrund, als mit 30, z.B. der Wunsch einer Immobilie im Ausland für den Ruhestand? Meinen early-retirement Plan kann ich anpassen und habe finanziell bis dahin das beste aus meinen Möglichkeiten gemacht.

Ansonsten habe ich mit diesem Teilzeitjob Thema noch ein Akzeptanzproblem aus gesellschaftlicher Sicht: Das ganze funktioniert ja nur in besonders gut bezahlten Jobs, z.B. Im IT Bereich. Diese stehen, wie bereits festgestellt, meist den Absolventen eines Studiums offen. Letzteres wird inkl. höherem Schulabschluss durch die Steuergelder aller (inkl. Handwerker, Geringverdiener etc) finanziert und subventioniert. Natürlich besteht kein 1:1 Zusammenhang zwischen Erwerbseinkommen und Ausbildung, aber, dass hohe Einkommen auch mit proportional höheren Steuern versehen werden ist da in gewisser Weise konsequent.

Jetzt liegt es einer freien Gesellschaft fern, allen konkret vorzuschreiben, möglichst viel Kapital und damit Steuerrückfluss aus ihrer von der Gesellschaft geförderten Ausbildung zu holen. Wie sich jeder selbst überlegen kann, kommt Freiheit mit Verantwortung…. oder anders gesagt: den kategorischen Imperativ („handle so, dass es zum allgemeinen Gesetz genügt…“) besteht es nicht, wenn jeder Akademiker anfängt nur noch Teilzeit zu arbeiten. Insofern finde ich auch den im Artikel genannten Vorteil der Steuerersparnis etwas kurz gedacht….

Hallo Jan,

Was den kategorischen Imperativ angeht, finde ich nicht, dass dieser dem Teilzeitmodell widerspricht – ganz im Gegenteil. Ich würde mir als allgemeines Gesetz eigentlich wünschen, dass ER oder Teilzeit die Norm für alle werden (egal ob mit oder ohne Studium) und ein Vollzeitjob die Ausnahme. Insofern würde ich mit einem Teilzeitjob (oder auch Early Retirement) also gerade nach dem kategorischen Imperativ handeln.

Wenn sich hier eine Diskrepanz zwischen Steuerzahlung und der Inanspruchnahme eines aus Steuermitteln finanzierten Studiums ergibt, dann ist das meiner Meinung nach nicht auf meine „Verantwortungslosigkeit“ zurückzuführen, sondern eher ein Systemfehler durch ungerechte Verteilung.

Sehr detailierter und sachlicher Artikel, wirklich toll !

Ich denke am Ende muss jeder seine eigene Entscheidung treffen, wie lange er arbeitenwill und wie viel Geld er verdienen möchte. Eine Variante, die auch ineressant zu betrachten ist neben Teilzeit und Early-Retirement: Seine Zeit nicht gegen Geld zu tauschen und als Unternehmer tätig zu sein !

Auf meinem Blog versuche ich zum Thema Unternehmertum und Börse meinen Lesern einen Mehrwert zu geben. Wer sich beispielsweise fürs Thema ETFs bzw. Investieren an der Börse interessiert, sollte einfach mal bei mir vorbeischauen: https://danielbusinessblog.wordpress.com/2017/03/18/der-cost-average-effect/

Enjoy !

Ich muss ja ehrlich zugeben mich reizt mittlerweile das Model Teilzeit schon sehr. Natürlich muss dafür ein Job her, welcher das zulässt und das Einkommen reicht. Aber dennoch bietet es doch eine Möglichkeiten.

Aktuell stecke ich noch so viel Zeit rein, wie ich aktuell kann und Lust habe. Das sind weit mehr als Teilzeit und auch mehr als Vollzeit. Ohne Verpflichtungen und alles kein großes Problem. Sobald Kinder mal eine Rolle spielen würde ich das Thema schon sehr drehen. Ich glaube dort wären mir die ersten Jahre wichtiger als das Geld. Geld kann man schließlich jeder Zeit wieder verdienen.

Von daher finde ich es kommt auf die Lebenssituation. Unser Geschäftsführer ist z.b. ständig unterwegs und hat keine Zeit für seine Familie. Aber die Kinder sind aus dem Haus und seine Frau ist leider gestorben. In solch einer Situation würde ich vielleicht ähnlich dann handeln.

Gruß,

mafis

Hi mafis,

ich sehe das ganz ähnlich wie du. Und wir haben ja auch beide den gleichen Beruf, der für das Teilzeitmodell praktischerweise ganz gut geeignet ist.

Für mich passt Vollzeit arbeiten (und sparen) aber momentan ebenfalls ganz gut, weil – wie du schon sagst – ansonsten keine großen Verpflichtungen da sind.

Das Risiko, dass in der Strategie des Early Retirement liegt: Ich ernte die Früchte meiner Arbeit erst in der Zukunft. Das Risiko geht darüber hinaus, das ich nicht mehr topfit auf meinem Skateboard durch die Stadt flitze. Mit zunehmendem Alter steigt das Risiko von ernsten Erkrankungen. Vielleicht kann ich dann mein Early Retirement gar nicht mehr genießen. Konkret ist das meinen Eltern so ergangen. Mein Vater hat eigentlich rund um die Uhr gearbeitet, viel gespart und das Ziel Early Retirement angestrebt. Mit 47 Jahren hat er es erreicht und das war 1992! Leider ist meine Mutter mit Anfang 40 an Parkinson erkrankt und war zu diesem Zeitpunkt bereits ein Pflegefall. Dass heißt der Traum vom vielen Reisen auf den die beiden Jahrzehnte lang hingearbeitet haben ist geplatzt. Mein Vater hat meine Mutter bis zu Ihrem Tod 13 Jahre später zu Hause gepflegt und beide konnten ihr Leben kaum genießen.

Daher bin ich dafür etwas mehr im Hier und jetzt zu Leben und sich auch heute etwas zu gönnen, denn wer weiß ob wir morgen noch die Gelegenheit dazu haben.

Ich selbst arbeite aktuell 32 Stunden in einer Management Position. Die 32 Stunden habe ich nur bekommen, weil ich vorher 2 Jahre lang in dem Unternehmen als Freiberufler bewiesen habe, das ich den 100% Job in 80% der Zeit wuppe. Hat schon mal irgendjemand hier eine Stellenausschreibung auf Management Ebene in Teilzeit ausgeschrieben gesehen? Also ich jedenfalls nicht. Und das Recht auf Stundenreduktion, wenn man den Job schon hat ist die eine Sache, recht zu bekommen eine andere. Ich habe bisher ausschließlich für grosse DAX Konzerne im Marketing ( Brand Manager, Trade Marketing Manager )gearbeitet und das seit 15 Jahren. Ich halte meine 32 Stunen schon für einen Glücksfall. Ich hoffe das der Fachkräftemangel sich irgendwann so auswirkt, dass die Unternehmen da Umdenken. Teilzeit ist aber meiner Erfahrung nach auch noch eine Karrierefalle. Einen Job mit Personalverantwortung bekomme ich mit Teilzeit nicht. Hätte ich aber gerne, das ist mein persönliches Dilemma. Wenn man schon die Position hat und dann reduziert, halte ich das noch eher für möglich, aber wer erreicht aus einer Teilzeit Stelle heraus eine höhere Position? Wenn es jemanden gibt, der das geschafft hat, bitte melden, ermutigende Beispiele würde ich mir sehr wünschen.

Hi Maja,

das ist ja wirklich eine traurige Geschichte mit deinen Eltern. Aber du hast absolut recht. Ich plane dafür zwar nicht, aber solche Schicksalsschläge können im Leben natürlich jederzeit vorkommen.

Ich musste gerade an die Geschichte von Joe Dominguez denken, dem Autor des berühmten Buches „Your money our your life“ (einem der ersten Veröffentlichungen über FIRE/Early-Retirement überhaupt, das Buch kam 1992 heraus). Er starb relativ jung mit 58, war aber schon mit 31 in Rente gegangen. So konnte er immerhin noch 27 Jahre in Rente genießen, länger als so mancher „gewöhnlicher“ Rentner.

Ich halte es jedenfalls für richtig, das man sich auch im „Hier und Jetzt“ was gönnt. Damit meine ich allerdings nicht (und du glaube ich auch nicht, wenn ich dich richtig verstanden habe), dass ich Vollzeit arbeite und mein Geld mit vollen Händen ausgebe, statt es zu sparen. Sondern einfach weiter frugalistisch zu leben, eventuell die Arbeitszeit bereits etwas früher zu reduzieren, und auch neben der Arbeit noch Hobbies und Kontakte zu pflegen.

Danke auch dass du deine Erfahrungen zur Teilzeit-Karriere hier mit uns teilst, sehr interessant! 🙂 In der Realität gibt es zwischen der reinen Theorie (siehe Kommentar von Claus: http://frugalisten.de/teilzeitjob-early-retirement-was-darfs-fuer-dich-sein/#comment-1754) und der Umsetzung in der Praxis wohl doch noch eine kleine Diskrepanz.

Ich denke auch, dass es wohl sehr auf den spezifischen Beruf ankommt. Management-Karrieren werden in Teilzeit wohl grundsätzlich schwierig sein, einfach weil diese Jobs nicht so gut zeitlich skalierbar sind und auch nicht so gut unter mehreren Leuten aufgeteilt werden können wie das etwa in Handwerksberufen, bei Ingenieuren oder Sachbearbeitern der Fall ist.

Hallo Oliver,

wieder einmal ein klasse Artikel mit schönen Vergleichen.

Ein ganz besonders wichtiger Punkt ist der:

„Wer diese niedrigen Ansprüche beibehält (oder sogar noch senken kann), der braucht unter Umständen viel weniger als er verdient und kann leicht mit einem Teilzeitjob über die Runden kommen, oder mit 40 in Rente gehen.“

So habe ich es auch gehalten: Ich bin jetzt seit einem Jahr in meinem ersten festen Job nach dem Studium und mein Lebensstil hat sich quasi gar nicht geändert. Warum auch? Ich habe vorher nichts vermisst und vermisse jetzt auch nichts. Wofür ich vorher gerne mal Geld ausgegeben habe, tu ich jetzt noch genauso. Ich hoffe ich werde das noch länger so beibehalten und die Sparrate somit hochhalten.

Wegen dem Vergleich Early Retirement vs Teilzeit: Ich sehe für mich eher die Lösung Teilzeit. Ganz einfach aus dem Grund, dass mir die Arbeit grundsätzlich wirklich Spaß macht. Kann mich absolut nicht beklagen. Und trotzdem sehe ich mich einfach langfristig nicht 5 Tage die Woche 8-9 Stunden im Büro sitzen.

Montags frei zu haben und somit eine 30-32 Stundenwoche zu haben, strebe ich im ersten Schritt (vielleicht ab übernächstem Jahr oder so) an. Aber es wird sich zeigen, ob ich dann nicht schon wieder anders denke 🙂

Hi Martin,

danke für dein Lob! 🙂

Ich kann deinen Aussagen nur zustimmen. Mir ging es genauso: Als Student hatte ich schon nichts vermisst – warum sollte ich darum jetzt meinen Lebensstil aufblähen?

Ich bin auch seit mittlerweile rund 1,5 Jahren im Job und an meinen Ausgaben hat sich seit dem Studium nicht viel verändert.

Dein Vorhaben hört sich gut an – mit einem Teilzeitjob hast du dann auch schon früher mehr Zeit fürs Training. 😉

Hallo Oliver,

klasse Artikel, danke dafür. Das Thema Teilzeit und damit verbundener steuerlicher Vorteil habe ich mir auch bereits öfters durch den Kopf gehen lassen und habe auch vor, das zeitweise mal so zu machen.

Eine Sache, die man hierbei noch bedenken sollte: Man hat zwar meist einen Anspruch auf Teilzeit, jedoch muss danach umgekehrt der Arbeitgeber nicht zustimmen, wenn man wieder zurück in die Vollzeit möchte. Nur so am Rande 😉

Cheers,

Johannes

Guter Punkt Johannes, danke dafür!

Man sollte beim Wechsel auf Teilzeit also das Risiko eingehen können, dass man (zumindest in der gleichen Firma) eventuell nicht mehr so leicht zurück kommt. Zum Beispiel weil die andere Hälfte der Stelle in der Zwischenzeit von einer weiteren Teilzeitkraft besetzt wurde.

Ich glaube es ist eine Frage der persönlichen Lebensumstände und der eigenen Lebensphilosophie welches Ziel man anpeilt. Je nachdem gewichtet man die Vor- und Nachteile auch unterschiedlich. Ich strebe für mich eine Kombination aus beidem an: Teilzeit und Early Retirement.

Ich arbeite freiberuflich, normalerweise Vollzeit, durfte aber auch schon in den „Genuss“ kommen Teilzeit zu arbeiten.

Vollzeit arbeite ich um mit schnelleren Schritten Richtung Early Retirement zu kommen. Teilzeit habe ich mir aber gegönnt (zum ersten Mal um überhaupt die Erfahrung zu machen wie es ist) und werde es mir zukünftig auch wieder gönnen (wenn der Nachwuchs da ist). Zeit muss man auch nutzen wenn man sie hat.

Es gibt das eine Extrem des viel Arbeitenden, der nichts anderes mehr hat und es gibt das andere des Ziellosen, der seine Zeit nur verstreichen lässt ohne sie zu nutzen. Vor- und Nachteile wurden ja bereits genannt. Nicht jeder wird gesund alt und man riskiert bei der Strategie „Early retirement“ viel zu opfern um ein Ziel zu erreichen, dass man doch nie erreicht. Auf der anderen Seite kann man aber auch mit Teilzeit schwer auf die Nase fallen. So können 5 Jahre ohne Job den Wiedereinstieg unmöglich machen, ein 50%-Job kann die Karriere und das persönliche Fortkommen im Job zerstören so dass er noch weniger Spaß macht.

Hallo Alex,

ich bin voll auf deiner Seite. Mal zwei, drei Jahre ordentlich Vollzeit zu ackern um richtig was ins Depot zu schaufeln, das finde ich okay. Aber ohne Rücksicht auf Verluste 10, 15 oder gar 20 Jahre voll durchzuziehen, nur um schnellstmöglich die finanzielle Unabhängigkeit zu erreichen, das muss nicht unbedingt sein. Da kann man sich gerne mal zwischendurch ein bisschen Zeilzeit oder ein paar Sabbat-Monate gönnen. Wenn man dann eben erst mit 43 statt mit 40 in Rente geht – sei es drum. Dafür war der Weg dahin deutlich entspannter.

Hallo Oliver,

ich habe Deine Website erst vor kurzem entdeckt, bin aber ziemlich begeistert von ihr und Dir und Deinen Gedanken.

Zwei Dinge sind mir aufgefallen:

Das Sparen und die Beschäftigung mit Geld scheinen einen sehr (vielleicht zu) wichtigen Teil in Deinem Leben einzunehmen. Aber evtl. täuscht das auch, weil sich Deine Website halt überwiegend mit diesen Themen befasst.

Schwerer wiegt der zweite Punkt:

Der Ruhestand selbst. Du gehst hier nach wie vor von 4% Rendite aus, die Du jedoch auch benötigst, um Deine Kosten decken zu können. Damit musst Du eigentlich an der Börse investiert bleiben und darfst nicht in geringer rentierliche, aber sicherere Anlageformen wechseln. Ca. 40 Jahre lang! Inklusive der Zeiten in denen die Börsen womöglich jahrelang am Boden liegen und Du relativ viele Anteile verkaufen musst, um Deine Kosten zu decken, womit Du Deinen Kapitalstock angreifst…

Ich selbst bin zwanzig Jahre älter als Du, habe auch schon des öfteren mit dem Gedanken an Teilzeit gespielt, habe mich aber immer davor gescheut, weil ich damit auch meine Rente reduziere. Auch alles Ersparte am Aktienmarkt anzulegen, erscheint mir riskant. Ich habe nichts dagegen, wenn ich zusätzlich zur Rente noch Kapitalmarkterträge erziele. Aber ausschließlich davon leben zu müssen, würde ich nicht wagen wollen.

Nach fast dreißig Beitragsjahren liegt meine momentan sichere Rente bei 939€. Das ist wenig. Wenn ich noch bis 65 weiter voll arbeite, erhöht sie sich noch auf ca. 1600€. Die Rentenkürzungen der nächsten Jahre lassen 1400€ wahrscheinlicher erscheinen. Davon gehen noch Steuern und Krankenversicherung ab – bleiben ca. 1100€ netto. Auch das ist wenig. Aber zumindest einigermaßen sicher. Auch wenn es an der Börse hoch und runter geht. Da ich so einiges gespart habe, werde ich hoffentlich kein armer Rentner werden. Aber für mich bleibt die gesetzliche Rente dennoch die Basis, auf die ich nicht verzichten möchte.

Ich habe schon die Neue-Markt-Krise 2001 mit eigenen Verlusten (bis zu 90%) miterlebt. Von der Finanzmarktkrise 2007 konnte ich eher profitieren, da ich zu dieser Zeit nicht mehr viel in Aktien investiert hatte. Der nächste Crash kommt aber bestimmt und dann solltest Du über ein robustes Konzept verfügen, wie Du es schaffst unabhängiger von der Börse zu werden. Es könnte also empfehlenswert sein, einen zusätzlichen Puffer aufzubauen, auch wenn das bedeutet, ein paar Jährchen länger zu arbeiten. (Obwohlich vermute, Du wirst auch mit ü40 noch genug Geld verdienen…)

Gruß, Tino

Hallo Tino,

Da muss ich Oliver jetzt aber unterstützen – klar beschäftigt sich ein Finanzblog mit dem Thema Geld 😉 Das ist auch nichts verwerfliches, sondern sogar wünschenswert. So erfolgt nämlich eine bewußte Beschäftigung mit dem Thema Geld und es wird kontrolliert. Unglücklich wäre, wenn das Thema das Leben kontrolliert – meine Beobachtung ist, dass Geld bei vielen dann zum Problem wird, wenn man sich nicht ausreichend damit befasst.

Viele Grüße

MFF

Nachdem ich jetzt weiter auf Deiner Seite gelesen habe, sehe ich ein, dass Du Dich mit allen relevanten Problemen anscheinend bereits ausführlich beschäftigt hast. Daher bleibt mir nur, Dir auf Deinem weiteren Weg viel Glück und Erfolg zu wünschen!

Ach ja, und vielen Dank für diesen Blog!

Gruß, Tino

Hi Tino,

super, dann hat sich deine Frage ja scheinbar schon von selbst beantwortet. 🙂

Ich plane dieses Jahr übrigens noch etwas tiefgründiger auf das Thema „Entnahmestrategien“ einzugehen (darauf war dein ursprünglicher Kommentar ja mehr oder weniger gerichtet).

Mein Artikel über die 4 %-Regel (https://frugalisten.de/die-4-prozent-regel-wie-viel-geld-brauchst-du-um-nicht-mehr-arbeiten-gehen-zu-muessen/) kratzt da wirklich nur an der Oberfläche.

Und natürlich danke für dein Lob, freut mich sehr dass dir der Blog gefällt! 🙂

Interessanter Artikel. Ich begrüße es immer wenn man gesellschaftlich scheinbar Unumstößliches hinterfragt und prüft ob das wirklich so sein muss und auf sich selbst zutrifft.

Einige Gedanken dazu, die noch nicht erwähnt wurden: Aus meiner Erfahrung und der von Kollegen aus unterschiedlichen Branchen ist ein Teilzeitjob in Realität gern ein Vollzeitjob was das Arbeitspensum betrifft. Dann kann man seine gewonnene Freizeit auch nicht verplanen wenn man ständig Überstunden machen muss wie es das Unternehmen gerade braucht.

Hat man einen längeren Weg zur Arbeit, macht Teilzeit irgendwann keinen Sinn mehr. Natürlich kann man sich einen Job in der Nähe suchen (was in manchen Branchen nicht praktikabel ist) oder an den Arbeitsort ziehen (inklusive u.U. hoher Miete)

Entscheidet man sich für das Early Retirement würde es m.E.n. Sinn machen, noch einen Plan B zu haben. Was, wenn man nach 20 Jahren vorzeitigen Ruhestand merkt, dass das Geld nicht reichen wird? (Und überhaupt: Wann genau hat man „genug“ Geld zusammen?) Hat man dann noch eine Chance auf dem Arbeitsmarkt (ohne Weiterbildungen etc.)? Kann man (wenn man dann im „eigentlichen“ Rentenalter ist) gesundheitlich noch arbeiten?

Ich strebe auch eine Kombi an, wobei es jetzt noch zu früh ist für Details. Und sowieso: Life is what happens to you while you’re busy making other plans.

Hallo Oliver,

toller Beitrag. Genau diese Gedanken treiben mich ebenfalls um. Bin noch unentschlossen, was ich mache. Ende dieses Jahres will ich erstmal auf 80% gehen und schauen, wie mir das gefällt. Der Steuerunterschied (Progression) ist in der Schweiz nicht so groß.

Viele Grüsse,

Alexander vom vermietertagebuch.com

Hallo in die Runde,

mit 32 Jahren und einem Nettoeinkommen von 2.600 €/Monat (Vollzeit) habe ich mich jetzt für den Mittelweg der Teilzeit entschieden. 80% Stelle mit 4 Tagen arbeit und 3 Tagen Wochenende. Mit Kind (4 Jahre) kommen leider doch mehr Kosten auf einen zu als das Kindergeld einbringt. Ist ja auch in Ordnung, aber kommt in dem Blogeintrag etwas zu günstig rüber, wie ich finde.

Es ist ja nicht nur Essen und Kleidung, sondern vor allem der Wohnraum der zusätzliche Kosten verursacht und das Auto, dass wegen der Pedelei zwischen Wohnsitz, Arbeitsort der Eltern und Kindergarten täglich nötig ist. Da ist es mit einer Montaskarte einfach nicht getan.

Wohnen und Auto sind einfach große monatliche Belastungen, die man mit zusätzlichen Familienmitlgliedern nur sehr schwer umgehen kann. Aber man bekommt ja auch emotional viel dafür zurück 🙂

Hallo Oliver,

vor einem halben Jahr hab ich Dein Interview in der Wiwo gelesen und war begeistert. Seit ich arbeite (neun Jahre mittlerweile) lege ich zwischen 30% (am Anfang hab ich leider schlecht verdient) und 60% (obwohl ich anfangs viel motivierter und leistungsbereiter war, verdiene ich jetzt doppelt soviel – so bescheuert ist die Arbeitswelt) zurück. Mein Lebensstandard ist die ganzen Jahre nur unwesentlich höher als zur Studentenzeit geblieben und das hab ich nie als Manko empfunden.

Aber alle haben mich immer für verrückt erklärt (gönn Dir doch mal was …) – ich war so glücklich, einen Gesinnungsgenossen gefunden zu haben.

Heute hab ich nun den Blog entdeckt (noch so viel mehr Ähnlichdenkende!!). Noch kaum was gelesen, außer diesem Artikel. Ein Thema, dass mich schon seit Jahren umtreibt.

Aktuell überlege ich wieder, ob ich Arbeitszeit reduziere oder nicht.

Der Artikel ist super geschrieben und analysiert, aber ein Aspekt fehlt mir: Großer Vorteil der früheren Teilzeit: Die besser als auf der Arbeit verbrachte Zeit, kann mir keiner mehr nehmen.

Das angesparte Vermögen ist immer auch eine Wette auf die (Bedingungen der) Zukunft. Da gibt es Wirtschafts-und Finanzkrisen, Staatsinsolvenzen, Staatszerfall, Enteignungen, Steuer- und Abgabenexzesse, Cyberkriminalität oder eben auch einfach nur den frühen Tod.

Konsum macht (mich) nicht, oder nur selten glücklich, Zeitkonsum aber schon. Es geht also wie so oft im Leben um die richtige Mischung. Ich visiere da konkret demnächst (2019 oder 2020) eine 80% Stelle an – allerdings mit den von Dir beschriebenen negativen (ökonomischen) Konsequenzen. Doch ich gehe davon aus, dass die Abgabenlast aufgrund des demographischen Wandels, eines weltweiten Konjunktureinbruchs sowie eines Wiederaufflammens der Euokrise demnächst stark ansteigen wird. Das könnte also der richtige Zeitpunkt sein.

Hallo Max,

schön dass du her gefunden hast und herzlich willkommen!

Es sind mehr als du glaubst, die so denken wie du! 🙂

Ich bin zu 100 % bei dir – bis vielleicht auf den allerletzten Absatz. Ich denke, es kommt immer anders als man denkt und man kann die Zukunft unmöglich vorhersehen. Ich bin auch kein Weltuntergangs-Prophet – vielleicht wird ja alles sogar noch besser, als es heute ist und als wir uns es vorstellen können. Who knows…

Ich versuche mittlerweile auch, einen Kompromiss zwischen „Besser als auf der Arbeit verbrachte Zeit“ und „Möglichst viel arbeiten/sparen“ zu finden. Das heißt einen Job in einer netten und entspannten Firma – und aktuell die Kombi aus Teilzeit-Festanstellung und Freelancen nebenher.

Hi Oliver,

kannst Du einen umfassend informativen Beitrag zur Krankenversicherung (Pflicht, Privat) schreiben? Das interessiert mich sehr.

Sollte eines Tages tatsächlich das Ziel der finanziellen Unabhängigkeit erreicht sein, wäre ein „Leitfaden“ zu diesem Thema sehr hilfreich.

Viele Grüße

Stoxx

Hallo Stoxx,

zur gesetzlichen Krankenversicherung wird es noch einen Beitrag geben. Zur privaten eher nicht, da mein Fokus eher auf der GKV liegt.

Wenn dich das Thema interessiert, kannst du aber gerne auch selbst recherchieren (und deine Erkenntnisse z.B. im Forum mit uns anderen teilen!)

Hallo,

schöner Artikel, zu dem hier in den Kommentaren auch schon weitgehend Stellung genommen wurde. Einen Punkt möchte ich aber noch einwerfen, den ich hier in Bezug auf die Teilzeit noch nicht gelesen habe: wochenweise Arbeiten.

Ein Kollege von mir hat nur jede zweite Woche gearbeitet. Damit hat er einige der Nachteile der sonstigen Reduzierung abgefangen, wie z. Bsp. weniger Freiheit durch tägliche Anwesenheit, gleiche Sprit-/Fahrtkosten und -zeiten wie bei der Vollzeit.

Dem Punkt, dass sich der Urlaub halbiert, konnte er damit begegnen, dass er nur eine Woche Urlaub benötigt, um drei Wochen wegzufahren.

Echt guter Artikel!

Dann will ich mal meine Situation und Sichtweise darlegen:

Meine Frau und ich sind beide Beamte und arbeiten seit einigen Jahren jeweils in Teilzeit, so dass wir zusammen auf ca. 100% „Arbeitskraft“ kommen. Wir haben zwei kleine Kinder.

Durch das Glück, unser Haus schon abbezahlt zu haben, bleiben uns so ungefähr aktuell auch immer noch 40% Sparquote übrig und das, obwohl wir zwar sinnvoll wirtschaften, aber uns auch teils mal richtig Luxus gönnen (Urlaub etc).

Für mich ist klar, dass ich nie wieder auf Vollzeit gehen werde (eher noch weiter reduzieren). Die Zeit mit meinen Kindern ist mir wichtiger, als Karriere etc.

Es ist richtig, dass man als Teilzeitler natürlich in den Aufstiegschancen massiv eingebremst wird (das ist auch bei Beamten nicht anders), aber das nehme ich hin. So erfüllend ist mein Job zudem eh nicht, dass ich da viel Sinn sehe, „weiter nach oben zu kommen“.

Wenn ich manche Bekannte sehe, dann kann ich nur den Kopf schütteln (arbeiten beide Vollzeit bei ner großen Firma, haben drei Kinder, die sie alle von Mo bis Fr jeweils 8 Stunden in die Kinderbetreuung stecken). Das ist leider sehr oft die heutige Realität, die meine Frau und ich absolut verabscheuen muss ich zugeben.

Die Early Retirement-Variante wäre dagegen auch nichts für uns. Das ist uns einfach zu sehr „alles auf eine Karte setzen“. Ich hätte sowohl mit diesem „zu extremen Sparen“ ein Problem, als auch mit dem Risiko, dass man (wenn man Pech hat), später mal der Trottel sein kann, sei es durch plötzliche, schwere Krankheit (selbst erlebt in der Familie), irgendwelche Gesetzesänderungen (dem Staat traue ich nicht besonders mit seinem hirnlosen Ideen) oder andere Dinge (Scheidung, Kinder machen Probleme usw).

Der „gesunde Mittelweg“, wie wir ihn aktuell praktizieren (Teilzeit mit Schwerpunkt auf das Familienleben, im Hier und Jetzt leben, aber trotzdem sinnvoll wirtschaften und gut sparen), erscheint mir daher der logischste und vernünftigste Weg, dieser aktuellen, leistungsorientierten Extrem-Konsumgesellschaft die Stirn zu bieten

Auch wenn man nur einen Tag in der Woche arbeitet, der größte Nachteil gegenüber Early Retirement ist meiner Meinung nach, dass man seinen Lebensmittelpunkt nicht frei wählen darf (beziehungsweise das sinnvoll tun kann).

Man ist dann meistens darauf angewesen in einer lauten, versifften und stinkenden Großstadt mit gestressten und aggressiven Menschen leben zu müssen, was das ganze Konzept von wegen „die besten Jahre genießen“ ein bisschen ad absurdum führt.