Ein Gastartikel von Patrick Hundt

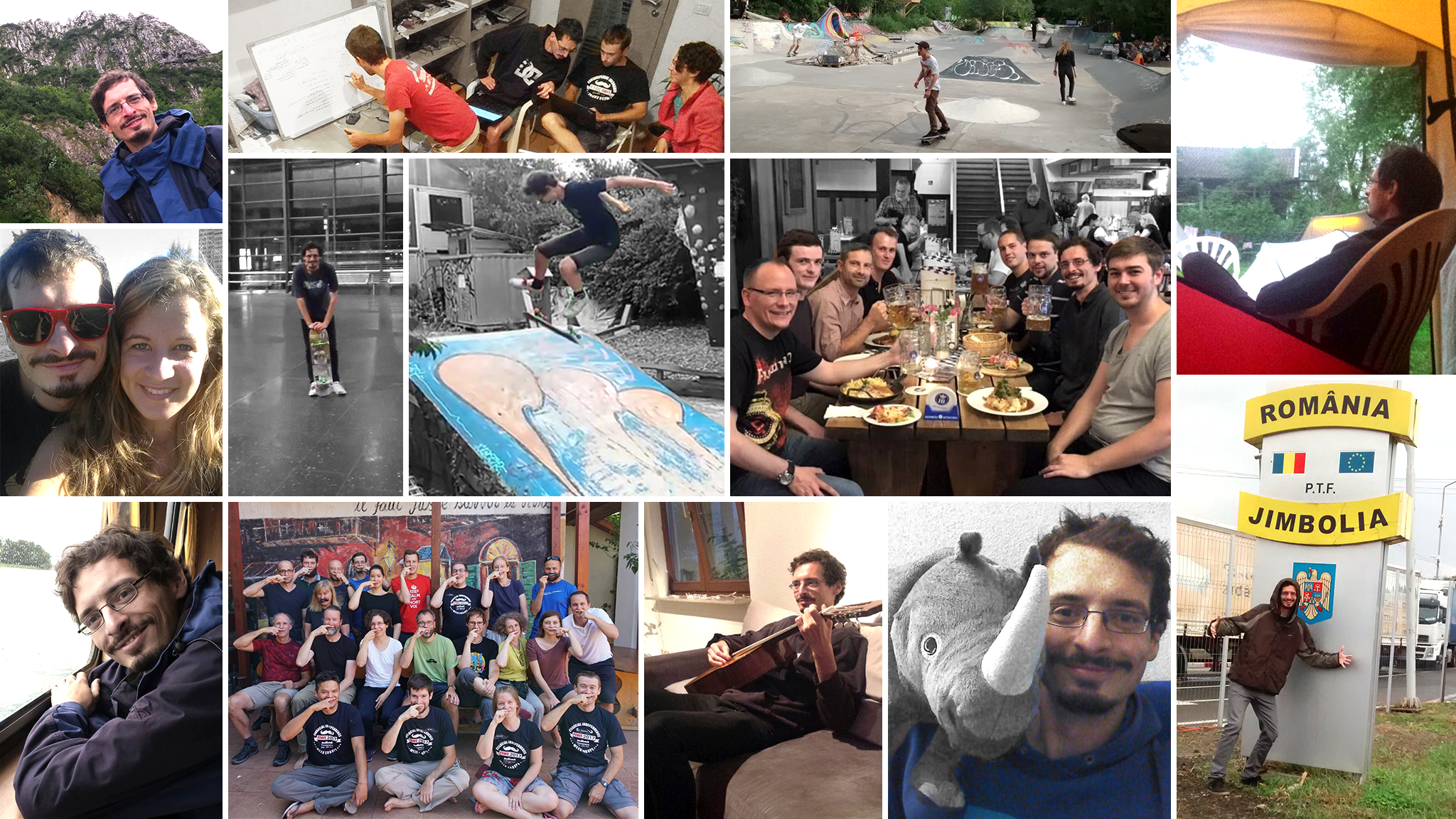

Bestimmt erinnert ihr euch noch an Patrick. Vor anderthalb Jahren schrieb er für seinen Blog Healthy Habits einen Artikel über die Finanzielle Freiheit, in dem auch ich vorkam.

Es war mein allererstes Interview – noch bevor die Medien auf das Thema aufmerksam wurden. Der Finanzrocker kürte den Artikel sogar zum „mit Abstand besten Finanzartikel“ 2017.

Doch für Patrick waren damit noch nicht alle Fragen beantwortet. Denn auch er war, obwohl er erst Mitte 30 war, durch seine Ersparnisse und seine Einnahmen als Blogger und Buchautor bereits finanziell frei. Allerdings wusste er nicht so richtig, was er mit seiner neu gewonnenen Freiheit anstellen sollte.

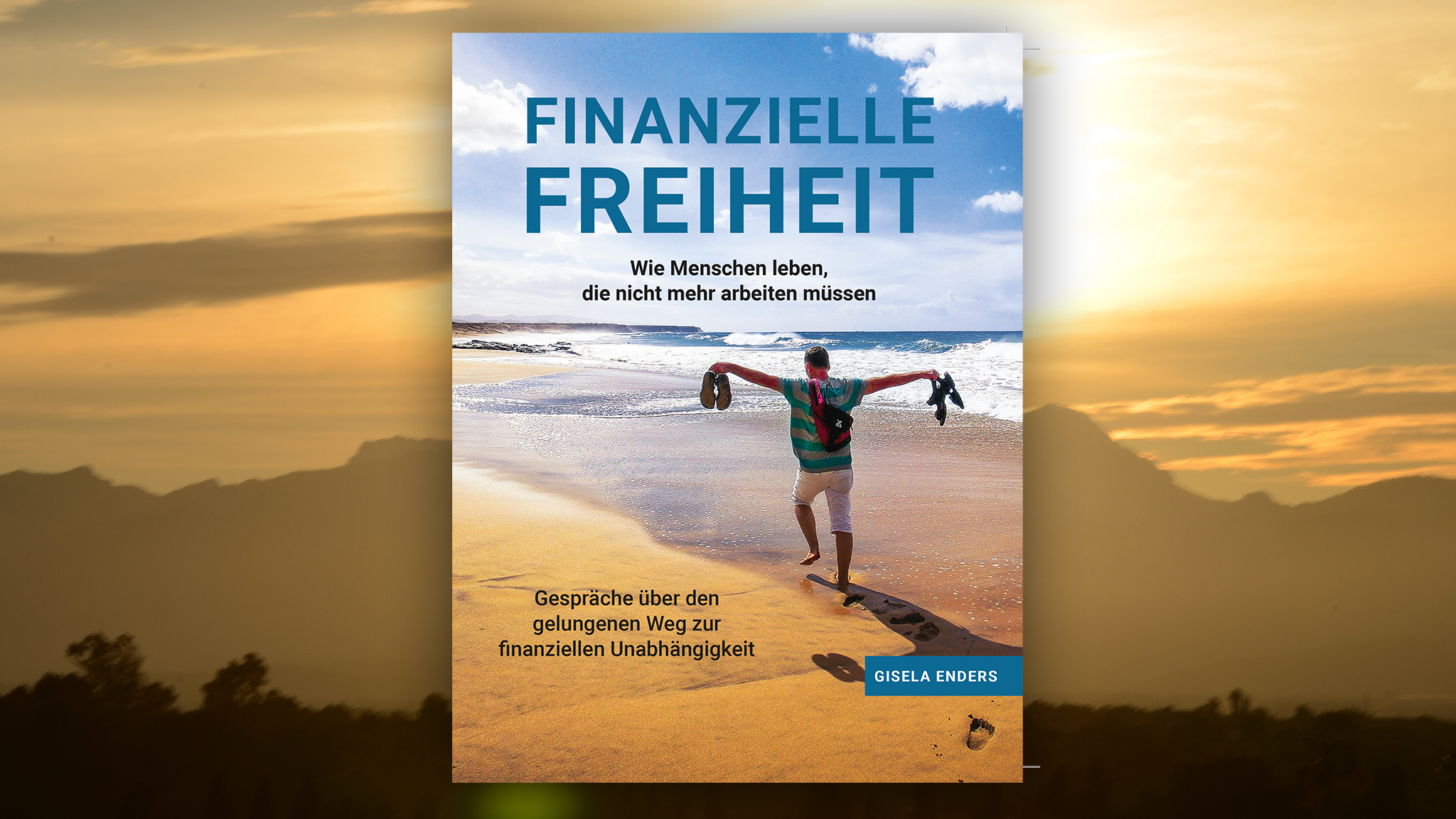

Darum beschloss er, diesem Thema ein Buch zu widmen. Dafür wollte er Menschen finden, die ebenfalls finanziell frei waren oder es sein wollten und sie fragen, welche Erfahrungen oder Vorstellungen sie mit ihrem Leben ohne Job verbanden. Auch mich besuchte Patrick für ein ausführliches Interview hier in Hannover.

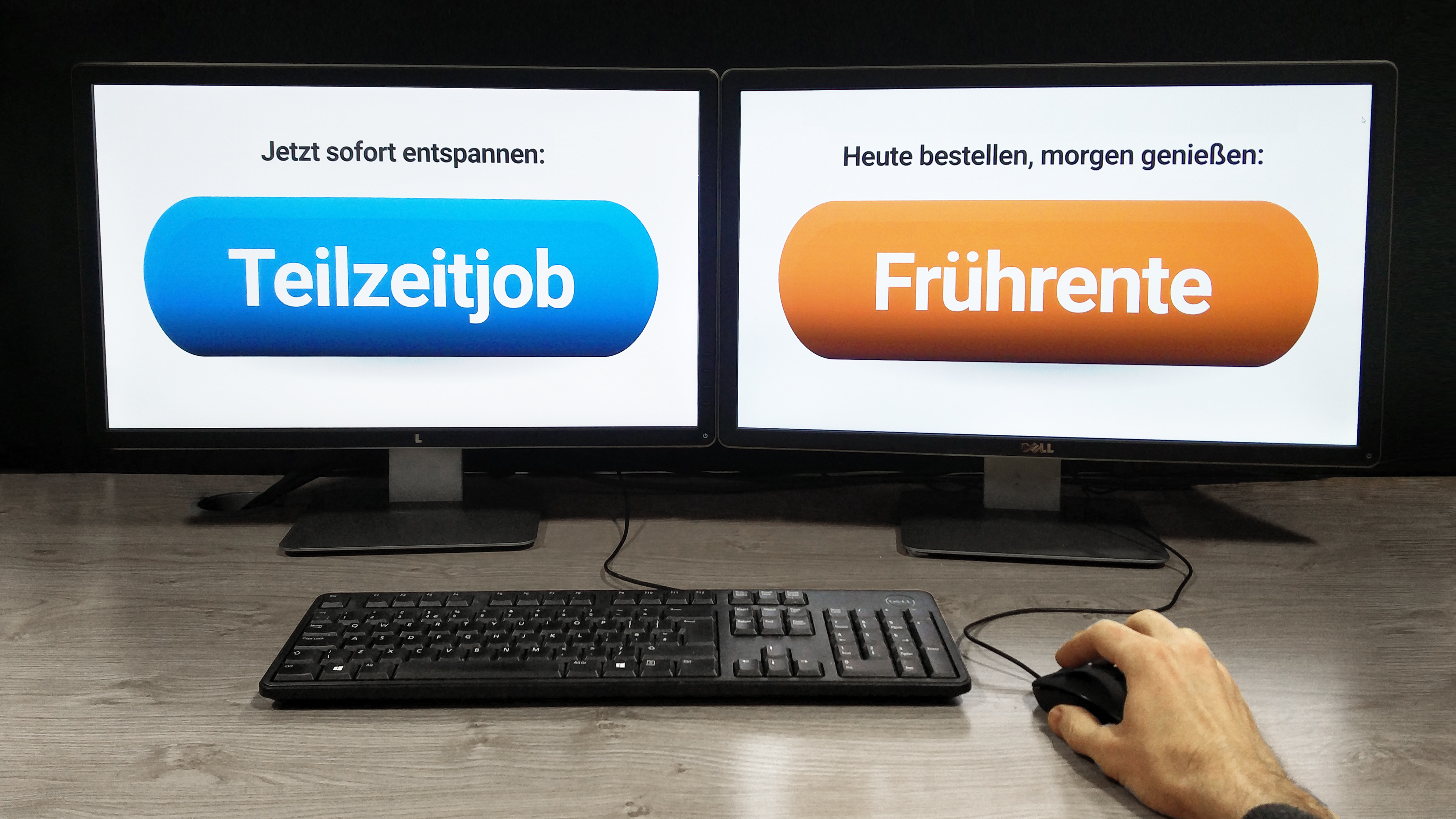

Doch überraschenderweise stieß Patrick bei seiner Recherche auch auf Menschen, welche die Finanzielle Unabhängigkeit am Ende doch nicht anstrebten. Sie hatten alternative Wege gefunden, mehr Freiheit in ihrem Leben zu gewinnen, ohne für die Rente mit 30 oder 40 zu sparen.

Aber bevor ich zu weit aushole, lasse ich ihn ihn heute einfach selbst zu Wort kommen. Bühne frei für Patrick! 🙂