Dies ist der fünfte Teil der Serie Von den Zinsen leben – Entnahmestrategien unter der Lupe.

Hier geht’s lang zum ersten Teil und zur Übersicht.

Bei allen Portfolio-Simulationen, die wir uns in dieser Artikelserie bisher angeschaut haben, wurde unser Test-Portfolio immer auf die gleiche Art und Weise entspart – mit einer konstanten, inflationsbereinigten Entnahme.

Bei dieser Entnahmeregel wird jedes Jahr ein fester, immer gleichbleibender Geldbetrag aus dem Portfolio entnommen, der lediglich an die Inflation angepasst wird.

Dahinter steckt die Annahme, dass man Jahr für Jahr immer denselben Geldbetrag zum Leben benötigt.

Aber passt diese Annahme überhaupt zur Realität? Wir Frugalisten sind doch gerade Meister der Kreativität und Anpassungsfähigkeit. Wir haben jede Menge Flexibilität in unseren Lebensstil eingebaut und können unsere Ausgaben auch mal reduzieren, wenn es hart auf hart kommt. Oder für zusätzliches Einkommen sorgen, wenn es an der Börse für einige Jahre nicht so gut läuft.

Darum schauen wir uns heute die Welt der dynamischen Entnahmeregeln an. Hier ist der Entnahmebetrag nicht festgezurrt, sondern kann – innerhalb bestimmter Regeln und Grenzen – mit dem Auf und Ab der Börsen schwanken.

So können wir bei gleicher Erfolgswahrscheinlichkeit durchschnittlich mehr Geld entnehmen – und dadurch früher oder mit mehr Sicherheit in Rente gehen als es mit einer konstanten Entnahme möglich wäre.

Was ist die konstante, inflationsbereinigte Entnahme?

Bei einer konstanten, inflationsbereinigten Entnahme wird Jahr für Jahr der gleiche Geldbetrag aus dem Portfolio entnommen. Dieser wird nur an die Inflation angepasst, also beispielsweise jährlich um zwei bis drei Prozent erhöht.

Die Höhe dieses Betrags wird dabei in Form einer initialen Entnahmerate angegeben. Diese beschreibt, wie hoch der Anteil des Entnahmebetrages am Gesamtvermögen zu Beginn der Entnahme ist. Starten wir unsere Entnahme etwa mit einem Vermögen von 100.000 € und entnehmen jedes Jahr 5.000 €, so beträgt die initiale Entnahmerate 5 %.

Nach der initialen Entnahme bleibt der (inflationsbereinigte) Entnahmebetrag konstant, unabhängig davon, wie sich das Portfolio anschließend entwickelt. Auch wenn sich unser Vermögen also von 100.000 € auf 50.000 € halbiert, entnehmen wir weiterhin jedes Jahr 5.000 €.

Die initiale Entnahmerate ist daher nicht mit der aktuellen Entnahmerate (current withdrawal rate) zu verwechseln. Die kann sich von Jahr zu Jahr ändern. Halbiert sich unser Vermögen auf 50.000 €, so verdoppelt sich die aktuelle Entnahmerate auf 10 %.

Auch William Bengen und die Trinity-Studie rechneten in ihren Untersuchungen mit einer konstanten, inflationsbereinigten Entnahme. In Bengens Studie überlebten alle Test-Portfolios mindestens 30 Jahre lang, wenn die initiale Entnahme nicht mehr als 4 % betrug. Deshalb bezeichnete Bengen die 4 % als sichere Entnahmerate (engl. safe withdrawal rate, SWR).

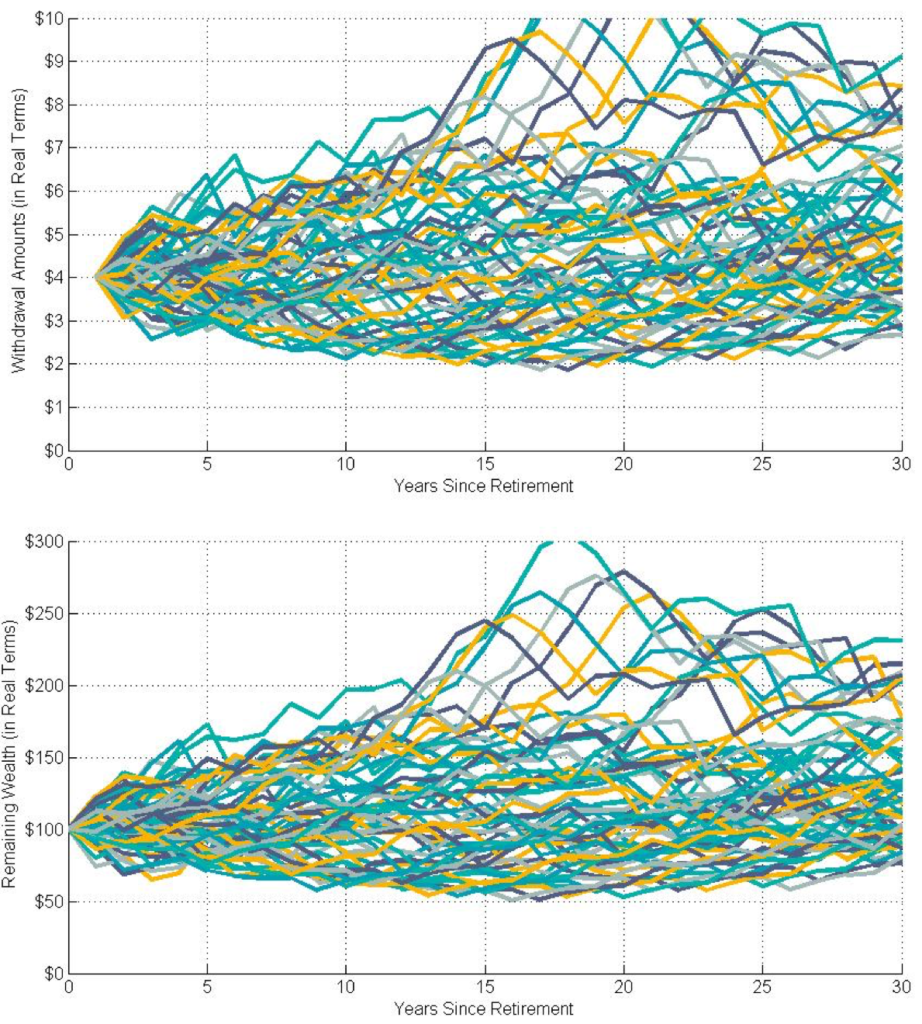

Die folgende Grafik stammt aus einem Artikel von Wade Pfau. Die untere Abbildung kennen wir bereits: Sie zeigt die Entwicklung eines Vermögens von $100 (angelegt in US-Aktien und US-Staatsanleihen) über verschiedene Simulationszeiträume zwischen 1926 und 2015, bei einer konstanten, inflationsbereinigten Entnahme von 4 %.

Neu ist die obere Abbildung: Sie zeigt die (inflationsbereinigte) Entwicklung der Entnahmebeträge über die gleichen Zeiträume. Bei einer konstanten Entnahme verändert sich der Entnahmebetrag nicht – die Grafik zeigt eine gerade Linie.

Bei den dynamischen Entnahmeregeln, die wir uns gleich genauer ansehen, wird das anders sein.

Zeitverlauf der inflationsbereinigten Entnahmen und des Vermögens bei konstanter inflationsbereinigter Entnahme. 4 % initiale Entnahme, 50/50 Asset-Allokation, rollierende 30-Jahres-Zeiträume.

SBBI-Daten 1926-2015, S&P 500 und US-Staatsanleihen mittlerer Laufzeit. Aus: Pfau, Wade: The Problems With a Constant Retirement Spending Strategy. McLean Asset Management.

(Quelle: https://www.mcleanam.com/problems-constant-retirement-spending-strategy/)

Ist eine konstante Entnahme überhaupt sinnvoll?

Ein im Wert schwankendes Portfolio mit einer konstanten Entnahme zu entsparen, ist eigentlich ein Kampf gegen Windmühlen. Denn eine Entnahmestrategie, die stur den immer gleichen Geldbetrag entnimmt, ohne Rücksicht auf den aktuellen Portfoliowert zu nehmen, ist dem berüchtigten Sequence-of-Returns-Risiko (SoRR) maximal ausgesetzt.

Vielleicht erinnert ihr euch noch an das magische Dreieck aus dem ersten Teil der Serie. Den Versuch, die Entnahmebeträge möglichst gleichmäßig zu halten, erkauft man mit einer niedrigen initialen Entnahme und einem verhältnismäßig hohen Bankrott-Risiko.

Je mehr man also bereit ist, schwankende Entnahmebeträge zu akzeptieren, desto mehr Geld kann man bei gleicher Erfolgswahrscheinlichkeit entnehmen – oder geht umgekehrt bei gleicher Entnahme eine niedrigeres Bankrott-Risiko ein.

Wie funktioniert eine vollständig dynamische Entnahme?

Schauen wir uns zuerst einmal den Extremfall an: Wie würde eine vollständig dynamische Entnahme aussehen?

Hier entnehmen wir keinen konstanten Geldbetrag, sondern einen konstanten prozentualen Anteil des jeweils aktuellen Portfoliowertes.

Bei einer prozentualen Entnahme von 5 % entnehmen wir aus einem 100.000 €-Portfolio im ersten Jahr wieder 5.000 €. Halbiert sich der Portfoliowert auf 50.000 €, entnehmen wir nur noch 5 % des neuen Vermögenswertes, also 2.500 €. Verdoppelt sich das Portfolio auf 200.000 €, entnehmen wir entsprechend 10.000 €.

Während bei der konstanten, inflationsbereinigten Entnahme der Entnahmebetrag fix bleibt und die aktuelle Entnahmerate veränderlich ist, ist es bei einer prozentualen Entnahme genau umgekehrt. Hier bleibt die aktuelle Entnahmerate konstant, während der Entnahmebetrag von Jahr zu Jahr schwankt.

Der große Vorteil einer prozentualen Entnahme: Das Sequence-of-Returns-Risiko ist hier komplett ausgeschaltet. Egal in welcher Reihenfolge die Renditen auftreten, der Endbetrag des Portfolios wird alleine von der Durchschnittsrendite des Portfolios und der Entnahmerate bestimmt.

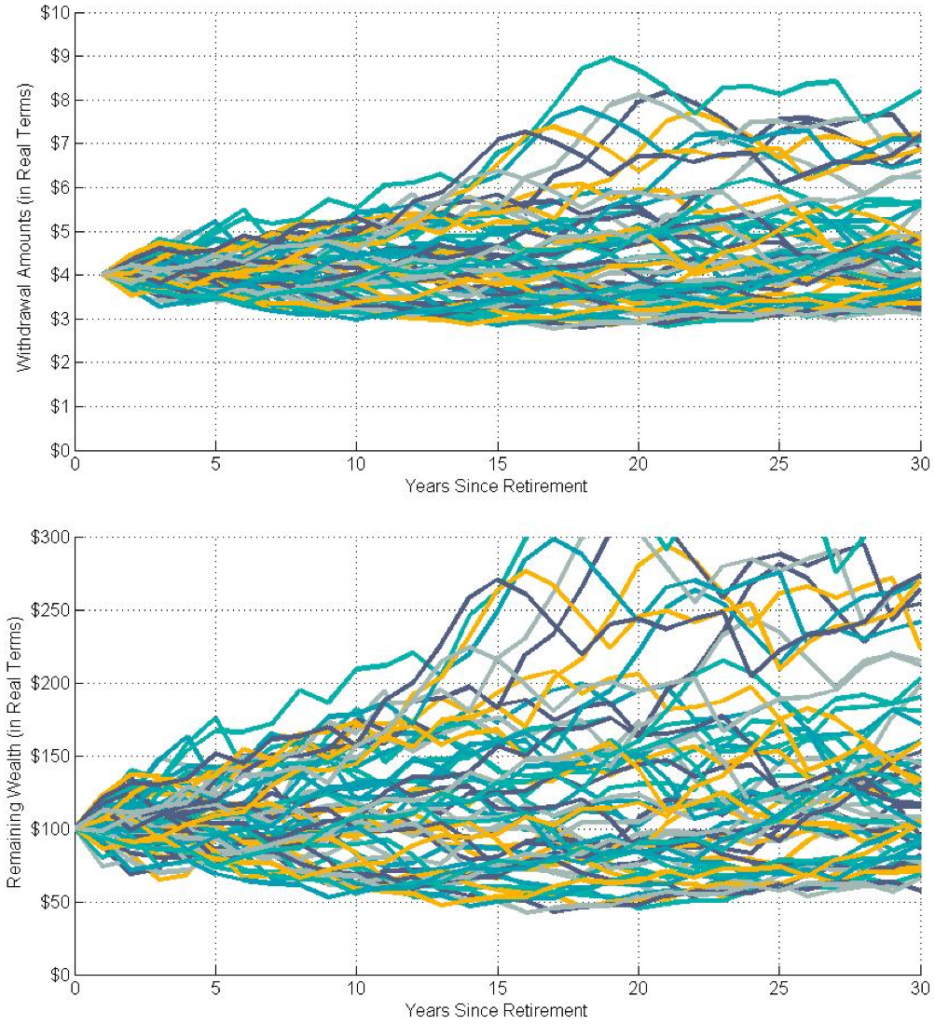

Die folgende Grafik zeigt wieder die Entwicklung der Entnahmebeträge im oberen und den Verlauf des Vermögens im unteren Teil – diesmal für eine prozentuale Entnahme von 4 %.

Zeitverlauf der inflationsbereinigten Entnahmen und des Vermögens bei Entnahme mit festem Prozentsatz. 4 % initiale Entnahme, 50/50 Asset-Allokation, rollierende 30-Jahres-Zeiträume.

SBBI-Daten 1926-2015, S&P 500 und US-Staatsanleihen mittlerer Laufzeit. Aus: Pfau, Wade: Seeking A Fixed Percentage Approach To Retirement Spending. Forbes.

(Quelle: https://www.forbes.com/sites/wadepfau/2016/10/04/seeking-a-fixed-percentage-approach-to-retirement-spending/#3819496d11dd)

Da die Entnahmebeträge sich nun mit schwankendem Portfoliowert verändern, ergibt sich in der oberen Abbildung keine gerade Linie mehr, sondern es entstehen viele unterschiedliche Verläufe. In einigen getesteten Zeiträumen fällt der Entnahmebetrag von initialen $4 auf unter $2. In anderen Szenarios steigt er auf über $10.

Vergleicht man die Vermögensverläufe in der unteren Abbildung mit denselben Verläufen bei konstanter Entnahme, so sieht man sehr gut, dass die Linien viel dichter beisammen liegen.

Da das SoRR bei einer prozentualen Entnahme ausgeschaltet ist, ergibt sich weniger Unsicherheit und eine geringere Schwankungsbreite bei der Vermögensentwicklung .

Technisch gesehen ist bei einer prozentualen Entnahme auch ein Bankrott ausgeschlossen, da man das Portfolio nie vollständig entspart. Allerdings ist dieser Vorteil eher theoretischer Natur, denn die Entnahmebeträge können natürlich unendlich klein werden – zu klein, um die persönlichen Ausgaben zu decken.

Das Beste aus beiden Welten: Mischstrategien

So richtig rockt die prozentuale Entnahme also noch nicht. Wir sind zwar das lästige SoRR los und können technisch nicht mehr bankrottgehen, dafür zappeln die Entnahmebeträge wild hin und her und können von heute auf morgen unter unsere Ausgaben fallen.

Sinnvoll wäre also ein Mittelweg aus beiden Extremen: eine Mischung aus konstanter und prozentualer Entnahme. So konstant wie nötig, so dynamisch wie möglich.

In der Wissenschaft hat sich mittlerweile ein ganzer Zoo von solchen Mischstrategien gebildet – genug, um damit einen eigenen Blog füllen zu können.

Darum will ich an dieser Stelle vor allem einen groben Überblick geben und ein paar ausgewählte Varianten vorstellen. Fangen wir mit den beiden einfachsten Strategien an.

Die 50/50 Hybrid-Strategie

Diese Entnahmeregel ist die simpelste aller möglichen Mischstrategien. Hier teilen wir unser Portfolio gedanklich in zwei gleich große Hälften. Während die eine Hälfte mit einer konstanten, inflationsbereinigten Entnahme entspart wird, wenden wir auf die zweite Hälfte die prozentuale Entnahme an. Die tatsächliche Entnahmerate ergibt sich dann aus der Summe der beiden Teilentnahmen.

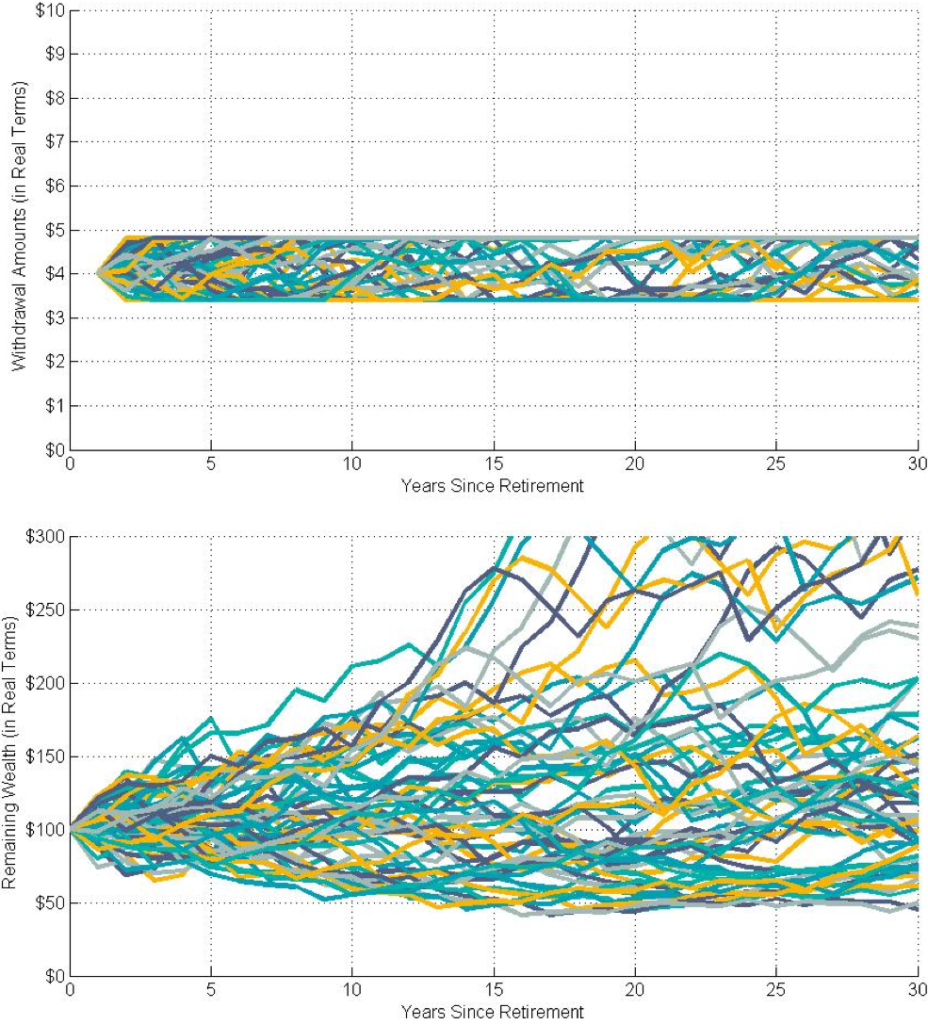

Die Verläufe der Entnahmebeträge und des Vermögens liegen somit genau in der Mitte zwischen der konstanten und der prozentualen Entnahme. Der Entnahmebetrag schwankt nur halb so stark wie bei einer prozentualen Entnahme und sinkt höchstens auf knapp unter $3.

Bei einer initialen Entnahme von 4 % ergibt sich so folgendes Bild:

Zeitverlauf der inflationsbereinigten Entnahmen und des Vermögens bei hybrider Entnahme mit der Endowment-Formel. 4 % initiale Entnahme, 50/50 Asset-Allokation, rollierende 30-Jahres-Zeiträume.

SBBI-Daten 1926-2015, S&P 500 und US-Staatsanleihen mittlerer Laufzeit. Aus: Pfau, Wade: Are Retirement Spending Strategies Different For Individuals And Institutions? Forbes.

(Quelle: https://www.forbes.com/sites/wadepfau/2016/10/11/are-retirement-spending-strategies-different-for-individuals-and-institutions)

Sollen die Entnahmebeträge noch konstanter sein, könnte man das Verhältnis der beiden gedachten Portfolio-Teile noch weiter zugunsten der konstanten Entnahme verändern (z.B auf 70/30).

Bengens Floor-Ceiling-Regel

Bei der Floor-Ceiling-Methode (engl. für Sockel- und Deckelbetrag) berechnet man den Entnahmebetrag zunächst genau wie bei der prozentualen Entnahme. Zusätzlich begrenzt man die Entnahme aber nach oben und unten durch einen Mindest- und Maximalbetrag.

Angenommen, ich entnehme jährlich 4 % des aktuellen Portfoliowertes. Bei einem Vermögen von einer Million Euro sind das im ersten Jahr 40.000 €.

Zusätzlich lege ich fest, in keinem Jahr weniger als 34.000 € (Floor) oder mehr als 48.000 € (Ceiling) zu entnehmen – auch wenn die aktuelle Entnahmerate von 4 % einen größeren oder kleinen Betrag ergeben würde.

Bezogen auf ein Vermögen von $100 entsteht somit das folgende Bild. Der Sockel liegt hier bei $3,40 und der Deckel bei $4,80:

Zeitverlauf der inflationsbereinigten Entnahmen und des Vermögens bei Entnahme mit Bengens Floor-Ceiling-Regel. 4 % initiale Entnahme, 50/50 Asset-Allokation, rollierende 30-Jahres-Zeiträume.

SBBI-Daten 1926-2015, S&P 500 und US-Staatsanleihen mittlerer Laufzeit. Aus: Pfau, Wade: What Is The ‘Floor & Ceiling’ Retirement Spending Strategy? Retirement Researcher.

(Quelle: https://retirementresearcher.com/floor-ceiling-retirement-spending-strategy/)

Die Floor-Ceiling-Regel wurde zum ersten Mal von William Bengen im Jahr 2001 beschrieben. In einer Studie hatte er Entnahmen untersucht, bei denen der Sockel 10 % unterhalb und der Deckel 25 % oberhalb der initialen Entnahme lag. Er kam zu dem Ergebnis, dass die Floor-Ceiling-Regel im Gegensatz zur konstanten, inflationsbereinigten Entnahme eine 10 % höhere initiale Entnahmerate erlaubte, ohne die Bankrott-Wahrscheinlichkeit zu erhöhen.

Ich persönlich finde diese Strategie vor allem deshalb charmant, weil sie ganz gut zum echten Leben passt. Den Sockel könnte man so wählen, dass er die lebensnotwendigen Ausgaben wie Miete, Versicherungen und Lebensmitteln abdeckt. In schlechten Börsenphasen ist man so in jedem Fall existenziell abgesichert und kann entscheiden, ob man lieber zeitweilig auf Luxusausgaben verzichtet oder sich eben etwas hinzuverdient.

Welche dynamischen Entnahmeregeln gibt es sonst noch?

Geglättete Entnahmebeträge

Ein Nachteil der prozentualen Entnahme ist, dass sich die Entnahmebeträge sehr sprunghaft verändern können. Hat man sich in einem Jahr an Kapitaleinkünfte von 50.000 € gewöhnt, können es schon im Jahr darauf nur noch 20.000 € sein.

Einige Entnahmeregeln zielen deshalb darauf ab, die Veränderungsrate der Entnahme zu bremsen, also die Entnahmebeträge etwas flacher ansteigen und fallen zu lassen. So bekommt man mehr Zeit, um sein Leben den geänderten Entnahmebeträgen anzupassen. Zu diesen Entnahmeregeln zählt beispielsweise Vanguards’s Percentage Floor-and-Ceiling-Methode.

Statistische Regeln

Andere Modelle versuchen den Entnahmebetrag anhand der verbleibenden Lebenserwartung zu bestimmen. So muss das Portfolio eines 85-Jährigen keinen so langen Zeitraum überstehen wie das eines 50-Jährigen. Mit fortschreitendem Alter kann die Entnahmerate also höher gewählt werden, sofern das Vermögen bis zum Lebensende verbraucht werden soll.

Zu dieser Kategorie gehören beispielsweise die Modified RMD-Regel, Hebeler’s Autopilot und die VPW-Methode. Um die Lebenserwartung zu bestimmen, nutzen diese Entnahmemodelle statistische Sterbetafeln, ähnlich wie Versicherungsunternehmen bei der Berechnung von Rentenfaktoren.

Einige weitere Regeln, über die ich bei meiner Recherche gestoßen bin, habe ich in der folgenden Tabelle zusammengefasst.

| Hybrid-Strategie mit gleitendem Durchschnitt | Ähnlich der prozentualen Entnahme, aber mit etwas geglätteten und weniger volatilen Entnahmen. |

| Guyton-Klinger | Komplexe Entnahmeregel, unterm Strich einer prozentualen Entnahme recht ähnlich, bei leichter Glättung der Entnahmebeträge. Hier eine detaillierte Analyse und Kritik auf earlyretirementnow.com (auf Englisch) |

| Kitces Ratcheting Rule | Ähnlich der konstanten, inflationsbereinigten Entnahme. Allerdings darf der Entnahmebetrag nach oben angepasst werden, wenn das Portfolio sich gut entwickelt. |

| Zsolt’s Target Percentage Adjustment | Ähnlich der konstanten, inflationsbereinigten Entnahme. Bei schlechter Portfolio-Performance wird der Inflationsausgleich weggelassen. |

Welche Entnahmeregel ist die Beste?

Welche dynamische Entnahmeregel die Beste ist, hängt letztendlich von den persönlichen Präferenzen ab. Mit welchen Schwankungen und welchem Bankrottrisiko kann ich leben? Bin ich damit einverstanden, nach meinem Tod einen dicken Batzen zu vererben, oder will ich so viel wie möglich vorher ausgeben?

In seinem Buch How much can I spend in Retirement? vergleicht Wade Pfau einige der genannten Entnahmeregeln miteinander.

Mein persönliches Fazit seiner Untersuchung: Keine dynamische Entnahmeregel ist prinzipiell besser als die anderen. Das magische Dreieck aus Entnahmehöhe, Gleichmäßigkeit der Entnahmen und Bankrottrisiko kann auch die ausgefeilteste Entnahmeregel nicht knacken. Jedenfalls nicht, solange sie keine weiteren Faktoren als den aktuellen Portfoliowert in die Berechnung des Entnahmebetrages einfließen lässt.

Am wichtigsten ist darum meiner Meinung nach, überhaupt Schwankungen in den Entnahmebeträgen zuzulassen – damit gewinnt man gegenüber einer konstanten Entnahme bereits viel.

Wie kann ich selbst dynamischen Entnahmen simulieren?

Soweit nun die graue Theorie. Zum Schluss will ich euch noch zeigen, wie ihr die dynamischen Entnahmeregeln in eurer eigenen Portfolio-Simulation benutzen könnt.

Im vorigen Teil dieser Artikelserie habe ich euch unter anderem den cFIREsim vorgestellt. Mit diesem Tool kann man Portfolio-Entnahmen simulieren und dabei eigene Parameter wie Einnahmen, Ausgaben und Portfolio-Allokation festlegen. cFIREsim lässt das Portfolio dann verschiedene historische Zeiträume zwischen 1871 und 2015 durchlaufen und ermittelt anschließend eine Erfolgswahrscheinlichkeit für den getesteten Rentenplan.

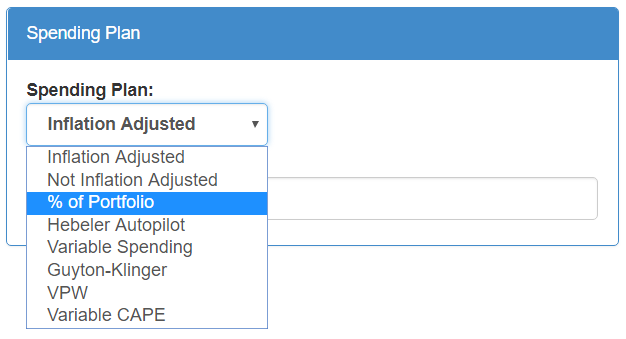

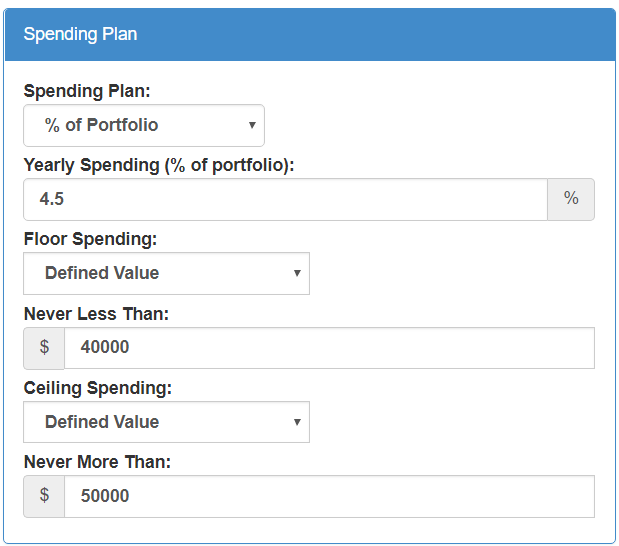

In meinem Tutorial hatte ich bisher nur die konstante, inflationsbereinigte Entnahme mit cFIREsim demonstriert. Allerdings beherrscht cFIREsim darüber hinaus auch einige dynamische Entnahmeregeln. Diese könnt ihr auf der Startseite des Rechners im Dropdown-Menü unter Spending Plan auswählen.

Hier stehen folgende Auswahlmöglichkeiten bereit:

| Auswahlmöglichkeit | Entnahmeregel |

| Inflation Adjusted | Konstante, inflationsbereinigte Entnahme |

| Not Inflation Adjusted | Konstante Entnahme ohne Inflationsausgleich |

| % of Portfolio | Prozentuale Entnahme, sowie Bengens Floor-Ceiling-Regel durch Hinzufügen von Sockel- und Deckelbetrag (Defined Value) |

| Hebeler Autopilot | Entnahmeregel auf Basis der statistischen Lebenserwartung |

| Variable Spending | Ähnlich wie Bengens Floor-Celing-Regel, aber mit „gebremstem“ Anstieg der Entnahmebeträge (einstellbar über Z Value) |

| Guyton-Klinger | Komplexe Entnahmeregel, im Ergebnis der prozentualen Entnahme recht ähnlich |

| VPW (Variable Percentage Withdrawal) | Entnahmeregel auf Basis der statistischen Lebenserwartung |

Bengens Floor-Ceiling-Regel mit cFIREsim

Angenommen, ich möchte mit cFIREsim eine Simulation mit Bengens Floor-Ceiling-Regel durchführen. Das Portfolio ist eine Million Euro wert, die initiale Entnahme beträgt 4,5 %. Der Sockelbetrag liegt bei 40.000 €, der Deckelbetrag bei 50.000 €.

Dann muss ich cFIREsim folgendermaßen einstellen:

Belässt man alles andere bei den Standardeinstellungen, berechnet cFIREsim für diesen Entnahmeplan eine Erfolgswahrscheinlichkeit von knapp 95 %.

Eine konstante, inflationsbereinigte Entnahme kommt mit der gleichen initialen Entnahmerate nur auf knapp 84 %.

Damit bestätigt cFIREsim Bengens Studie. Etwas mehr Flexibilität bei den Entnahmen erhöht die Erfolgswahrscheinlichkeit um rund 13 %.

Bei einer initialen Entnahmerate von 4,5 % liefert die Floor-Ceiling-Entnahme eine ähnliche Erfolgswahrscheinlichkeit wie eine konstante, inflationsbereinigten Entnahme bei 4 %.

Die Entnahmeregel, die allen anderen schlägt?

Eine der dynamischen Entnahmeregeln von cFIREsim habe ich in der Tabelle weiter oben unterschlagen: Variable CAPE.

Diese Entnahmeregel ist so mächtig, dass sie eigentlich jeder beherzigen sollte, der plant, von den Erträgen eines Wertpapierportfolios zu leben.

CAPE-Strategien bestimmen den Entnahmebetrag nicht nur anhand des aktuellen Portfoliowert, sondern beziehen auch die aktuelle Bewertung des Aktienmarktes mit ein. Wie sich herausstellt, hat das einen enormen positiven Einfluss auf die Gleichmäßigkeit der Entnahmebeträge und die Erfolgswahrscheinlichkeit des Portfolios.

Darum wird es im nächsten Teil der Serie gehen.

Wieder ein sehr guter Beitrag, der mir unendliche Recherche erspart. Ich freue mich schon auf den nächsten Beitrag.

Danke Karl, das freut mich! 🙂

Super Artikelserie! Freue mich auf weitere Beiträge.

Danke Anton! 🙂

Die notwendige Entnahmehöhe im hohen Alter lässt sich kaum festlegen und steigt vielleicht sogar, wenn man gar 90 oder 100 wird. Ich betrachte das „Pflegerisiko“ als essentiell und würde dem durch einen möglichst hohen Reservebetrag begegnen zu versuchen.

Auf 0 € nach der durchschnittlichen Lebenserwartung hin zu entnehmen hielte ich für fahrlässig. Würde man nur 1 Jahr älter werden, dann als womöglich Mittelloser. Käme in den letzten Lebensjahren Pflegebedürftigkeit dazu, dann bräuchte man womöglich € 3-4.000 zusätzlich… monatlich.

So ein Reservebetrag sollte € 100.000 nicht unterschreiten und müsste 100% sicher und stets Zugriff bereit sein. Weil nichtmal Tagesgeld das kann bliebe wohl nur ein Safe über. Persönlich würde ich neben EUR auch 2 weitere Wührungen bereit halten, z.B. CHF und USD.

Was denkt Ihr darüber?

Bei einem Aktien-Portfolio kann man gar nicht auf 0 Euro (oder irgendeinem anderen Betrag) zu einem bestimmten Zeitpunkt auslegen, weil man den Zeitverlauf der Rendite nicht kennt. Ein bisschen mehr oder weniger Rendite hat kumuliert über die Jahre einen riesigen Einfluss.

Wenn man ganz konservativ unterwegs sein will legt man seine Entnahmequote so niedrig, dass das Portfolio mit großer Wahrscheinlichkeit steigt. Dann hat man auch das Pflegethema erschlagen, weil man im Alter die Entnahmequote deutlich erhöhen könnte.

100k in Bar im Safe behalten halte ich für übertrieben. Aber jedem das Seine.

Rainer, bitte nicht vergessen, noch ein paar Konserven, Waffen und Benzin in den Safe zu packen. Man weiß ja nie! 😉

Hallo Rainer,

da das Risiko des Pflegefalls durchaus essentiell ist, sollte man dieses Risiko nicht über eine Rücklage decken, sondern für diesen Fall über ein Pflegetagegeld nachdenken, welches man als Anschlussvertrag einer BU ansehen kann.

Hi Oliver,

wieder ein super recherchierter Artikel – vielen Dank für die ganzen Hintergrundinformationen und auch die gute Verlinkung von Quellen und Details!

Da werde ich am Wochenden doch glatt nochmal meine selbst-gestrickte XLS Simulation der Entnahmephase mittels cFIREsim überprüfen. Muss gestehen, dass mir da einige Einstellmöglichkeiten noch nicht 100%ig klar waren…

@Rainer: Ich würde auch nicht mittels Simulationen auf einen Komplettverzehr des Kapitals planen. Der Sicherheitspuffer sollte so groß sein, dass Du (und jeder selbst) sich damit wohl fühlt. Da kann 100k eine gute Größe sein, hängt aber von den Gegebenheiten jedes Einzelnen ab. Die Reserve würde ich aber einfach mit in das Portfolio einbringen – und dann halt schauen, dass die Ergebnisse in keiner Simulation unter diese Mindestgrenze fallen..

Viele Grüße und ein schönes Wochenende

Thorsten

Gerade angefangen mit dem Rechner zu spielen und Deine Szenarian/ Optionen zu nutzen…und schon eine Idee oder Frage:

Gibt es eine Option „Inflation adjusted ceiling / floor“ festzulegen?

Sodass ich mit heutigen Werten das Minimum und Maximum der jährlichen Entnahme festlege, dieses aber über die (lange) Zeit an die Inflation angepasst wird.

Hi Thorsten,

eine sehr gute Frage!

Laut cFIREsim-FAQ sind bei der Floor/Ceiling-Option die Min- und Max-Beträge bereits Inflationsbereinigt:

Der Satz „According to your Inflation Assumptions in the sidebar…“ ist offenbar veraltet und gilt für die alte cFIREsim-Version (http://104.236.234.236//input.php), da ich in der aktuellen Version keine Einstellmöglichkeit für die Inflation mehr finde.

Allerdings offenbart ein Blick in den Quellcode von cFIREsim, dass die Inflation tatsächlich zu den Floor- und Ceiling-Werte dazu multipliziert wird (wobei cFIREsim standardmäßig den CPI als Inflationswert nutzt):

Danke, Oliver – wer lesen kann ich klar im Vorteil…ich hatte nur in den Optionen/ Einstellungen gesucht 😉

Tolle Serie und auch dieser Artikel war wieder sehr informativ, wenn auch für mich persönlich das Meiste schon bekannt war. Trotzdem Danke für deine Arbeit! Ist eine schöne Seite, um im Bedarfsfall wieder zurückzukehren und nachzulesen.

Rainer, was soll man dazu sagen? Typisch Vollkaskomentalität der Deutschen 🙂 … nichts für ungut, kann jeder so machen wie er will. Muss derjenige halt X Jahre länger knuffen gehen, um sich die 100.000 EUR „vielleicht passiert mal was“-Puffer anzusparen.

CU Ingo.

@Ingo: Sorry, aber eine Zusatzrente mittels ETFs und ab Renteneintritts auch mittels Hochdividendenwerten (á la Luis Pazos) zu erwirtschaften würde ich nicht gerade als „Vollkaskovariante“ bezeichnen…

Ich mach mir nur Gedanken über meine Strategie, dass ich meinen Lebensstandard im Alter keinesfalls einschränken muss und auch in Notsituationen (z.B. Pflegefall, Rezession) nicht darben muss. LG aus Österreich 😉

Es ging mir nur um den von dir genannten „Reservebetrag“ von 100k EUR. Der Rest passt schon 🙂 …

Grüße aus der Bauhausstadt Dessau!

Ich würde hier aus rein altruistischen Gründen (Disclaimer: erhalte keinerlei Vergütungen von niemand nicht für meine rein anlegerorientierte Empfehlung) gern wieder mal auf meine Empfehlung

https://frugalisten.de/von-den-zinsen-leben-entnahmestrategien/#comment-2583

am Anfang dieser Serie hinweisen: Mit der Allokantion in möglichst viele möglichst gering bis un-korrelierte Anlageklassen mit aktienähnlicher Rendite und Volatilität aber ohne jegliche renditezehrenden sowie Inflations- und Währungsreform-gefährdeten Geldwertanlagen inkl. Cash im Safe kann man seine Chancen auf deutliche höhere Rendite und stark reduzierte Kriseneinbrüche signifikant erhöhen. Auch Gold kann übrigens wertlos werden, wenn dessen Privatbesitz in Krisenzeiten, wie schon selbst in den USA vorgekommen, verboten wird.

Die größten und erfolgreichsten Stiftungsfonds, wie z.B. der erfolgreichste „Yale Endowment Fund“ von David Swensen verzichtet daher völlig auf diese Scheinsicherheiten und maximiert lieber antifragil Chancen und minimiert Risiken, wie von mir vorgeschlagen. Und das obwohl oder m.E. gerade weil er einen möglichst hohen und gleichmäßigen Cash-Entnahmestrom für 30% Budgetbeitrag zur teuren US Elite-Univ. Yale praktisch unendlich lang darstellen muss.

Damit könnten viele ihre Entnahmerte vielleicht soweit erhöhen, dass die hier immer wieder aufkommenden Sorgen ein- für allemal der Vergangenheit angehörten.

Auf eine kürzliche Nachfrage danach, habe ich meine diesbezüglich optimale, dem Yale Model von David Swensen ähnliche Investment-Strategie, die sich bei mir bereits seit 20 Jahren mit 2 Jahrhundert-Crashs bestens bewährt hat, und die ich auch in meiner Ruhestandszeit praktisch unverändert beibehalten möchte, kürzestmöglich vollständig beschrieben:

– Der Finanzmarkt bietet neben reinen Beta- auch nutzbare reine Alpha-Ertragspotenziale. Denn die mittelfristige Preisentwicklungen ist grob vorhersagbar.

– Privatanleger können an diesen Ertragspotenzialen hauptsächlich durch Standard Aktien- und REIT-Index-ETFs bzw. durch wettbewerbsfähige unkorrelierte Managed Futures Fonds am kosteneffizientesten teilhaben.

– Deren Kombination und regelmäßiges Rebalancing stellt im langfristigen Durchschnitt persistente Outperformance bei deutlich reduzierten Kriseneinbrüchen im Vergleich zum reinen Beta-Anteil in Aussicht.

– Die systematische Ausbeutung von Marktineffizienzen bewirkt dabei, dass Kapital von irrationalen Börsenspielern vermehrt zu rationaleren Langfristinvestoren fließt. Das trägt zu mehr Effizienz und Fairness im Finanzmarkt bei (ethische Geld-Anlage).

Wer sich näher damit beschäftigen will, was sich sehr lohnen kann, findet beim Freiheitsmaschinisten viele Details dazu, die ich über 20 Jahre zusammengetragen habe

https://freiheitsmaschine.com/freiheitsforum/alternative-investments/aktiv-gemanagte-liquid-alternatives-las-auf-der-basis-von-hedge-funds-hfs/

und beim Finanzwesir viele erfolgreich überstandene kritischste Diskussionen bis auf quasi sub-atomare Ebene mit garantieähnlichen Sicherheitsanforderungen mit p-Wert von kleiner als 0,000005%!

https://www.finanzwesir.com/blog/wochenueberblick-kw40-2018

Siehe meine zusammenfassenden Kommentare dort ab 30.November 2018.

Ich plane meine Investment-Strategie demnächst auf einer geeigneten Social Trading Plattform zu veröffentlichen und begleitend darüber zum Folgen zu bloggen, damit sich dieses scheinbare Geheimwissen schneller verbreitet und u.a. vor der nächsten großen Krise schützt, deren Wetterleuchten schnell und bedrohlich näher rückt.

Wer kann mir noch gute Social Trading Plattformen nennen, die mit DAB als Depotbank zusammenarbeiten? Denn nur mit der kann ich meine Investmentstrstegie vollständig umsetzen. Die suche ich noch händeringend, da die zunächst auserkorene Moneymeets-Plattform.diesen Service für neue Trader leider eingestellt hat. Würde mich sehr über jeden Vorschlag freuen.

Und wenn man einfach die Entnahmerate prozentual gestaltet, die Ausgaben aber konstant hält und die überschüssige Liquidität der guten Jahre auf ein Girokonto einzahlt oder in irgendwas sicherem, liquiden parkt und nur zum Ausgleich der Mangeljahre einsetzt ?

@XY

Bei dem fragilen Zustand des EUR in EUR-Geldwerte gehen?? Zu „harten“ Mark-Zeiten gab es ca. alle 50 Jahre einen tiefen blutigen Währungsschnitt. Unsere ECB tut m.E. alles Politische, was sie kann, dass diese Routine auch zu EUR-Zeiten so eingehalten wird.

M.E. würdest du mit deinem Vorschlag nur Scheinsicherheit mit ca. -3% realem Wertverlust sehr teuer bezahlen. Denn diese Scheinsicherheit wollen aus mir nicht nachvollziehbaren Gründen sehr viele. Und was viele haben wollen, ist seeeehr teuer. )-:

Ich selber versuche so wenig wie möglich Cash zu halten bzw. habe immer einen kleinen negativen Betrag im Effektenkredit zu ernachläsigbar kleinen Zinsen laufen, damit ich auch wirklich nie pos. Cashbestand halte. Cashzuflüssen gehen dann immer sofort in die am meisten unterallokierten Einzelanlagen (laufendes Rebalancing mit frischem Cash).

Dann würdest Du Rendite verlieren. Diesee geparkte zinslose Anlage kannst und sollst Du ja von Beginn an in die Anlage/Entnahmestrategie mit einplanen. Dies geschieht durch die Allokation in kurzlaufend Staatsanleihen und Aktien/ETF . Eine Aufteilung von ca 25 bis 30 zu 70-75% bei Rebalancing in der Entnahmephase führt dazu, dass Du bei sinkenden Aktienmärkten / Crash mehr aus den risikoarmen Anteil entnimmst und damit nicht den Risiko-Anteil in Krisenzeiten unwiderruflich abschmilzt.

Grundsätzlich macht es natürlich Sinn, das Geld investiert zu lassen, das man nicht benötigt. Und das kann läßt sich ja sehr flexibel gestalten.

@XY hier noch eine weitere Senf-Portion:

Kurze Antwort: Jain.

Lange Antwort:

Es gibt hier verschiedene Interessensschwerpunkte: FIRE oder PEPP?

– FIRE (also … retire EARLY also weit vor der Rente) dann interessiert man sich fuer eine moeglichst hohe Rendite der Geldanlage, weil man weiss nicht, wie lange sie zukuenftig reichen muss

dann gilt, was die Vorschreiber schon vorgeschrieben haben: Cash hat Realwertverlust und ist Baaeeeh (moeglichst gering halten).

– PEPP: PEnsion/Rente aufpePPen, ggfls mit teilweisem Kapitalverzehr:

dann kannst du machen was du willst, beliebig viel Cash halten, Dividenden-Hoernchen spielen, … sonst was machen.

Denn: das „Spiel“ ist gewonnen, du hast genug und es geht hoechstens drum, ob/wieviel du hinterlassen moechtest … (keine existentielle Notwendigkeit max. Nachsteuerrendite)

LG Joerg

Hallo XY,

Entscheidend ist immer der Blick auf das Gesamtportfolio und nicht, wie man das Geld zwischen verschiedenen mentalen „Töpfen“ hin- und herschiebt. Also treten wir mal einen Schritt zurück und schauen uns deinen Vorschlag aus Sicht des Gesamtportfolios an:

Du hältst die Ausgaben konstant, entsparst das Portfolio also faktisch mit einer konstanten Entnahme.

In den „guten Jahren“ (wenn die prozentuale Entnahme oberhalb der konstanten Entnahmerate liegt), ziehst du darüber hinaus Geld aus deinem risikobehafteten Portfolioteil in den risikoarmen Portfolioteil.

Wenn du dieses Verfahren zusätzlich zum normalen Rebalancing des Portfolios durchführst, erhöhst du so mit der Zeit den risikoarmen Portfolioteil. Ist das wirklich was du willst?

Aus reiner Risikosicht macht es zumindest wenig Sinn. Da in der Entsparphase das SoRR mit der Zeit sinkt, könnte man seinen risikobehafteten Portfolioteil mit der Zeit eher erhöhen.

Letztlich handelt es sich also um eine konstante Entnahme mit „Über-Rebalancing“ in risikoarme Anlagen in guten Jahren.

Hallo Oliver,

vielen Dank für Teil 5 der Entnahmestrategien, sehr interessant, für FIRE bin ich definitiv zu alt, ich muss nix entsparen, ich werde dank Rente, Mieteinnahmen und Dividenden ein gutes Auskommen haben. Bin schon gespannt auf Variable CAPE.

Frohe Festtage Dir und Deinen Lieben

Exzellenter Artikel der brillanten Serie über Entnahmepläne. Lieber Oliver, ich möchte mich ganz herzlich für die viele Mühe und Recherche bedanken. Und das Ganze perfekt aufbereitet, um maximales Verständnis und Lesespass zu ermöglichen. Garniert mir hervorragenden Grafiken.

Meine Take home Message: möglichst hohes Vermögen ansparen und vermutlich nicht „all in“ Aktienmarkt. Bei einer Baisse gefolgt von einem längeren sich seitwärts bewegendem Markt glättet die RK1 Komponente das Vermögen und verhindert, dass die Entsparrate zu klein wird.

Und: stets auf der Suche bleiben und sich weiterentwickeln (Stichwort Humankapital, Eignes Business), um nicht nur flexibel die Ausgabenseite reduzieren, sondern auch die Einnahmenseite Skalieren zu können.

Ich wünsche dir ein gesundes und erfolgreiches Jahr 2019. Pete

Ich habe gerade mit cFIREsim rumgespielt und das Beispiel mit dem Spending Plan „% of Portfolio“ nachgestellt. Bei mir kommt die Erhöhung der Erfolgswahrscheinlichkeit gegenüber der konstanten Entnahme (fixe Entnahme 45.000 ergibt 83,9% ) allein aus dem runtergesetzten „floor spending“ (4.5% und min 40.000 ergeben 94,92%). ceiling spending hat keinen Einfluß.

Woran liegt das? Liegt das daran, dass die Renditen nicht zufällig sind, sondern verkettet?

Hi Jens,

super Frage! Es liegt daran, dass bei allen Simulations-Zyklen, in denen das Portfolio pleite gegangen wäre, die Entnahmen ohnehin immer den Ceiling-Wert unterschreiten. Ein zusätzliches Ceiling sorgt also nicht dafür, dass Zyklen, die ohne das Ceiling in die Pleite geführt hätten, plötzlich erfolgreich werden. Daher ändert sich die Erfolgswahrscheinlichkeit nicht.

Wenn du die Graphen der beiden Simulationsdurchläufe (einmal mit und einmal ohne Ceiling) vergleichst, kannst du das sehr gut erkennen:

Bei den Portfolio-Zyklen, die am Ende unterhalb der Nulllinie landen, werden die Entnahmeraten niemals durch das eingestellte Ceiling gedeckelt, sondern bleiben immer darunter. Gedeckelt werden nur die Portfolio-Verläufe am oberen Rand, die sowieso nicht in die Pleite geführt hätten.

Dass das Ceiling bei einigermaßen realistischen Simulationsparametern absolut gar keinen Einfluss hat, liegt hier im Speziellen an dem relativ kleinen Shiller-Datensatz, den cFIREsim verwendet.

Allerdings hat das Ceiling auch grundsätzlich wenig Einfluss auf die Erfolgswahrscheinlichkeit. Wade Pfau schreibt in seinem Buch:

„Bengen stellte fest, dass die Wahl des Ceiling-Werts tatsächlich nicht allzuviel Einfluss auf die tragfähige Entnahmerate hat. Wenn das Portfolio gut genug performt, dass die Entnahme die Höhe des Ceilings erreicht, verwirklicht sich das Sequence-of-Returns-Risiko nicht mehr und die aktuelle Entnahmerate sinkt. Es wird unwahrscheinlich, dass der Bankrott des Portfolios ein Problem darstellt. Die wichtige Variable ist die Wahl des Floors.“

(„Bengen noted that the choice of the ceiling value really does not have much impact on sustainable spending. IF the portfolio does well enough for spending to grow to the level of the ceiling, the sequence risk does not manifest, and the current withdrawal rate declines. It becomes unlikely that portfolio depletion will be a concern. The important variable is the floor location.“)

Quelle: Pfau, Wade: How Much Can I Spend In Retirement?, p. 183.

Wieder sehr interessant. Danke. Ich gehe davon aus, dass man ausgezahlte Dividenden als Teil der Entnahme rechnet, oder?

Hallo Peter,

genau so ist es!

Hallo Peter,

wann dürfen wir mit dem nächsten (angekündigten) Beitrag rechnen?:-)

LG Daniel

Also der Abschluss des Artikels hat schon sehr heiß auf die nächste Folge gemacht. Mich würde jetzt schon interessieren was es denn mit der geheimnisvollen variable CAPE Strategie aufsich hat. (Nur so ein kleiner Motivations-Kommentar. 😉

Aloha Gurki, Hier kannst du schonmal luschern:

https://earlyretirementnow.com/tag/cape/

Ansonsten findest du Schoenes zum taktischen Anlegen nach CAPE hier:

https://mebfaber.com/2019/01/25/the-biggest-valuation-spread-in-40-years/

und da: https://mebfaber.com/2019/01/06/you-would-have-missed-961-in-gains-using-the-cape-ratio-and-thats-a-good-thing/

Viel Spass beim Lesen!

Zum Thema, was zu erst Entsparen?

Das Teure zuerst (CAPE/Shiller KGV u./o. KursBuchwertVerhaeltnis)!

https://www.extra-funds.de/news/interview/norbert-keimling-der-markt-ist-kurzfristig-nicht-prognostizierbar

(Aber auf 10-15 Jahre in der Tendenz schon?!)

Also wer schon entspart: USA, Technologie, Luxuskonsumgueter, etc vermehrt abbauen?

Wer noch anspart: Emerging Markets, Europa?, Energie, Rohstoffe, Telekommunikation uebergewichten?

Lieber nur graduelle Ueber/Untergewichtung? Das kann sich ja lange hinziehen mit der Mean Reversion 😉

Hallo Oliver,

vielen Dank für Deine Erläuterungen, welche die Berechnungen erst verständlich machen.

Wie schon festgestellt wurde, hat das Ceiling keinen oder geringen Einfluss auf die Erfolgsquote.

Was mir jedoch wichtig erscheint und ich nicht aus der Statistik richtig entnehmen kann, ist wie häufig man unter das Yearly Spending Niveau auf das Floor Niveau fällt. Wieviel Jahre geht die erwartete Entnahmeregel auf und wieviel Jahre nicht?

LG Johann

Hallo Johann,

das hängt natürlich sehr von der genauen Simulation und den eingestellten Parametern ab.

Auf welche Daten und Parameter beziehst du dich denn?

macht es eigentlich einen Unterschied, ob man monatlich, halbjährlich oder jährlich in der Entsparphase Anteile verkauft?

Wahrscheinlich fallen etwas höhere Gebühren an, dafür ist der Verkaufskurs bei monatlichen Entnahmen „glatter“

Spielt es steuerlich eine Rolle? Oder für die Krankenversicherung?

Hallo Matthias,

bei monatlichen Verkäufen hat man – wie du schon sagst – im Regelfall höhere Transaktionskosten, dafür hat man eine geringfügig höhere Renditeerwartung, da man mit dem Kapital aus den Folgemonaten länger investiert bleibt.

Für die Einkommenssteuer und Krankenversicherungsbeiträge (GKV) spielt es keine Rolle ob man jährlich oder monatlich verkauft, da beide auf Basis eines Kalenderjahres berechnet werden.

Den größeren Einfluss wird der jeweilige Kurs haben, zu dem man verkauft. Das Auf- und Ab ist ja häufig sehr kurzfristig. Unglücklich eine Woche später verkauft und schon 5% weniger Entnahme. Oder umgekehrt (siehe Dez 18 bis März 19). Aber wer wil da eine Vorhersage machen.

Das sparen für die Pflege muss man genau hinterfragen.

Den grundsätzlich macht es keinen großen Unterschied (nach derzeitiger Gesetzeslage), ob Du 0€ oder ~3600€ pro Monat zur Verfügung hast. Da die Leistungen in beiden Fällen festgeschrieben sind. Und davon abgesehen in einem staatlichen/stätischen Pflegeheim möchte keiner alt werden. Im 0€ Fall zahlt das Sozialamt und unter Umständen einen Teil die Angehörigen. Im ~3600€ Fall kriegst für Dein hart verdientes Geld schlechtes Essen im Doppelzimmer, genau wie im 0€ Euro Fall.

Welche Nachteile hat mein folgendes Konzept? Wenn ich in Rente gehe, habe ich 60 000 Euro auf ein Tagesgeldkonto gelegt und Aktien-ETFs im Wert von 200 000 Euro im Depot. Die ersten zehn Jahre komme ich mit meiner regulären Rente aus, taste also nichts an. Mit den 60 000 könnte ich in den dann folgenden zehn Jahren meine Rente um 500 Euro im Monat aufstocken, falls der Aktienmarkt unten ist. Damit umschiffe ich das Sequenzrisiko. Wenn der Aktienmarkt dann irgendwann 40 Prozent über seinem Allzeithoch notiert, verkaufe ich für 80 000 Euro Aktien und habe zusätzlich gut zehn Jahre Spielraum, falls der Aktienmarkt sinkt. Sollte er steigen, verkaufe ich alle 20 Prozent Steigerung diese 20 Prozent Gewinn und habe einen immer größeren Spielraum. Die Dividenden, die ausgezahlt werden, vergrößern ebenfalls ständig den Spielraum.

Ich verkaufe also nicht einmal im Jahr oder öfter Aktien, sondern immer nur, wenn das alte Allzeithoch überschritten ist. Damit habe ich das Sequenzrisiko außer Kraft gesetzt. Oder?

Dein Konzept könnte folgende Nachteile haben:

ad Tagesgeldkonto

* geringe Zinsen

* evtl. Bonität Deiner Bank

* Zugriffsmöglichkeit des Staates (im Falle einer Krise)

ad Aktien-ETFs

* Warum Entnahme von 80.000 Euro statt z.B. jährlich 3-4%

* Steuernachteile durch lfd. Dividendenzahlungen

* geringere Diversifizierung durch Dividendentitel

Was machst Du eigentlich wenn „das alte Allzeithoch“ längerfristig nicht überschritten wird?

Und was machst du, wenn ein weltweites japanisches Szenario über 30 Jahre real gesunkener aktienkurse kommt? das wird ja weltweit von allen großen Zentralbanken angestrebt und dürfte daher sehr wahrscheinlich sein.

Hallo Smartinvestor,

KANN das wahrscheinlich sein? Dass alle Zentralbanken an einem Strang ziehen und dass die aufstrebenden Staaten mit Wachstum sich da einreihen? Japan war bereits Industrienation und ist überaltert. Das kann man nicht mit bsp. China vergleichen.

Und konnte Japan das vielleicht auch nur auf die eigenen Firmen/Aktien begrenzen, weil die Investoren eben doch weltweit noch Anlagemöglichkeiten mit Wachstum fanden?

Nur mal so zwei Fragen, die mir bei Deiner Aussage spontan einfielen. Ich kenne „die Antwort“, falls es sie gibt, auch nicht.

Hallo Christine,

ja, die Corona-Krise hat es gezeigt, wie gut abgestimmt die großen Zentralbanken wieder mal gehandelt haben. Gegenfrage: Wann sollte dieses Gelddruckerei-Syndikat enden und warum?

Ich habe A.2019 Trichet’s „beruhigenden“ Worten beim Fondskongress in MA aufmerksam zugehört: „Keine Sorge um den Finanzmarkt. Die ZBs handeln seit Jahren GUT ABGESTIMMT (!). Sowas wie 2008/09 wird nicht mehr vorkommen.“

Bei mir hat er damit jedenfalls das Gegenteil erreicht. Aber die meisten muss es wohl beruhigen, dass alles getan wird, dass unser gesamtes globales Finanzsystem „unter Kontrolle“ gebracht wird.

Ich fragte mich nur, warum es schon bei kleinsten Compliance-Überschreitungen zu Recht drakonische Strafen gibt. Aber die größten Marktteilnehmer machen das genaue Gegenteil, damit der Finanzmarkt endlich das tut, was sie wollen. Und da ihnen das zunehmend besser gelingt, warum sollten sie das also lassen, wenn ihnen dann sehr bald alles um die Ohren fliegen würde?

Seitdem weiß ich, was zu tun ist, um Meins so gut es geht zu retten. Wie wahrscheinlich was ist, ist völlig irrelevant und weiß eh kein Mensch. Nehmt zur guten Vorbereitung am besten mehrere der schwersten bisherigen Szenarien zusammen, z.B. das 1929er mit der Dynamik der Corona-Krise plus Hyperinflation/Währungsschnitt bzw. Reset mit neuer/n Cryptowährung/en und jahrzehntelanges japanisches Szenario weltweit inkl. Schwellenländer. Denn das weltweit total zerrüttete Finanzsystem ist mehr am Ende als je zuvor.

Die wahrscheinlichste Erwartung ist, dass (fast) jeder bluten wird, egal wie breit er sich mit traditionellen Investments diversifiziert hat. Die wird es vielleicht nicht alle gleichzeitig erwischen. Aber DIY Market Timing war noch nie ein gutes Gegenmittel.

Mein Ansatz ist hingegen, alle mir verständlichen und zugänglichen traditionellen und vor allem alternativen Investments auf ihr Verhalten während aller denkbaren Tail Events durchzuspielen und auf deren bestmögliches Überleben bzw. möglichst Profitieren von solchen brutalen Umbrüchen hin zu selektieren und zu optimieren. Dabei sollten sie auch von noch länger gut laufenden Märkten profitieren.

Das Ergebnis dieser Überlegungen ist bekanntlich meine scheinbar widersprüchlich gegensätzliche reine Alpha&Beta-Strategie. Die profitiert mit dem reinen Aktien- und Immobilien-Beta-Teil von weiterer Sachwertinflation genauso wie von Krisen mit ihrem reinen Trendfolger-Alpha-Anteil. Je größer die Krise wird, umso besser für deren Crisis Alpha-Erträge, die dann explodieren. Damit sollte man rein finanziell bestmöglich gerüstet sein und wird ab einer gewissen Größe der Krise sogar gut davon profitieren können. „Nur“ auf höchste Qualität ist bei deren Auswahl zu achten. Dann kümmern sich die besten Finanzprofis der Welt um Seins.

Moin Norbert,

habe folgenden interessanten Podcast von FvS gehoert, dort wird deine Japan-Frage beantwortet: https://www.flossbachvonstorch.de/de/news/wie-die-boerse-funktioniert/

Ungefaehr: Weil es damals (2000) genuegend Ausweichmoeglichkeiten gab (amerik. Bonds mit Zinsen), und weil 2000 der jap. Aktienmarkt sehr ueberbewertet war, ist 20 Jahre nicht viel im Jap. Aktien-Index passiert.

Was jetzt neu ist (weltweit): es gibt kaum Entkommen, wenn ueberall keine Zinsen, dann muessen die Aktien-Bewertungen steigen. In dem Prozess stecken wir gerade.

Wohl dem, der schon ein grosses Depot hat!

LG Joerg

@ Christine:

Es ist nicht wichtig ob es wahrscheinlich ist. Es ist möglich. Die Wahrscheinlichkeit ist nicht berechenbar.

Die meisten hier planen ihr Vermögen für 20-60 Jahre zu verwenden. Über so lange Zeiträume werden sehr viele unvorhergesehene Dinge passieren. Schau nur mal die letzten 60 Jahre:

-Abschaffung des Goldstandard (Bretton Woods)

-Zusammenbruch der Sowietunion

-Wiedervereinigung Deutschlands mit damit verbundenen Konsequenzen für ostdeutsche Vermögen und Erwerbsbiographien

-Aufstieg Chinas zur Weltmacht

-11. September

-Erfindung des Internets (!!)

-der Mikrochip

-Klimawandel

-Gentechnik

-Mindestens 4 große Wirtschaftskrisen

-globale Virenpandemie

-Währungreformen und Anleihen-Resets in vielen Ländern

-Dutzende teils schwerwiegende Änderungen im Steuerrecht

Das oberste Ziel für das Vermögen ist nicht, das letzte Promille an Rendite herauszuquetschen, sondern das „Überleben„ des Vermögens. Was heißt, das zu jedem Zeitpunkt die benötigte Geldmenge zur Verfügung steht.

Deswegen ist das 1929er Szenario ein guter Test. Wenn deine Strategie noch nichtmal mit dem klarkommt, was schon passiert ist und denkbar ist, wird die Strategie bei unvorhergesehenen Dingen erst Recht versagen.

Es gibt im wesentlichen nur 2 Strategien mit der Unsicherheit umzugehen:

-Diversifikation, aber über alle verfügbaren Anlageklassen hinweg. Nicht nur Aktien-ETFs.

-Redundanz. Lieber etwas zu viel Spielraum als zu wenig.

Hallo Matthias K.,

ich denke, Du verwechselst mich. Was Du schreibst, hat gar nichts mit meinem Kommentar zu tun.

Ich bezog mich auf die Aussage von smartinvestor „das wird ja weltweit von allen großen Zentralbanken angestrebt und dürfte daher sehr wahrscheinlich sein.“

Er schrieb „sehr wahrscheinlich“, ich antwortete „eher nicht“.

dann habe ich dich mißverstanden, sorry 😉

Hast Du schon mal ein Szenario gerechnet, bei dem man gleich zu Beginn der Entnahmephase x(?) % seines Depots in Tagesgeld wandelt und dann das Aktiendepot so dynamisch entspart, dass man in schlechten Jahren das Defizit aus dem Tagesgeld entnimmt und in guten Jahren ins Tagesgeld hinzu fügt?

Die spannende Frage für mich wäre, wie groß der Anteil x an Tagesgeld zu Beginn sein sollte.

Moin MR,

hast du die Kommentare alle gelesen (das kam so aehnlich schon)?

– Wandlung von Depot in (viel) Tagesgeld: (zuviel) Steuer wird faellig?

Lieber die letzten 2-3 Jahre einen gewuenschten Cash-Puffer aufbauen. Je nach gusto 2-x Jahresverbraeuche.

– Die sinnvolle Methodik entspricht einem Cash-Zelt (Zelt, weil der Cash-Puffer erst auf- dann wieder abgebaut wird). Das hilft bei allen Entsparverfahren gut, um in der ersten Zeit das SoRR abzumildern.

Das plane ich auch (Entnahme aus dem Cash bei schlechter Aktienmarktentwicklung) und ist zu empfehlen.

Damit herumgerechnet haben ua Karsten (earlyretirementnow.com) und Georg (finanzen-erklaert.de)

LG Joerg

Hallo MR,

lies Dir doch noch mal die ganze Serie hier durch. Historisch gesehen kommst Du in der Entnahmephase mit einer Aufteilung Risikolos ca 25-30% und breite Aktien-ETF Streuung 70-75% in der Entnahmephase am besten durch. In der Entnahmephase mußt Du so entnehmen, dass das Verhältnis erhalten bleibt. Ein sehr simples und sehr vorsichtiges konservatives Rechenmodell zum ausprobieren findest Du inzwischen auch bei der Stiftung Warentest. Die kommen auf sichere Entnahmen von jährlich 3% des Kapitals (vor Steuern und Kosten). Ansonsten gilt: Nich bangen machen lassen. Seit dem bisherigen Corona Börsen Tief ist der MSCI ACWI World aktuell wieder um ca 35% gestiegen und liegt nur rund 10% unter Allzeithoch. WEr also in der Krise bei Minus 20% zugekauft hat, kann schon wieder einen Rücksetzter verkraften. https://www.test.de/ETF-Einmalanlage-Sparplan-und-Auszahlplan-mit-Pantoffel-Portfolio-5179990-5505798/

@Karl

Guter Link, in den seitenweisen Kommentaren werden auch viele Anfaengerfragen beantwortet.

Fuer mich waeren 25% Tagesgeld als Untergrenze aber zu konservativ, da bleibt mir zu viel Rendite liegen.

Ein Cash-Polster brauche ich nur, wenn ich es brauche, also in den ersten 5-7 Entnahmejahren (auf einen 30-35J Gesamt-Entnahme-Zeitraum gesehen), um stark negative Boersen-Quartale aus dem Cash zu bestreiten. Davor, in der Ansparphase und danach, wenn die Mega-Klippen des SoRRs umschifft sind, betrachte ich sie bei neg. Realverzinsung als Ballast?

Aber womoeglich ist das eine extreme Einstellung? StiftWarent wird schon Gruende haben als schwankungsreichste Version 75/25 zu behandeln …

Ah, sie erklaeren es selbst: „FinanzTestMitarbeiter 10.11.19: Da Aktien für Viele zu sehr schwanken, mischt man weniger schwankende und wenig korrelierte Anlagen bei. Inzwischen empfehlen wir Tagesgeld für den Sicherheitsbaustein. Der Grund ist wie gesagt die Risikosteuerung. Dass der Sicherheitsbaustein immer weniger abwirft, ist schade, ändert aber nichts am Pantoffel-Portfolio. Wem Risiko egal ist, der braucht auch keinen Sicherheitsbaustein und landet bei 100% Aktien.“

Ich kann nirgends finden, ob sie inflationsbereinigte (aus Sicht eines dtsch Anlegers) – ziemlich sicher NEIN (da schwer zu kriegen) Kursdaten verwenden.

Mir scheint, nirgends wird besonders darauf hingewiessen, dass nur die Realrendite (also nach Inflation, Kosten, Steuern) im Alter zaehlt?!

Auch steht nirgends explizit, ob sie mit Netto-Dividenden-Rendite rechnen – vermutlich JA (Achtung, das ist die Index/ETF-Netto-Rendite nach Quellensteuern, nicht die Netto-Rendite eines Anlegers in ausschuettende ETFs, dessen SparerFreiBetrag ueberschritten ist).

Nehmen sie bei SW eine Ceiling/Floor-Methodik?! Wer weiss wie genau (ein SW-Abonnent)?

„SW 24.09.18 @Vfanous1: Die Angaben Minimal, Mittel und Maximal beziehen sich pro Portfolio und Zeitraum auf die gleiche Zeitreihe. Die Höhe der durchschnittlichen Rendite steht in der Rendite-Spalte. Es handelt sich hier um den internen Zinsfuß der entsprechenden Zeitreihe.

Wir schlagen eine flexible Entnahme vor; diese bewegt sich in der Höhe zwischen Minimal und Maximal. Den Verlauf der Entnahmen über die Zeit haben wir auf Seite 50 rechts unten beispielhaft für den ausgewogenen Pantoffel über 30 Jahre dargestellt. Darüber sehen Sie auch einen Chart zum Portfolioverlauf. Hier können Sie erkennen, wie sich Ihr Portfolio unter den Einbrüchen Anfang 2000 und 2007 verhalten hätte. Sie hätten auch Jahre mit negativer Rendite gehabt. In solchen Jahren hätten Sie die Entnahmen zurückschrauben müssen, um über die angestrebte Zeit zu kommen. (maa)“

SW rechnet mE den aktuellen Depotwert im online Rechner zurueck auf einen Anfangswert und nimmt zur Entnahme den MSCI World oder ACWI.

Sie rechnen wohl mit einer konservativen 3% Brutto-Entnahme (ab Start 50% Crash bei Aktien, Erholung mit 4% p.a. gerechnet):

„SW 13.01.20 @Horst112: (1) Die angegebene Rente wird sehr wahrscheinlich im Laufe der Zeit steigen (wegen des Aktienanteils), kann aber kaum fallen (wegen des Sicherheitspuffers). Wenn Sie dagegen beim Tagesgeld bleiben, haben Sie praktisch kaum eine Chance auf Rentensteigerung (wegen der Null Prozent Zinsen). (2) In der Rückrechnung gehen wir der Einfachheit halber aktuell von 100.000 Euro Startkapital aus. Die 240.000 Euro haben Sie ja jetzt, nicht vor 20 Jahren. Wir prüfen aber gern, ob den Rechner so erweitern können, dass Sie Ihren eigenen Startwert eingeben können. (3) Wir können leider nicht vorhersagen, wann ein Einbruch am Aktienmarkt kommt und wann es boomt. Die Rente wird so berechnet, dass Sie damit auch durch einen richtig schlimmen Crash kommen. Falls Sie den Puffer nicht einplanen, können Sie zwar mehr entnehmen – müssen dann aber ggfls. die Rentenhöhe reduzieren. Wir nehmen Ihren Kommentar gern als Anregung, im Rechner den Puffer auf Wunsch hin ausschalten zu können.“

Sie Rebanlancieren das Depot jaehrlich auf die Ziel-Allokation (nach/incl Entnahme):

„SW 30.01.20 @dr_vergleich: Richtig, statt des „sanften“ Ausgleichs über ein Umlenken des Entnahmeplans können Sie auch schlagartig Ihr Portfolio durch Umschichten ins Gleichgewicht bringen. Wir nehme Ihre Frage gern als Anregung auf, die beiden Varianten in einem der nächsten Artikel zu diesem Thema miteinander zu vergleichen.

SW 21.07.20 @mpatzwah: Falls Sie bspw. nochmals so einen Zeitraum wie nach dem Platzen der DotCom-Blase erwischen, müssten Sie 13 Jahre warten, bevor Sie irgendwas entnehmen können. Solange brauchte der MSCI World, um wieder bei Plus-Minus Null zu sein.“

Sie nehmen also den MSCI WORLD oder ACWI in EUR NET(nach Quellensteuern, vor pers. Abgeltungssteuern) NICHT inflationsbereinigt in ihrer Berechnung? Denn nach Kaufkraft hat der MSCI WORLD in EUR NET erst spaeter als nach 13 Jahren den Stand von 2000 erlangt 🙁

Das kann bei langfristigen Betrachtungen schwer fuer eine realistische Einschaetzung sein, die Gefahr von neg. Realrenditen (kleiner als Inflation) v.a. bei Versicherungsleistungen (Riester, Ruerup, RentenV, KapitalLV) wird regelmaessig unterschaetzt – bei Eintritt in die nominale Garantieverrentung ist es dann zu spaet: AlterVollSorge!

Die meisten anderen Entnahmerechen-Experten verwenden inflationsbereinigte historische Renditen und rechnen von einem Startpunkt aus die Inflation bei den Entnahmeraten hinzu. SW scheint es anders zu machen: Sie nehmen NOMINALE historische Renditen und rechnen damit. Ob das stimmt?

Leider muss man sagen, dass die meisten Berechnungen mit S&P500 in USD mit amerikan. Inflation rechnen (geschweige denn mit netten Bonds-Renditen in den 60/40 oder 50/50 Portfolios). Wir im Euro haben aber eine geringere Realrendite (zB im MSCI ACWI), eine deutsche Inflation (evtl etw geringer? aber auch SoRR-relevant), und in manchen Crashs steigt auch noch der EUR, so dass unsere Rendite in Amerik.-Assets schlechter verlaeuft als in USD also wir auch noch ein hoeheres SoRR tragen muessen.

Letztlich hilft nur Flexibilitaet. Die SoRR laesst sich nicht knacken hoechstens abmildern.

LG Joerg

Auch die amerikanischen Berechnungen ermitteln einen 75% Risikoanteil ÜBER DIE GESAMTE Entnahmephase als Risikooptimal. Und darum geht es ja: Du willst SICHER ausschließen, dass Du in den letzten Jahren des Entnahmezeitraumes ohne Kapital dastehst und da sind die 75% im jährlichen Rebalancing nach allem was man so durchtesten kann ein guter Wert. Wenn Du denkst, Du verschwendest Rendite: Keine Sorge, denn sollte es relativ normal laufen in der Entnahmephase dann hast Du am Ende des geplanten Zeitraumes noch ordentlich Kohle auf dem Konto – viel mehr als Du jetzt gerade denkst. Denn mit den hier vorgestellten Regeln zur Art und Höhe von Aufteilung und Entnahme soll ja auch im schlimmsten Fall ausgeschlossen werden, dass Du weniger als geplant und kürzer als geplant entnehmen kannst. Die schlimmsten Fälle sind aber eher nur so 5% aller Rechenläufe. In 95% wirst Du viel mehr Kapital am Ende haben.

Du willst eben verhindern arm zu sterben und nicht versuchen deinen Kinder Mios zuvererben (was ja im optimalen Fall auch bei diesem System funktioniert). Außerdem weiß keiner, welche Renditekiller, dir eine Regierung in 20 Jahren über irgendeine Steuererhöhung auf dein Kapital kommt. Da macht es Sinn relativ konservativ zu planen. Immer daran denken „Ziel ist es nicht arm zu sterben“.

@25% Tagesgeld

In der SWR-Serie bei earlyretirementnow ist direkt am Anfang eine Tabelle dargestellt. Dort wird gar nicht mit Cash gearbeitet, sondern mit Aktien und Staatsanleihen In verschiedenen Verhältnissen zueinander und über Laufzeiten von 30 bis 60 Jahren..

Betrachtet ihr hier in Deutschland Tagesgeld als Ersatz für Staatsanleihen, also 75% Aktien ETF und 25% Tagesgeld anstatt 25% Anleihen?

Ja, aber das ist wurscht. Es gibt zwei Anteile Risiko und Risikoarm. Risikoarm soll das Risiko des Gesamtportfolios mindern. Solllte man damit trotzdem noch etwas Geld verdienen ok. Aber null Risiko ist meist auch null Rendite. Da auch Anleihen oder Anleihe ETF Verwaltungsgeld kosten und man was auswählen muß ist man bei Warentest einfach auf Tagesgeld (bis zu 100 TSD, mit bester Einlagensicherung ) gekommen. Wenn bei die die 25% einige Hunderttausend ausmachen sollen dann wirst Du nicht darum herumkommen auch kurzlaufende solide Staatsanleihen zu kaufen.

Hallo Karl,

wenn ich das richtig sehe, werden bei der Analyse von earlyretirementnow im Anleiheteil 10 jährige Staatsanleihen benutzt. Das ist meiner Einschätzung nach durchaus mit der Absicht im Portfolio, Rendite einzufahren und daher dem risikobehafteten Teil zuzuordnen.

Es ist aus meiner Sicht schon ein erheblicher Unterschied, ob ich 75% Aktien und 25% 10 jährige Staatsanleihen oder 75% Aktien und 25% Tagesgeld im Portfolio habe:

https://earlyretirementnow.com/2016/12/07/the-ultimate-guide-to-safe-withdrawal-rates-part-1-intro/

Interessant finde ich folgende Erkenntnis:

“ Our analysis yielded that the exposure in the LQD ETF (iShares investment-grade corporate bonds) has roughly the exposure of 75% government bonds (IEF = 7-10-year US Treasuries) and 25% US equities (VTI = Vanguard US Total Equity Market ETF). So, a 60% equities 40% corporate bond portfolio has about the same return characteristics as a 70% equities, 30% government bond portfolio if you like to translate our portfolio weights into a Stock vs. Corporate Bond portfolio.”

Das zeigt ja auch, dass als Alternative zu Staatsanleihen auch Unternehmensanleihen genommen werden können.

Kurzum: Ich sehe nicht, dass bei earlyretirementnow ein risikoarmer Anteil vergleichbar mit Tagesgeld bei der Analyse verwendet wird.

Die Frage, die für mich weiterhin unbeantwortet ist, ist, ob der Autor neben diesem risikobehafteten SWR-Portfolio noch Cash hält.

Na ja, Cash brauchst Du ja ohnehin für die defekte Waschmaschine. Grundsätzlich mußt Du ja für die Entnahme eigentlich Dein Gesamtvermögen inkl. möglicher gesetzl. Rente betrachten und Cash betrachten.

Ansonsten betone ich: Der Risikoarme Teil des Vermögens ist nicht zum Geldverdienen da, sondern zur Risikominimierung mit Ziel nach 30 Jahren noch die letzte monatliche Entnahme machen zu können – auch wenn sich die Börsenwelt gegen dich verschworen hat.

Und die 10jährigen Staatsanleihen hatten in den Betrachtungszeiträumen von damals sicher meist auch nur eine Null Rendite nach Inflation.

Du kannst die ganzen Modelle auseinanderdröseln wie die willst – ganz sicher ist nichts. Alles Vergangenheitsbetrachtung. Vielleicht werden die nächsten 20 Jahre ganz anders als alle anderen 20 Jahreszeiträume bisher.

@Matthias

liest du einfach alle earlyretirementnow.com Folgen, dann weisst du es … (Karsten ist kein Tagesgeld-Fan!).

Fast alle bisherigen / amerikanischen Simulationen gehen von einem Bonds-Anteil aus. Was auch in der VERGANGENHEIT Sinn gemacht hat. Jetzt haben wir >5 vielleicht >10 J? vielleicht noch laenger? (bis zur Waehrungsreform?) mit Null/Negativ-Zins vor uns. Da fehlt dann einfach der Rendite-Beitrag, um Inflation auszugleichen. D.h. ein 75/25 Depot rentiert womoeglich nicht gut genug um 3% incl Inflationsausgleich zu bekommen!

Georg versucht darauf mit nahe 100% Aktien-Anteil Simulationen zu reagieren (finanzen-erklaert.de). Das ist vermutl. fuer die Zukunft der bessere Weg?! Noch besser waere jetzt deutsch-inflationsbereinigte Renditen in EUR aus der Vergangenheit fuer die Simulationen zu nehmen (kein Nur-US-Markt sondern WeltAG)?

Disclaimer, ich bin keineswegs zukunftsaengstlich, fuer uns reicht auch alles sowieso. Mir geht es nur darum aufzuzeigen, dass alte Simulationen aus der kuerzeren Vergangenheit nicht so relevant sind, weil jetzt eben fuer eine laengere Zeit andere Spielregeln herrschen (werden).

Pers. rechne ich mit nahezu 100% WeltAG in der Ansparzeit, Cash-Zelt (2-3 EntnahmeJahre) nach 7-10 Jahren wieder/weiter 90% WeltAG. Entnahmesteuerung mit Hybridmodell (70%fix, zB 2,8% Start-Entnahme, 30% variabel zB 0,7-1,7%Entnahme je nach Abstand zur Glaettung 36mGD).

Viel Erfolg allen, Joerg

@Jörg

Interessante Seite ist Finanzen-erklaert. Kannte ich noch gar nicht. Danke für den Link. Ich habe dort nun einige Artikel gelesen, und du hast dort ja auch bereits richtige Fragen gestellt. Mein erster Eindruck ist aber, dass Karsten in seinen Analysen „methodisch stabiler“ und „transparenter bzgl. der genauen Vorgehensweise“ ist als Georg. 40% Cash oder 40% Gold in der Entnahmephase halte ich persönlich für viel zu viel. Und dass das Depot bei Georg auch „ins Minus“ gehen darf, was offensichtlich passiert, wenn der Cash-Anteil noch höher angesetzt wird, verstehe ich gar nicht. Na ja, ich werde dort auf jeden Fall häufiger vorbeischauen.

Danke für die Antwort(en),

mich interessiert vor allem das mathematische Modell dahinter, welcher Cashbedarf ideal ist um das Risiko abzupuffern, ohne die Rendite zu sehr zu schmälern.

Bei den historischen Daten ist der Anleigenteil ja idR auch vergleichsweise gut verzinst, das ist in der aktuellen Welt keine glaubwürdige Annahme.

Was den MSCI world betrifft so ist zumindest mein ETF sehr stark US lastig (über 60%) mit einem besonders starken Fokus auf US Technologiewerte, entsprechend eben der aktuellen Marktkapitalisierung. Auch Japan ist im Index signifikant verteten. Wenn ich mir CAPE oder KGV dieses aktuellen MSCI world ansehe muss man eigentlich davon ausgehen, dass dieser Index die nächsten Jahre wahrscheinlich keine gute Performance hinlegt. Würde man jetzt in die Entnahmephase gehen würde ich mich mit einem MSCI world ETF nicht so gut fühlen.

Die Modelle sind in der Serie hier gut aufgedröselt.

Ansonsten halte dich an Kommer mit so Pi mal Daumen 65% MSCI World ACWI, 25% MSCI EMIMI und dann noch 10% Europa.

Dann ist automatisch weniger USA dabei.

Aber dann fühlst Du dich vielleicht mit den Emerging Markets nicht wohl.

Und in 10 Jahren mit Europa nicht. Und nach 20 Jahren ist USA vielleich wieder supi. Oder vielleicht doch Emerging Markets mit China?

Vielleicht ist bis dahin auch die Welt untergegangen.

Mach es nicht zu kompliziert – bringt nix. Breit nach dem Muster 75/25 mit Rebalancing in der Entnahmephase aufstellen und mit 3% Entnahme (nicht 4%) vor Kosten, Steuern rechnen. Dann wird die kalkulierte Entnahme wohl bis Lebensende reichen. Wenn absehbar am Ende viel mehr übrig ist freuen sich Kinder und Enkel oder Du haust alles mit einer Luxusweltreisekreuzfahrt auf den Kopf.

Hallo Leute, interessante Beiträge hier ich bin 42 und will in den nächsten 2-3 Jahren in „Rente“ gehen. Ich habe geplant 500.000€ in breit gestreute Aktien-etf‘s zu investieren und pro Jahr rund 30.000€ zu entnehmen. Bei einer jährlichen Rendite von 4% wäre das Kapital in 30 Jahren aufgebraucht. Die Fixkosten wären dadurch locker gedeckt. Parallel trade ich mit rund 35.000€ mit Zertifikaten (mache ich schon 12 Jahre) und rund 150.000€ stehen für den Optionshandel auf Aktien zur Verfügung. Dazu will ich eine barreserve von 50-100.000€ halten, um nicht Anteile an den etf‘s dann verkaufen zu müssen, wenn die kurse mal schlecht stehen. Lva rente und ein weiterer etf Depot ersetzen später dann das erste etf Depot. Gewinne aus trading und Optionshandel gehen in die barreserve und für Freizeitaktiviten. Ich frage mich aktuell wieviele etfs man nimmt und in welche Bereiche? Ich freue mich über Vorschläge und auch kritische bzw konstruktive Kritik/ ideen! Vielen Dank liebe Grüße Thomas