Dies ist der sechste Teil meiner Serie Von den Zinsen leben – Entnahmestrategien unter der Lupe. Hier geht’s lang zum ersten Teil und zur Übersicht.

Im letzten Teil der Artikelserie haben wir dynamische Entnahmeregeln kennengelernt.

Diese versuchen, die Vorteile einer konstanten Entnahme mit denen einer prozentualen Entnahme zu vereinen: Möglichst gleichbleibende Entnahmebeträge auf der einen Seite – und höhere Entnahmen und niedrigeres Bankrottrisiko auf der anderen. Dafür nehmen sie gewisse Schwankungen der Entnahmebeträge in Kauf.

Einige dieser Mischstrategien haben wir im letzten Artikel schon genauer begutachtet.

Doch es gibt noch eine Gattung dynamischer Entnahmestrategien, die so mächtig und faszinierend sind, dass sie einen eigenen Artikel verdienen: Die CAPE-Entnahmeregeln.

Was macht die CAPE-Regeln so besonders?

Eine Entnahmeregel ist im Prinzip eine Formel, die für jedes Jahr der Entnahmephase einen Entnahmebetrag berechnet. Dafür besitzt sie eine oder mehrere Eingangsgrößen und Parameter. Je mehr unabhängige Faktoren die Formel dabei berücksichtigt, desto präziser und robuster wird sie im Regelfall.

Die konstante Entnahme, die William Bengen und die Trinity-Studie nutzen, ist noch eine ziemlich plumpe Regel. Sie kennt nur die initiale Entnahmerate als einzige Eingangsgröße (und vielleicht noch die Inflation). Mit der konstanten Entnahme entnimmt man jedes Jahr stur der gleiche Geldbetrag aus dem Portfolio, unabhängig vom Aktienmarkt oder der persönlichen Lebenssituation.

Dynamische Entnahmen sind schon etwas cleverer. Sie berücksichtigen zusätzlich zur initialen Entnahmerate auch den aktuellen Portfoliowert bei der Berechnung des Entnahmebetrags. Auf diese Weise passen sich die Entnahmen besser an bessere oder schlechtere Börsenphasen an.

Bei den CAPE-Entnahmeregeln fügen wir nun noch einen dritten Faktor hinzu: Das aktuelle Bewertungsniveau des Aktienmarkts.

Was genau ist das CAPE?

Die Abkürzung CAPE steht für Cyclically Adjusted Price-to-Earnings Ratio – auf Deutsch: Zyklisch bereinigtes Kurs-Gewinn-Verhältnis. Keine Angst, es ist gar nicht so kompliziert wie es sich anhört.

Das CAPE ist eine Kennzahl dafür, wie hoch oder niedrig Aktien gerade bewertet sind. Oder anders ausgedrückt: Ob Aktien eher teuer oder eher billig zu kaufen sind, gemessen an dem von den Aktienunternehmen erzeugten Gewinn.

Das CAPE ist dabei definiert als:

Der aktuelle Aktienkurs

geteilt durch

den 10-Jahres-Durchschnitt des inflationsbereinigten Unternehmensgewinns pro Aktie.

Einige kennen vielleicht schon das Kurs-Gewinn-Verhältnis (KGV) als Bewertungs-Kennzahl für Aktien. Das KGV ist definiert als der Aktienkurs geteilt durch den aktuellen Gewinn pro Aktie.

Das CAPE ist fast das gleiche, mit einem kleinen Unterschied. Da Unternehmensgewinne von Jahr zu Jahr stark schwanken können, basiert das CAPE nicht nur auf dem zuletzt gemeldeten Unternehmensgewinn, sondern dem gleitenden Durchschnitt der letzten 10 Jahre. Das glättet die starken Schwankungen und man erhält eine aussagekräftigere Kennzahl.

Steht der Aktienkurs im Vergleich zum Gewinn hoch, so zahlt man verhältnismäßig viel Geld für den Unternehmensgewinn, den man im Tausch erhält. Bei hohem CAPE sind Aktien somit eher teuer. Bei niedrigem CAPE bekommt man viel Unternehmsgewinn für vergleichsweise wenig Geld – Aktien sind tendenziell billig.

Erfunden wurde das CAPE vom amerikanischen Kapitalmarktforscher und Nobelpreisträger Robert Shiller. Darum wird das CAPE manchmal auch Shiller-KGV genannt. Andere Quellen nutzen die Bezeichnung PE10 oder P/E10 – abgeleitet von der englischen Bezeichnung für KGV (Price-to-Earnings Ratio oder P/E) und dem gleitenden 10-Jahres-Durchschnitt. Alle drei Begriffe bezeichnen aber die gleiche Kennzahl.

Das CAPE in der Praxis

Meistens wird das CAPE nicht für einzelne Aktien berechnet, sondern für ganze Aktienindizes und -märkte.

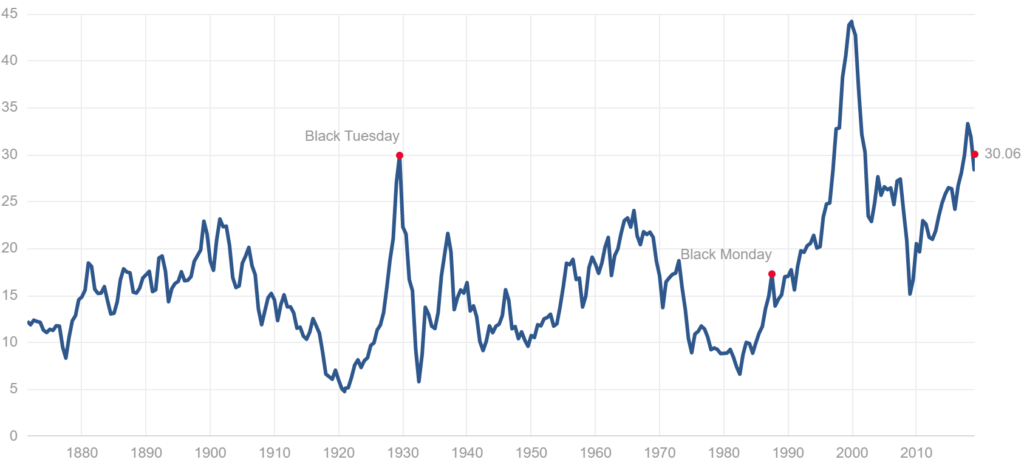

Die folgende Grafik zeigt die Entwicklung des CAPE für den amerikanischen Aktienindex S&P 500 zwischen 1871 und heute:

Shiller P/E-Verhältnis für den S&P 500, 1871 bis Februar 2019. multpl. (Quelle: http://www.multpl.com/shiller-pe/)

Im langfristigen Zeitverlauf schwankt das CAPE um einen Durchschnittswert von ungefähr 16. Das heißt, bei einem CAPE von über 16 ist der Aktienmarkt eher hoch bewertet. Bei einem CAPE von weniger als 16 ist der Markt eher niedrig bewertet.

Historische Spitzenwerte erreichte das CAPE vor allem während der großen Spekulationsblasen. Dort wurden die Aktienpreise von Spekulanten in die Höhe getrieben und standen in keinem fairen Verhältnis mehr zu den erwirtschafteten Unternehmensgewinnen. Den Rekordwert von fast 45 knackte das amerikanische CAPE auf dem Höhepunkt der Dotcom-Blase im Jahr 2000.

Auch heute befindet sich der US-Aktienmarkt in einer Phase relativ hoher Bewertungen, bei einem CAPE von etwa 25 bis 30 (abhängig vom betrachteten Index).

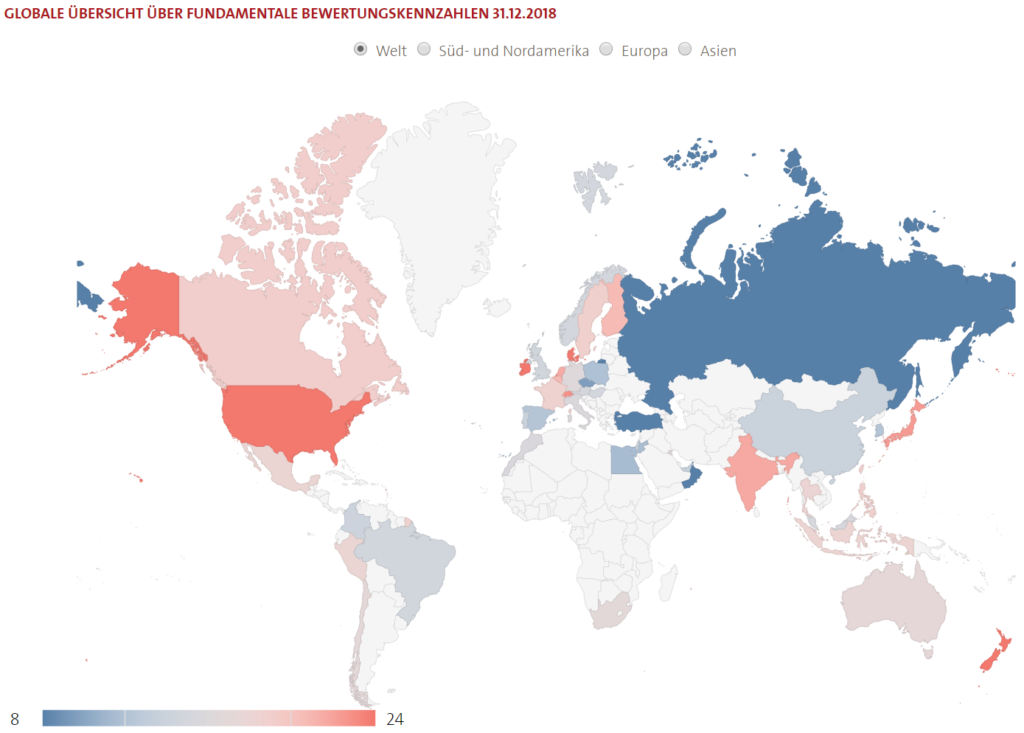

Allerdings unterscheiden sich die Bewertungen der Aktienmärkte einzelner Länder teilweise deutlich voneinander. Eine sehr gute Übersicht über die CAPEs einzelner Länder und Märkte bietet die Website der deutschen Firma StarCapital:

CAPE, weltweite Übersicht. StarCapital. (Quelle: https://www.starcapital.de/de/kapitalmarktforschung/aktienmarktbewertungen/)

Am unteren Ende der Skala rangieren zurzeit Russland und die Türkei mit niedrigen CAPEs von 6,4 und 7,8.

Am oberen Ende befinden sich die USA mit 26,8 und die Spitzenreiter Dänemark (30,0) und Irland (42,4). Deutschland liegt mit einem CAPE von 16,4 im Mittelfeld.

Global beträgt das Durchschnitts-CAPE etwa 21,1. Dabei liegen die Industrieländer bei 22,2 und die Schwellenländer bei 14,5. Europas CAPE beträgt im Augenblick rund 16,4.

Warum ist das CAPE für uns so interessant?

Wir können nun also einschätzen, ob Aktien eher hoch oder eher niedrig bewertet sind. Was aber nützt uns das Ganze?

Langfristig entwickeln sich Aktienkurse immer parallel zu den Unternehmensgewinnen. Das ist auch ganz logisch, denn die Beteiligung an den Gewinnen des Unternehmens ist ja genau das, was ein Investor als Gegenwert beim Kauf einer Aktie erhält.

Allerdings können die Kurse dabei stark schwanken und sich auch mal eine Zeit lang vom Unternehmensgewinn abkoppeln. Langfristig kehren sie aber immer wieder zu ihrer Basislinie (den Unternehmensgewinnen) zurück. In der Fachsprache nennt sich das Mean Reversion, die Rückkehr zum Durchschnitt.

Das CAPE ist ein Indikator dafür, wie weit sich die Kurse gerade nach oben oder unten von den Unternehmensgewinnen entfernt haben. Daher besitzt das CAPE – wie Robert Shiller auch nachweisen konnte – eine gewisse Vorhersagekraft für den Aktienmarkt. Zumindest war das in den letzten 150 Jahren bisher der Fall.

Mit dem CAPE kann man Aussagen über Wahrscheinlichkeiten treffen, wie etwa diese hier:

Liegt das aktuelle CAPE über seinem langfristigen Durchschnitt, liegt die Rendite in den kommenden 10 Jahren mit höherer Wahrscheinlichkeit unter ihrem langfristigen Durchschnitt.

Umgekehrt gilt: Ist das aktuelle CAPE eher niedrig, liegen die Renditen der nächsten 10 Jahre tendenziell über ihrem historischen Schnitt.

Die Betonung liegt dabei auf höhere Wahrscheinlichkeit und tendenziell. Ein CAPE von 35 bedeutet nicht, dass morgen der Crash kommt – oder dass es überhaupt einen geben wird. Glaskugeln gibt es nach wie vor keine und niemand kann die Börsenkurse der Zukunft sicher vorhersagen.

Aber bei einem CAPE von 25 sollten wir damit rechnen, dass der MSCI World in den nächsten zehn Jahren im Schnitt nur 3 % jährliche Rendite liefert, auch wenn der historische Schnitt bei über 6 % liegt. Bei hohem CAPE sind niedrigere Renditen eben wahrscheinlicher.

Die perfekte Kennzahl für eine Entnahmeregel

Erinnert ihr euch noch an den Beitrag über das Sequence-of-Returns-Risiko? Dort haben wir festgestellt: Das Überleben eines Portfolios hängt vor allem davon ab, wie die Renditen in den ersten 10 Jahren der Entnahmephase ausfallen.

Läuft es in dieser Zeit gut, endet man in vielen Fällen mit einem größeren Vermögen als zu Anfang. Geht die Börse in diesem Zeitraum jedoch baden, kann das Portfolio schnell innerhalb von wenigen Jahren verbraucht werden.

Moment mal, wie war das…? Renditen in den ersten 10 Jahren der Entnahmephase?

Mit Hilfe des CAPE können wir doch für genau diesen Zeitraum die Wahrscheinlichkeit für gute oder schlechte Renditen abschätzen. Wäre das nicht das perfekte Werkzeug, um dem Sequence-of-Returns-Risiko entgegenzutreten?

Zum Beispiel könnten wir die folgende simple Entnahmeregel stricken.

Wir beginnen mit einer ganz normalen konstante Entnahme, bei einer initialen Entnahmerate von 4 %.

Zusätzlich koppeln wir die Entnahmerate aber an das aktuelle CAPE. Ist das CAPE zu Beginn der Entnahmephase hoch, steigt auch die Wahrscheinlichkeit niedriger Renditen in den folgenden 10 Jahren und damit das Bankrottrisiko. Um dem entgegen zu wirken, reduzieren wir die initiale Entnahmerate auf 3,5 %. Ist das CAPE jedoch niedrig, setzen wir eine höhere initiale Entnahmerate von 4,5 % an.

Die 4 %-Regel ist nur die halbe Wahrheit

Führen wir diesen Gedanken weiter, kommen wir zu einer überraschenden Erkenntnis.

Der „optimale“ Zeitpunkt, um mit einem Aktienportfolio in Rente gehen zu können, hängt nicht alleine von der Höhe des angesparten Vermögens ab. Auch die aktuelle Bewertung des Aktienmarktes spielt dabei eine Rolle.

Unsere grobe Faustformel, um den Kapitalbedarf für die finanzielle Unabhängigkeit abzuschätzen, ist die 4 %-Regel.

Die Regel besagt, dass ich ungefähr das 25-fache meiner jährlichen Ausgaben an investiertem Kapital benötige, um bis zu meinem Lebensende von meinem Vermögen leben zu können. Gebe ich zum Beispiel 20.000 € im Jahr aus, muss ich rund 500.000 € ansparen und investieren, um in Rente gehen zu können.

Nun wissen wir allerdings: Mit einem Kapital von 500.000 € in Rente zu gehen ist deutlich risikoreicher, wenn das CAPE des Aktienmarktes gerade bei 35 liegt, als bei einem CAPE von 8.

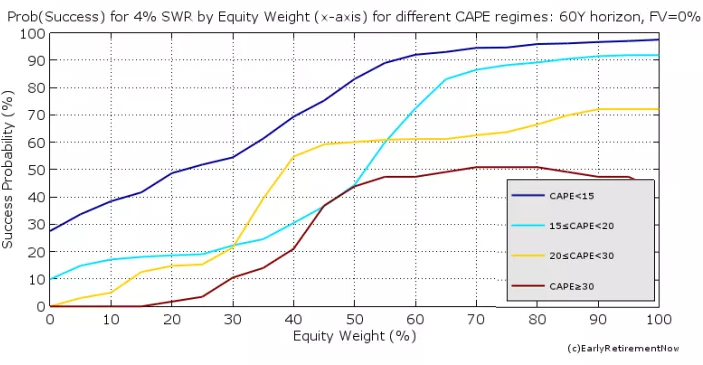

Wie viel risikoreicher, das zeigt die folgende Grafik von Karsten vom amerikanischen FIRE-Blog EarlyRetirementNow.

Die Linien zeigen die Überlebenswahrscheinlichkeit eines Portfolios über einen Zeitraum von 60 Jahren und einer konstanten 4 %-Entnahme, bei jeweils unterschiedlichen CAPE-Werten zu Beginn der Entnahme. Die vertikale Achse gibt die Überlebenswahrscheinlichkeit an. Auf der horizontalen Achse sind verschiedene Aktienanteile des Portfolios (von 0 bis 100 %) aufgetragen.

Überlebenswahrscheinlichkeit bei 4 % sicherer Entnahmerate für verschiedene Aktienanteile (x-Achse) und unterschiedliche CAPE-Regime. 60 Jahre Zeithorizont, Restvermögen 0 %.

EarlyRetirementNow. (Quelle: https://earlyretirementnow.com/2016/12/21/the-ultimate-guide-to-safe-withdrawal-rates-part-3-equity-valuation/)

Lag das CAPE zu Beginn der Entnahme unter dem Durchschnitt von 15, betrug die Erfolgswahrscheinlichkeit für ein Portfolio mit 75 % Aktienanteil rund 95 % (dunkelblaue Linie).

Bei einem CAPE zwischen 20 und 30, wie wir es heute haben, betrug die Quote rund 64 % (gelbe Linie).

Lag das CAPE zu Beginn der Entnahme bei über 30, lag die Erfolgswahrscheinlichkeit nur noch bei 51 % (braune Linie).

Das zeigt uns, dass es Sinn macht, den FI-Zeitpunkt nicht nur an ein bestimmtes Zielvermögen zu knüpfen, sondern dabei auch die aktuelle Marktbewertung im Auge zu behalten.

Bei niedriger Bewertung kann man eventuell früher in Rente gehen, als es das aktuelle Vermögen suggeriert. Bei hohen Bewertungen sollte man sich jedoch nicht von einem hohen Vermögenswert blenden lassen und möglicherweise noch etwas weiter sparen.

Wie sieht eine konkrete CAPE-Entnahmeregel aus?

Kommen wir nun zum praktischen Teil. Wie kann man mit dem CAPE nun eine konkrete Entnahmeregel konstruieren?

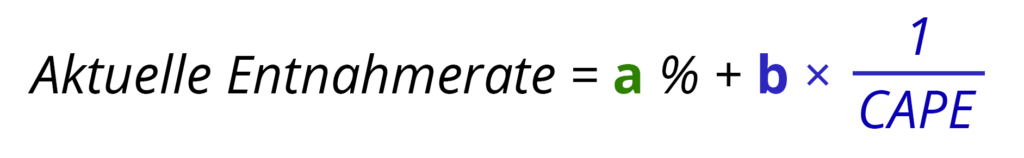

In Büchern und wissenschaftlichen Artikeln findet sich meistens folgende Formel, um die Entnahmerate in einem gegebenen Jahr zu berechnen:

Schauen wir uns die Formel einmal im Detail an.

Die Entnahmerate ist hier aus zwei Teilen (der a- und der b-Komponente) zusammengesetzt. Bei der a-Komponente handelt es sich um eine gewöhnliche prozentuale Entnahme, wie wir sie schon aus dem letzten Artikel kennen. Beispielsweise entnehmen wir 1 % oder 2 % des aktuellen Portfoliowertes.

Zu der a-Komponente wird nun noch die b-Komponente hinzu addiert. Diese besteht aus einem festen Multiplikator (meistens irgendwas zwischen 0,4 und 0,6), der mit dem Kehrwert des aktuellen CAPE multipliziert wird. Je höher also das CAPE ist, desto kleiner wird die b-Komponente.

Wie wirken diese beiden Komponenten zusammen?

Gibt es einen starken Aufwärtsmarkt (oder sogar eine Spekulationsblase), steigen die Aktienkurse und damit der Portfoliowert. Die a-Komponente, die ja einen prozentualen Anteil des Portfoliowerts entnimmt, führt so zu einer höheren Entnahme. Das kann jedoch gefährlich sein, wenn die Aktienkurse stärker steigen als die Unternehmensgewinne. Dann steigt auch das CAPE und das Bankrott-Risiko erhöht sich. In diesem Fall wird die b-Komponente durch das hohe CAPE jedoch kleiner und wirkt der a-Komponente entgegen.

Bei hohen Marktbewertungen holt die b-Komponente die a-Komponente quasi „auf den Boden der Tatsachen“ zurück.

In Zeiten niedriger Bewertungen ist es genau umgekehrt. Wenn etwa nach einem Aktiencrash der Portfoliowert stark geschrumpft ist, kann die a-Komponente sehr klein werden. Da sich nach einem Crash jedoch auch das CAPE verringert, gleicht die b-Komponente diesen Effekt wieder aus. Die CAPE-Komponente sagt dann gewissermaßen: Ja, dein Vermögen ist verhältnismäßig klein. Aber da die Bewertungen gerade niedrig sind und die nächsten 10 Jahre vermutlich gute Renditen liefern, kannst du trotzdem etwas mehr entnehmen.

Die Kombination aus prozentualer Entnahme und CAPE-Entnahme ist quasi das perfekte Dream-Team.

Mit der CAPE-Formel schwanken die Entnahmebeträge weniger als bei anderen dynamischen Entnahmeregeln und sacken – bei gleicher Erfolgswahrscheinlichkeit – weniger weit nach unten ab.

In seiner Artikelserie lässt Karsten die CAPE-Regel mit unterschiedlichen a- und b-Parametern gegen andere dynamische Entnahmeregeln antreten (hier und hier) und kommt zu einem ähnlichen Ergebnis.

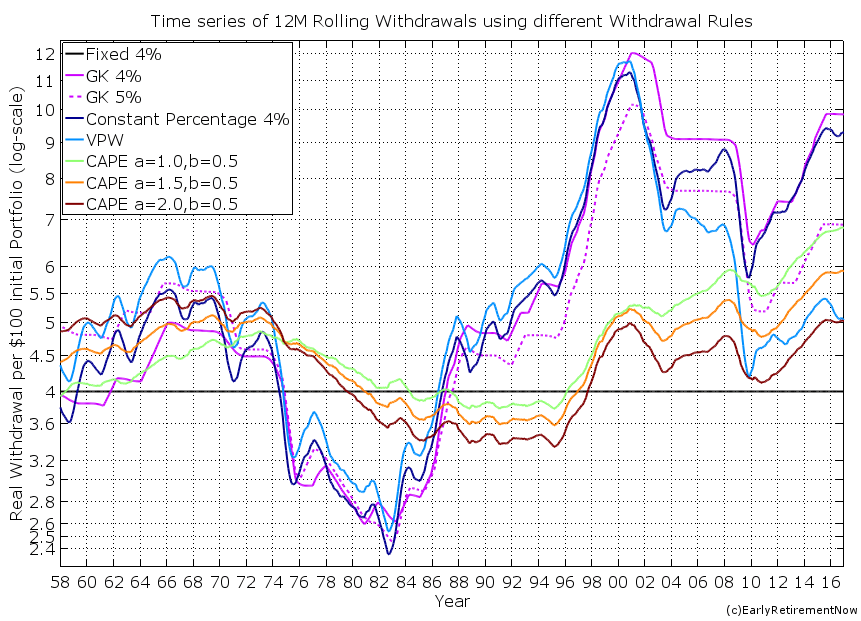

Die folgende Grafik aus einem seiner Beiträge zeigt beispielhaft den Verlauf der Entnahmebeträge einer Portfolio-Simulation mit verschiedenen dynamischen Entnahmeregeln (die Überlebenswahrscheinlichkeit bleibt hier unberücksichtigt).

Zeitverlauf der rollierenden 12-Monats-Entnahmebeträge bei unterschiedlichen Entnahmeregeln, 1957-2016.

EarlyRetirementNow. (Quelle: https://earlyretirementnow.com/2017/03/15/the-ultimate-guide-to-safe-withdrawal-rates-part-11-criteria/)

Schön erkennt man, dass die Entnahmebeträge bei den CAPE-Regeln deutlich weniger schwanken und keine so großen Sprünge machen wie etwa die prozentuale Entnahme oder die Guyton-Klinger- (GK) und VPW-Entnahmeregeln.

Natürlich erkauft man die geringeren Schwankungen immer mit einer etwas niedrigeren Entnahmerate. Beim aktuellen globalen CAPE von 22 und einer konservativen Parameter-Konfiguration (a = 1,0 und b = 0,5) läge die aktuelle Entnahmerate bei nur 3,27 %. Im amerikanischen Aktienmarkt (bei einem CAPE von 30) würde die aktuelle Entnahmerate sogar nur 2,67 % betragen.

Allerdings erfolgt die Reduktion der Entnahmebeträge eben nicht pauschal, sondern genau dann, wenn man sie auch tatsächlich braucht: Wenn Aktien gerade teuer, die zukünftig erwartete Rendite niedrig und das Bankrott-Risiko erhöht sind.

Die CAPE-Entnahme in cFIREsim

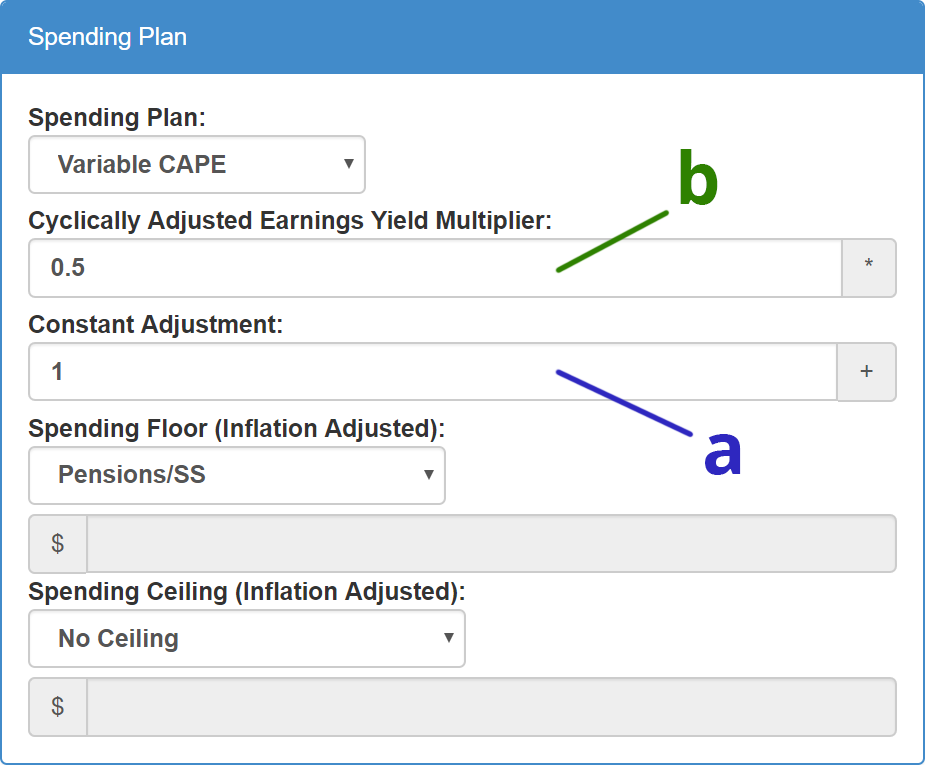

Auch cFIREsim unterstütz die Entnahme-Simulation mit der CAPE-Entnahmeregel. Dafür wählt man unter Spending Plan die letzte Option Variable CAPE aus.

Die Einstellmöglichkeiten entsprechen den beiden Parametern der CAPE-Entnahmeformel. Der erste Wert (Cyclically Adjusted Earnings Yield Multiplier) entspricht dem b-Parameter, der zweite (Constant Adjustment) dem a-Parameter.

Zusätzlich erlaubt cFIREsim noch, einen Sockel- und einen Deckelbetrag festzulegen, die den Entnahmebetrag nach oben und unten begrenzen. Das funktioniert genauso wie bei der Floor-Ceiling-Entnahmeregel, die wir im letzten Artikel kennen gelernt haben.

Leider funktioniert die Auswertung bei der CAPE-Entnahme mit cFIREsim nicht optimal. Auch wenn einige Simulationsdurchläufe klar mit einem Bankrott enden, zeigt der Rechner immer eine Erfolgswahrscheinlichkeit von 100 % an.

Darum finde ich die CAPE-Entnahme in cFIREsim nur begrenzt nützlich. Sie gibt einen ersten Eindruck und man kann ein wenig mit den Parametern experimentieren.

Ein wirklich gutes und leicht zu bedienendes Tool, mit dem man aussagekräftige CAPE-Entnahmen simulieren kann, muss aber wohl erst noch entwickelt werden.

Fazit

Wer ein Aktienportfolio entspart, sollte (neben anderen Faktoren) immer auch die aktuelle Marktbewertung in seinem Entnahmeplan berücksichtigen. So läuft man weniger Gefahr, sich von einem hohen Vermögenswert blenden zu lassen und unbewusst ein höheres Bankrottrisiko einzugehen. Umgekehrt kann man bei niedrigen Bewertungen mehr Geld entnehmen und auf diese Weise vielleicht früher in Rente gehen, als es der aktuelle Vermögenswert suggeriert.

Auch die Frage, ob die berühmte 4 %-Regel zu optimistisch oder zu pessimistisch ist, hängt vor allem von der gegenwärtigen Bewertung des Aktienmarktes ab.

Um die aktuelle Marktbewertung beziffern zu können, ist das CAPE das Mittel der Wahl. Entnahmeregeln, die das CAPE in die Berechnung des Entnahmebetrags einfließen lassen, sind robuster und führen zu weniger schwankenden Entnahmen.

Zusätzlich hilft das CAPE auch noch, besser mit Schwankungen an der Börse besser umgehen zu können. Wenn nach einem Börsencrash die Kurse in den Keller rauschen, sinkt damit im Regelfall auch das CAPE. Das setzt den roten Zahlen im Depot etwas Positives entgegen. Ich weiß: Ich habe zwar Verluste gemacht, aber dafür sind jetzt auch die Bewertungen niedriger und die Renditeaussichten in den nächsten Jahren besser.

Das Warten hat sich gelohnt! Verständlich geschrieben & großer Mehrwert. Dank dir, Oliver!

Friedrich

PS: Kannst du uns schon teasern, welche Themen in deinen nächsten Artikeln behandelt werden? 😉

Hallo Friedrich,

vielen Dank, das freut mich!

Worum es in den nächsten Artikeln gehen wird, bleibt eine Überraschung. Manchmal weiß ich es selbst noch nicht genau. 😉

Hallo Oliver,

obwohl ich noch ganz weit weg von möglichen Entnahmen stecke, hab ich trotzdem Spaß daran, mich damit mal zu beschäftigen. Der ganzen Serie gelingt dabei für mich bislang die perfekte Mischung aus Detailgrad, Verständlichkeit und „für weitere Informationen bitte hier weiterlesen“. Dieser Artikel ist keine Ausnahme – insofern vielen Dank dafür!

Was mir hier jetzt nicht ganz klar geworden ist: Wie berechne ich (bzw. lasse berechnen) denn konkret das aktuelle CAPE, beispielsweise für einen MSCI World, einen MSCI EM o.Ä.? Oder muss ich mir die aktuellen Werte jedes Landes raussuchen und die dann mit dem Anteil in einem Index multiplizieren und aufsummieren? 😉

Hast du dafür noch Ressourcen an der Hand?

Super Artikel. Die Frage nach dem CAPE für MSCI World habe ich mir aber auch gerade gestellt.

Hallo esureL,

vielen Dank! 🙂

Genau dafür ist die Seite von StarCapital super, die ich im Artikel erwähnt und verlinkt habe (https://www.starcapital.de/de/kapitalmarktforschung/aktienmarktbewertungen/).

Der MSCI World bildet die Aktien der größten Unternehmen aus den Industrieländern (nach Marktkapitalisierung gewichtet) ab. Das entspricht somit ungefähr dem Eintrag „Entwickelte Märkte“ in der StarCapital-Übersicht.

StarCapital berechnet und gewichtet die Daten zwar etwas anders als MSCI die Index-Unternehmen, die Abweichungen dürften aber relativ klein sein.

Sehr schöner Beitrag und ein würdiger Abschluss der Serie. 🙂

Vielen Dank! Wo steht denn, dass das der Abschluss der Serie war? 😉

Hallo Oliver,

ich hätte gerne Deine Einschätzung zu den Entnahmeregeln und Berechnungen die Stiftung Warentest für ihre Pantoffel-Portfolios anbietet.

https://www.test.de/ETF-Einmalanlage-Sparplan-und-Auszahlplan-mit-Pantoffel-Portfolio-5179990-5505798/

Ist dies eine gute Alternative oder wie ist Deine Meinung?

Der Entnahmeplan von Finanztest ist in seiner einfachsten Form wirklich einfach zu verstehen. Man kann die jährliche Entnahme mit Hilfe eines Kontoauszugs und eines Taschenrechners ohne zusätzliche Daten selbst errechnen. Das hilft, wenn man mit zunehmendem Alter geistig weniger fit ist. Das kann man auch leicht seinen Kindern erklären, auch wenn die nicht Mathe studiert haben.

Er erfüllt aber bestimmte Kriterien nicht, die in diesem Blog gefordert sind. Er hat kein ausgleichendes Element gegen große Kursschwankungen. D.h., es kann Jahre geben, in denen ich weniger entnehmen kann, als ich zum Lebensunterhalt brauche. Und er setzt voraus, dass ich am Anfang der Entsparphase festlege, wie lange mein Erspartes halten soll. Danach ist mein Vermögen verbraucht.

Wenn man, wie das Finanztest vorschlägt, einen Teil seines Vermögens in Tagesgeld anlegt oder, z.B. über eine Rente, der Lebensunterhalt abgesichert ist, ist dieser Entnahmeplan wegen seiner Einfachheit charmant. Wer solche Netze nicht hat oder will, braucht ausgefuchstere Lösungen.

Guter Artikel, Danke!

Übrigens klappt das mit Einzelaktien genauso, denn wenn der Gesamtmarkt teuer ist heisst das nicht das alle Aktien darin auch teuer sind und umgedreht. Man kann die Rendite für einzelne Aktien berechnen in dem man das langfristig zu erwartende Gewinnwachstum, die Dividendenrendite und die Rückkehr zur „normalen“ Bewertung zusammenrechnet. Klappt natürlich nicht für jeden einzelnen Wert aber bei einem Portfolio von 30-40 Werten wird man damit rein statistisch schon richtig damit liegen, vorrausgesetzt die Zahlen sind halbwegs fundiert.

Bei einer dynamischen Entnahme ist man damit sogar noch flexibler, da man statt nur einem ETF viele Aktien zur Auswahl hat und damit einfach die teuersten Aktien zuerst entsparen kann.

Macht aber natürlich deutlich mehr Arbeit und lohnt sich erst bei hohen Anlagebeträgen.

Ich habe eine viel simplere idee:

Kaufe nur dividendenaktien, entnehme die dividende für den konsum (das werden etwa 2 -3 % des depotwertes sein) und das depot wird niemals bezogen auf die anzahl der aktien schrumpfen.

So hast du eine ewige rente, vorausgesetzt, die firma geht nicht bankrott und sie zahlt regelmässig.

Zusätzlich kannst du – falls die dividende nicht ausreicht – einzelne aktien

Die im plus sind verkaufen, den gewinn konsumieren und das eingesetzte kapital aus den verkauften aktien in andere dividendenaktien reinvestieren,

Nämlich in solche, die gerade tiefer stehen.

So hältst du den dividendenfluss numerisch konstant und hast ein zubrot durch gewinn aus aktienverkauf.

Toole Idee. Funktioniert aber leider nicht. Siehe hier:

https://earlyretirementnow.com/2019/02/13/yield-illusion-swr-series-part-29/

Wieso nicht? Die Dividenden eines ETF wird wohl kaum den ETF zum grounden bringe.

…ok ich nehme an der Artikel geht davon aus das das Portfolio durch die ständigen DIvidenden so klein wird das es irgendwann nicht mehr aussreicht.

@Jaeger

Karsten hat in drei Beitraegen, (hier der Link zum aktuellen) herausdestilliert, dass eine Strategie auf hohe Ausschuettungen („Leben von den Dividenden“) nicht sicherer ist als eine Gesamtmarktstrategie („Entnahme durch Anteilsverkaeufe“).

https://earlyretirementnow.com/2019/03/04/the-yield-illusion-follow-up-swr-series-part-30/

Die Gruende (sortiert nach Relevanz) liegen in:

– Brutto-Illusion: Es wird nicht auf die Realwertentwicklung (Inflation beruecksichtigt) des Depots geschaut sondern auf die nominale Entwicklung/nominales Ausschuettungswachstum fokussiert

– die besondere Anfaelligkeit von Hoch-Ausschuettern fuer bestimmte wirtschaftliche Konstellationen (Deflation-, Zins-Schocks, Rezessionen, auf REITs, high Yield Papiere/Aktien) fuehrt ebenfalls zu Sequence-of-Returns-Risk (SoRR)

– die bewusste Konzentration/mangelnde Diversifikation in bestimmte Werte kann mal helfen (punktuell/weniger oft), meist aber eher schaden (asymptotisch oefters) und zu einer verschenkten Realwertentwicklung (Depots entwickeln sich langfristig schlechter)

– gilt zumindest in D: die hoeheren Steuern bei jeder Ausschuettung mindern stets sofort die Real-Rendite des Depots

Veranschaulichung/Bsp hier: https://frugalisten.de/die-dividenden-strategie-der-grosse-selbstbetrug/#comment-77234

– SoRR: dadurch wird mit Ausschuettungsfokus in Baissen real „mehr aus dem Depot entnommen“ als bei alternativer Anteilsverkaufsentnahme (nur ein kleiner Teil waeren steuerpfl. Kursgewinne)

Natuerlich ist das alles kein Problem, wenn das ausschuettungsfokussierte Depot gross genug ist (spart man halt 2-4 Jahre laenger – „Maenner mit Scheinen“).

Schade nur fuer viele Kleinsparer, die eigentlich das Maximum an Realrendite fuer die Altersvorsorge braeuchten?

Weiterfuehrend/Wiederholt hier:

https://www.finanzwesir.com/blog/thesaurierend-detail#1557314591

https://der-privatier.com/top-oder-flop-folge-38-dividenden-teil-2/#comment-21584

https://nurbaresistwahres.de/11-finanztalk-mythos-passives-einkommen/#comment-995

LG Joerg

Dazu kommt ja noch, dass der Unternehmenswert (und in Folge auch der Aktienkurs) nach Ausschüttung einer Dividende sinkt!

(Vllt. wurde das anderswo schon beschrieben – ich habe mir nicht alle der Links angesehen.)

Ich verstehe den Artikel ehrlich gesagt nicht ganz. Jedoch denke ich nicht das durch drei stinknormalen ausschüttenden ETFs(keine Aristokraten) das Gesammtvermögen sinken wird. Aber vielleicht kann mich da ja jemand noch eines besseren belehren. Den Link zu dem englischsprachigen Artikel ist mir jedenfalls definitiv zu kompliziert.

@Hans, Genieße dein Wissen um die Stärke der Dividende.

Danke für den letzten Teil.

Wobei der Cape die Sache in der Praxis nicht einfacher macht. Für den MSCI Word habe ich im Netz auf die schnelle keinen Cape gefunden. Für den msci europe und den S+P schon. Und die liegen Meilen auseinander.

Am Ende gibt auch die in die Zukunft prognostizierte Cape Variante auch nur eine Richtschnur, dass ob man wohl über die Runden kommen könnte mit seinem Ersparten.

In der Realität spielt dann sicher ein anderer Aspekt eine nicht so ganz unwichtige Rolle:

Auch wer mit im Alter von rund 60 Jahren nach gut gelaufener Ansparphase in den Ruhestand geht, wird vielleicht schon nur 10 oder 15 Jahre später nicht mehr ganz so geistig fit sein und seine Finanzen noch selbst zu durchblicken. Mit 80 wohl noch weniger.

Da wird man nicht mehr mit aktuellen Shiller PEs hantieren und den jährliche Entnahme ausrechnen, wie ein 40jähriger machen würde. Da ist man vielleicht froh, wenn man seinen Kontoauszug noch versteht.

Da wäre es dann toll, wenn man seinen Kindern vertrauen kann und man denen vorher alles über langfristiges Investieren und Entnehmen erklärt hat.

Schoener Beitrag, Oliver!

Kannst du erklaeren, wo die Konstanten a und b herkommen ? Irgendwelche Beziehung zu der geschaetzten jaehrlichen Ausgaben ? Vielleicht mal ein Beispiel waere hilfreich.

Mach es weiter !

Hallo SlackerMan,

die Konstanten a und b kannst du frei wählen – je nachdem, welche Entnahmehöhe und welche Sensititivät der Entnahme gegenüber dem CAPE du anstrebst. Sie haben nichts mit irgendwelchen externen Faktoren (persönlichen Augaben o.ä.) zu tun.

Die Belegung a = 1,0 und b = 0,5 hat in der Vergangenheit für eine ordentlich geglättete Entnahme bei akzeptabler Entnahmehöhe gesorgt und ist vermutlich ein guter Ausgangspunkt für eigene Modifikationen der Formel.

Hallo Oliver,

vielen Dank für die Darstellung, für mich als jemand er seit 20 Jahren ausschließlich in Aktien „macht“, cape, ein völlig unbekannter Begriff. Danke dafür, dass dieses neue Stichwort inkl. Erläuterung in meinem Gedankengebäude nun vorkommt.

Nach einem Tag darüber nachdenken ist mein (vorläufiges) Einschätzung zwiegespalten. Ein Cape-Langfrist-KGV für die Asset-Klasse Aktie scheint eine wertvolle Zusatzinformation zu sein.

Die Frage jedoch für was genau in der Aktienwelt: Hier im Artikel bezieht sich das cape auf Aktienmärkte bzw. deren Indizes, und einer Bewertung/Erhöhung von Wahrscheinlichkeiten was die Zukunft wohl bringen wird.

Seit vielen Jahren bin ich ausschließlich in Einzeltiteln investiert. Ich habe keinerlei ETFs oder Fondssparpläne…,whatever. So kann ich aber eindeutig festhalten, ohne es im Detail (statistisch) begründen zu können, dass die wertbezogene Entwicklung von Märkte oder deren INdizes immer eine Dämfung von Einzelentwicklungen sind . Einzelentwicklungen von Aktien aber auch von Sektoren innerhalb eier Gesamtwirtschaft/Aktienmarkt werden nicht einzeln dargestellt.

Das scheint mir aber wichtig, denn ein Index mittelt gute und schlechte Entwicklungen innerhalb eines Marktes.

Ich kann mich noch gut an den Börsencrash um die Jahrtausendewende erinnern. Gesamtdepot irgendwie minus 50 %. Einige Aktien waren bei minus 80 (Tech), andere fast konstant (Konsum/Pharma).

Es lohnt daher ein näherer Blick auf die Aktien/Branchen die im crash oder auch besten Börsenzeiten wie hoch oder niedrig performen.

Das lehrt mir zwei Dinge:

1.) ETFs auf breit gefasste Indizes mitteln die Gesamtperformance aller im Index vertretener Aktien. Hier eine Entnahmestrategie zu entwickeln schränkt daher ein, wie der Text von Ihnen zeigt. Ich muss meine Entnahmerate zwangsläufig anpassen, gleichwohl auch nur minimal wie Sie schreiben.

2.) Es scheint daher sinnvoll:

a.) nur einen Teil in ETFs zu stecken um auf der anderen Seite ggf. überdurchschnttlich gute Einzelaktien oder Sektoren im Index gezielter zu enstparen.

b.) Die Cape – Thematik auch parallel für einzelne Sektoren und ggf. Einzelaktien anzuschauen, wo gerade welche Entnahme sinnvoll scheint; folglich das Spektrum von Entnahmemöglichkeiten verbreitern.

Als Aufgabe steht jetzt also, wenn ich mal so frei sein darf:

Wie entwickeln sich einzelne cape’s von Gesamtmärkten im Vergleich zu einzelnen Sektoren oder Einzelaktien. Sind hier zeitlich versetzte Entwicklungen oder Muster zu beobachten und kann man sich die Ergebnisse, wenn es sie denn gibt, bei einer Entnahmestrategie zu Nutze machen.

Gruß und in 2020 dann Absprung.

Hey Oliver,

wirklich ein schöner Artikel.

In meinem Job versuche ich auch oft aus der Vergangenheit auf die Zukunft zu schließen. Es hat sich gezeigt, dass grundsätzlich das hier gezeigte Verfahren sehr sinnvoll ist, nämlich „Nicht nur auf die jüngste Vergangenheit (KGV) schauen, sondern auch noch weiter zurückschauen (CAPE)“. So wird das Ergebnis stabiler.

Anhand der Erfahrung aus meinem Job weiß ich, dass man die Werte der jüngsten Vergangenheit oft etwas höher gewichten sollte, als die Werte aus der alten Vergangenheit. In Trainingsmodellen bedeutet das also, dass zwar die Werte der letzten 10 Jahre eingehen, aber nicht jedes Jahr mit 1/10 Gewicht gleichgewichtet. Stattdessen kann man beispielsweise das aktuellste Jahr vielleicht mit 25/100 gewichten, das zweit-aktuellste Jahr mit 15/100 […] und das älteste Jahr nur mit 5/100 und alles dazwischen irgendwie angemessen auffüllen.

So spielen die aktuellen Daten eine größere Rolle, da sie eben näher am „jetzt“ liegen, durch Hinzuziehen der älteren Daten vermindert man aber dennoch, sich von kurzfristigen Schwankungen blenden zu lassen.

Denkst du, so ein Ansatz könnte auch das CAPE-Verfahren aufpeppen?

Hallo Oliver,

ja, das könnte ich mir vorstellen, müsste man nachprüfen.

Es wäre also zu zeigen, ob so ein „gewichtetes CAPE“ eine höhere Vorhersagekraft für die zukünftige Rendite besitzt als das „normale“ CAPE, d.h. ob eine lineare Regression zwischen historischen Renditen und dem gewichteten CAPE eine signifikant stärkere Korellation liefert als eine Regression zwischen historischen Renditen und normalem CAPE (und das am besten über verschiedene Indizes und Zeiträume).

Hallo Oliver,

auch von meiner Seite vielen Dank für die wahnsinnige Recherche-Arbeit, die einer Vielzahl Interessierter extrem viel Arbeit erspart hat, dickes Lob!!!

Du hast die Serie bis zu Teil 6 ja dramaturgisch aufgebaut, beginnend mit simplen konstanten Entnahmen bis hin zur (vermeintlichen) Königsdisziplin der CAPE-Strategie. Hier setzt aber meine Kritik ein: Du hast ja in einer Grafik schön den CAPE des S&P500 über die vergangenen 140 Jahre dargestellt. Durchschnitt 16. Wenn ich mir aber die letzten 25 Jahre anschaue, lag das CAPE mit Ausnahme eines Wimpernschlages in der Finanzkrise konstant (weit) über 16. M.E. gibt es keine 25-jährige Spekulationsblase! Es haben sich inzwischen fundamentale Konstellationen geändert. Sollte es nicht zu sehr tiefgreifenden weltpolitischen Veränderungen (z.B. 3. Weltkrieg) kommen, so kann ich mir kaum vorstellen, dass das Leitzinsniveau in den nächsten 100 Jahren auch nur annähernd bei 5% liegen wird. Dazu sind alle bedeutenden Volkswirtschaften inzwischen zu sehr auf „Pump“ getrimmt, eine solche Erhöhung auch über längere Zeiträume würde m.E. zwangsläufig zu massenhaften Staatsbankrotten führen. Geringer Zins heißt höhere Attraktivität für Aktien, daher ist es unwahrscheinlich, dass Aktienmärkte dauerhaft so tiefe CAPEs erreichen, die in den 70er oder 80er Jahren normal waren. Daher blase ich ins selbe Horn wie Oliver (also der Oliver mit seinem Beitrag vom 19.02.2019): um die geopolitischen Realitäten abbilden zu können sollte man die CAPEs der letzten Jahre höher gewichten als jene des 19. Jahrhunderts. Auch dafür gibt es sicher Algorithmen, die sowas abbilden können (das wäre für mich die Königsklasse der Anlageform), ich bin aber leider nicht intellent genug, diese selbst zu entwickeln.

Was meinst du, Oliver?

Viele Grüße, Gänse

Hallo Gänse 🙂

Schön zu sehen, dass eigene Prognosen auch schnell schiefgehen können. Leitzins der Fed 5,25 bis 5,5 % dieses Jahr. Hat also gerade einmal 3 Jahre gedauert und keinen 3. Weltkrieg benötigt.

Sollte man sich immer mal wieder vor Augen führen und nicht davon ausgehen, dass diesmal alles anders ist als in der Vergangenheit.

Mittlerweile würde auch niemand mehr ausschließen, dass man einen 3. Weltkrieg erleben kann, möglicherweise sogar hauptsächlich auf europäischem Boden. Die Realitäten können sich so unfassbar schnell ändern.

Hallo Oliver, ich freue mich auf jeden neuen Beitrag hier, besonders wenn er so viel Mehrwert bietet wie dieser hier.

Im aktuellen Beitrag geht es zwar um ENTNAHMEstrategien, aber spielt das CAPE nicht auch für den Vermögensaufbau eine Rolle? Sprich, ist es bei einem aktuellen CAPE von fast 24 überhaupt gut, einen großen Teil seines Geldes in den MSCI World zu investieren? Klar, über einen Crash sagt es wenig aus, aber wenn die Rendite die nächsten 10 Jahren nur bei 3 % liegt, wirft das die frugalistische Lebensplanung auch schon durcheinander.

Die Entwicklungsmärkte stehen mit 15.5 deutlich besser da. Man könnte dazu tendieren, diesen ETF-Anteil zu erhöhen.

Die Frage ist allerdings, ob das im Artikel erwähnte durchschnittliche CAPE von 16 für alle Märkte gilt oder nur für die USA? Gibt es dazu Daten?

Hallo Mitleser,

tatsächlich gibt es eine Handvoll Strategien, die die Asset-Allokation nach dem CAPE vornehmen.

Dabei gibt es zwei Varianten. Zum einen die CAPE-Gewichtung der unterschiedlichen Regionen innerhalb des Aktienportfolios (also beispielsweise die Übergewichtung des USA-Anteils gegenüber Europa oder EM).

Hier auch ein paar interessante Diskussionen dazu:

https://www.wertpapier-forum.de/topic/54393-etf-gewichtung-unter-ber%C3%BCcksichtigung-von-cape/

https://www.wertpapier-forum.de/topic/50461-ber%C3%BCcksichtigung-des-shiller-kgvs-bei-etf-gewichtung/

Zum anderen kann auch die RK1-RK2-Aufteilung (risikoarmer vs. risikoreicher Portfolioanteil, bzw. Tagesgeld vs. Aktien) nach dem CAPE erfolgen. Hierzu hat sogar Wade Pfau mal etwas geschrieben:

https://www.forbes.com/sites/wadepfau/2015/07/09/is-a-high-cape-cause-for-alarm-part-2-valuation-based-asset-allocation/#600df8964eda

Das im Artikel erwähnte Durchschnitts-CAPE gilt nur für die USA. Andere Märkte haben etwas andere Durchschnitts-CAPEs – je kleiner die betrachteten Märkte, desto größer die Unterscheide (und auch der Durchschnitt eines einzelnen Marktes kann sich im Zeitverlauf ändern).

Leider sind Daten für langfristige Durchschnitts-CAPEs für Länder und Regionen außerhalb der USA nicht so leicht zu finden.

In diesem (auch sonst sehr leesenswerten!) Paper von Star Capital (auf Seite 3) werden die Durchschnitts-CAPEs einiger Länder aufgeführt (basierend auf Daten ab 1979). Die meisten liegen irgendwo zwischen 12 und 20:

https://www.starcapital.de/fileadmin/user_upload/files/publikationen/2014_02_CAPE_Predicting_Stock_Market_Returns.pdf

Ähnliche Daten finden sich auch hier:

https://www.bogleheads.org/forum/viewtopic.php?p=1638868#p1638868

Auch interessant ist dieser Artikel hier, insbesondere der Chart, der die Entwicklung verschiedener Regionen-CAPEs im Vergleich zeigt:

https://www.topdowncharts.com/single-post/2017/08/22/ChartBrief-135—The-top-10-PE10

Oliver, ich sehe noch nicht ganz, wie sich das ganze in der Praxis umsetzen läßt. Ich mache mal einen Versuch:

Das Portfolio besteht ja in der Entsparphase opimal aus so ca 25 -30% risikoarmen Anteil.

Der Rest setzt sich dann zu in unterschiedlicher Gewichtung aus ETF zusammen. Vereinfacht mal angenommen msci acwi (70%) und msci em (30%). Jetzt brauche ich aber für die Entnahmen ein Cape und nicht zwei. Ich könnte also (0,3 x 15,5 und 0,7 x 22,7 ) / 2 meinen Durchschnittscape ermitteln. Diesen Cape setze ich dann in die Entnahmeformel ein und bekomme den Entnahmevorschlag für das Jahr. Jetzt muß ich „nur“ noch Entscheiden, aus welchen der Vermögensbestandteilen ich wieviel entnehme. Wesentlich dafür ist dann, dass ich mit der Entnahmen das Rebalancing steuere.

Der „gewichtete“ Cape Durchschnitt macht doch aber die Umsetzung der Cape Idee wieder etwas kaputt?

Hallo Karl,

genau so wie du es beschreibst würde man es nach „Lehrbuch“ machen. Die Entnahmeregel (im Beispiel die CAPE-Formel) sagt dir nur, wie viel Geld du insgesamt aus deinem Portfolio entnehmen kannst, ohne etwas über die Asset-Allokation des Portfolios auszusagen.

Die genaue Entnahme führst du dann in Form eines Rebalancing durchs, du entnimmst also so aus den einzelnen Positionen, dass du möglichst deine ursprüngliche Allokation wiederherstellst.

Wo genau siehst du da jetzt einen Widerspruch?

Hi Oliver,

wow Respekt für die ganze Arbeit, die du da reingesteckt hast, ich bin mir sicher, dass ein schlauer Depotbetreiber das irgendwann automatisiert hinbekommt.

Bis dahin muss ich mir überlegen was man da machen kann.

Gibt es irgendwelches Faustregeln, die man vom Cape Ansatz anwenden kann? Vielleicht auch ein Sicherheitszuschlag in Höhe der durchschnittlichen Schwankungsbreite? Angenommen ich brauche grob 450k Kapital für eine Entnahme von knapp 1.500€ monatlich (nach Trinity Studie). Dynamisch steigert sich die Entnahme um 2% jährlich. Angenommen der MSCI World hat gerade einen KGV von 35, dann sollte man z.B. das Vermögen ein paar Jahre ruhen lassen (z.B. man startet in Teilzeit und bespart das Depot nicht weiter) oder man bespart noch ein paar Jahre weiter als Sicherheitszuschlag. Der Zinseszins dürfte das ja relativ einfach und schnell erledigen ;-).

Danke, Oliver, ist wieder ein super Artikel geworden! Danke auch, dass du auf https://earlyretirementnow.com verwiesen hast. Ebenfalls hoch interessant, was dort geschrieben wird. Ist zwar alles auf Englisch, aber man gewöhnt sich daran 🙂

Danke, super Artikel. Dennoch verstehe ich nicht die konkrete Formel zur Berechnung der Entnahmerate. Also: hab 100.000 EUR angelegt. 3% konstante Entnahmerate sind dann ja 250 EUR/Monat.

Wenn man es nun nach CAPE berechnet, sagst Du: Entnahmerate=(a+b*CAPEinv)*P — also Entnahmerate=(1,5%+0,5%*1/30)*100000)/12 – sind dann 127 EUR derzeit. Selbst bei einem viel geringeren CAPE ändert sich da nicht viel. Da stimmt doch bei mir etwas nicht?

Hallo Sven,

dein Verständnis und deine Formel sind vollkommen korrekt.

Nur hast du es wohl falsch in den Taschenrechner eingegeben.

(1,5%+0,5%*1/30)*100000)/12 ergibt 264 €.

Bei einem CAPE von 15:

(1,5%+0,5%*1/15)*100000)/12 = 403 €.

Ich mache den gleichen Rechenfehler. Setzte ich 50% statt 0,5% kommt aber 263,88 raus.

Ja, für den Parameter b muss man einen Prozentwert (z.B. 50%) einsetzen und keinen Faktor (z.B. 0.5), dann kommt das korrekte Ergebnis heraus.

Hoppla, ihr habt vollkommen Recht! 🙂

Ich habe die Formel im Artikel falsch dargestellt. Der b-Faktor ist kein Prozentwert, sondern nur der a-Faktor. Wird gleich korrigiert. 🙂

Richtig ist also:

(1,5%+0,5*1/30)*100000)/12 ergibt 264 €.

Bei einem CAPE von 15:

(1,5%+0,5*1/15)*100000)/12 = 403 €.

Ich bekomme 264 € nicht bei

(1,5%+0,5%/30)*100000/12 = (0,015+0,005/30)*100000/12 = 1,52%*100000/12 = ±126 €

sondern bei

(1,5% + 0,5/30)*100000/12 = (0,015+0,5/30)*100000/12 = 3,17%*100000/12

Wenn ich das % beim b-Wert weglasse, dann komme ich auf Olivers Werte. Ich denk auch oben im Artikel ist das % falsch. Nur beim a-Wert gehört % hin. Oder man müsste 100/CAPE reinschreiben statt 1/CAPE.

Kann bitte einer Zeichengenau aufschreiben was in excel als Formel eingegeben werden muss? Ich verstehe die Formel nicht. Und Prozentzeichen kann ich in Ecxel nicht einfach reinschreiben in die Formel. Bitte einmal für ganz doofe aufschreiben. Danke.

a+b*1/CAPE

Wenn a = 2 % und b = 0,5 und das CAPE = 25, dann schreibst du:

0.02+0.5*1/25

Hi Oliver,

du schreibst: „Im langfristigen Zeitverlauf schwankt das CAPE um einen Durchschnittswert von ungefähr 16. Das heißt, bei einem CAPE von über 16 ist der Aktienmarkt eher hoch bewertet. Bei einem CAPE von weniger als 16 ist der Markt eher niedrig bewertet.“

Da Stocks Buybacks illegal waren und erst seit 1982 in USA erlaubt sind, können wir jetzt nicht davon ausgehen, dass der moderne normale CAPE Durchschnittswert höher als 16 sein soll?

Hallo Ahmed,

du beziehst dich sicher auf die Problematik, dass das US-CAPE durch die Legalisierung von Aktienrückkäufen möglicherweise verzerrt wird (https://seekingalpha.com/article/4086385-shiller-p-e-comparisons-distorted-buybacks).

Leider scheint es aber bisher keine empirischen Untersuchungen zu geben, die diese Verzerrung quantifiziert. Ich könnte jetzt also auch nicht sagen, was das „richtige“ Durchschnitts-CAPE ist, oder wie man die Daten vor oder nach 1982 um diesen Effekt bereinigten könnte.

Ich denke es ist gut zu wissen, dass das CAPE seine Schwächen hat und man alle Zahlen und Daten immer mit Vorsicht betrachten sollte.

Das CAPE ist zwar lange nicht perfekt, aber es ist aktuell eines der besten Werkzeuge, das wir haben.

Nur so ein Gedanke: So schön und genial dieses Shiller CAPE auch ist, blöd ist nur, dass ich es nicht selbst ausrechnen kann und auf irgendwelche Seiten im Internet angewiesen bin.

Hallo Anton,

das gilt aber auch für die Schwerkraft und die Wettervorhersage 😉

Natürlich kannst du das CAPE selbst ausrechnen – du brauchst nur die historischen Kursdaten und gemeldeten Gewinne der Unternehmen bzw. Indizes, deren CAPE du berechnen willst.

Das ist beim KGV, KBV oder anderen Kennzahlen nicht anders.

Ja, Oliver, so gesehen hast du natürlich recht. Aber es artet ziemlich in Arbeit aus, wenn du das CAPE vom MSCI ACWI ausrechnen möchtest

😉

Ganz kann ich den Einwand nicht nachvollziehen:

Für Deine Einzeltitel musst Du doch nur die Daten über die Jahre sammeln (zum Beispiel zu jeder Gewinnausschüttung den Kurswert notieren).

Und bei Indexen bist du ja sowieso auf „das Internet“ angewiesen, da Du vermutlich diese nicht selber ausrechnest.

@Martin

Bei einem Index kann ich mich auf MSCI verlassen (= sehr gross und vertrauenswürdig) oder die entsprechenden ETFs der großen Anbieter verwenden. Das CAPE wird aber kaum publiziert. Gibt es hier vertrauenswürdige Quellen?

Zuerst: Als ich meine Antwort geschrieben habe, hatte ich auf eine gecachte Version dieses Artikels geantwortet, da hatte ich Olivers Antwort leider noch nicht gesehen, der ja in etwa das Gleiche gesagt hat wie ich.

Mir sind leider keine Quellen bekannt. Vielleicht muss man warten, und irgendwann wird jemand (gegen Bezahlung) diese Daten anbieten, so ähnlich wie es mit dem Aktienassistent für die Levermann-Strategie auch passiert ist.

Zitat von der „starcapital“-page:

„Anmerkungen:

Da die relative Attraktivität eines Marktes in Vergleich zu anderen keine Aussage über die absolute Marktbewertung zulässt, berechnen wir für jeden Aktienmarkt das Kursniveau auf dem es fair bewertet wäre.“

Ja, das scheint mir der zentrale Punkt zu sein. Mit cape 16 von fair bewerteten Märkten zu reden, und z.B. Türkei hat derzeit 8, und daher wäre dieser Markt besonders attraktiv, ist deutlich zu kurz gesprungen. Es gibt Gründe, warum Märkte so oder anders bewertet werden., Stabilität, Zuverlässigkeit, politisches Umfeld, Währung…usw.

Der Zwang einer individuellen Betrachtung der Märkte, Sektoren, Einzelaktien scheint evident und ist obligat.

Eine Verallgemeinerung, sprich eine Durchschnittsbewertung die sich seinerseits auf anderen Durchschnittsbewertungen von Sektoren und die sich wieder auf Einzelaktien beziehen, scheinen einerseits Rendite-glättend, andererseits auch Chance-verhindernd.

Es spricht daher vieles dafür, neben einer Investition in Indizes (per ETF) auch Einzelaktien einzelner Sektoren mit individuellen capes anzuschauen. Die „klassischen Wachstumswerte“ an einem Gesamt-Index-cape von nur 16 zu messen wäre gravierend negativ für eine Bewertung von diesen Titeln. Sprich: Die kann man dann nie ins Depot legen.

Leider habe ich im Internet nix gefunden, aber die in erfolgreichen Indizes enhaltenen langfristig dort erfolgreichen Titel haben oft deutlich höhere KGVs und das dauerhaft, und somit auch höhere capes:

Anhand meiner „Börsenheftchen“ habe ich stichprobenartig Stryker, Starbucks, Church&Dwight, Coloplast… nachgesehen. Die waren in den letzten 10 Jahren praktisch nie unter KGV 25, also ich behaupte: Cape zwischen 25 und 30 ist keinesfalls (grundsätzlich) negativ. Diese Titel haben diese hohe Bewertung aber auch gerechtfertigt und stehen eigentlich ständig (relativ) nahe am ATH.

Gruß Absprung

Gegenfrage: Da in den vorigen x Jahren die Zinsen extrem niedrig und das Gelddrucken der Zentralbanken extrem hoch waren, ist viel Geld in die Aktienmärkte geflossen. Wird das wohl ewig weitergehen können?

natürlich nicht. Sollten die Zinsen aus irgendeinem Grund wieder steigen, zieht massiv Geld aus dem Aktienmarkt ab und die Kurse fallen. Zusätzlich bringt das viele Unternehmen und auch ganze Staaten in Schwierigkeiten, weil sie kein billiges Geld mehr bekommen. Firmenpleiten und Staatspleiten wären evtl die Folge, was die Kurse noch mehr in den Keller treibt.

Soll mir recht sein: je größer das Chaos und die Verzweiflung an den Märkten, desto billiger kann ich einkaufen 😉

Insgesamt wirken bei der Entnahme viele Faktoren. Ein wichtiger Punkt: Das Rebalancing und der Anteil von risikoarmer Anlage. Letztere sollte ja so bei 25-30% liegen, um das Risiko zu optimieren.

Wenn ich in einer guten Aktienphase entnehme, dann führt hohe Cape dazu, dass ich insgesamt etwas weniger entnehme als bei einer prozentualen Entnahme. Idee ich will den Aktienanteil nicht zu hoch belasten, da ja bald eine schwächere Phase kommt. Das Rebalancing führt aber dazu, dass ich mehr aus dem Aktienanteil entnehme um die Aufteilung von risikoarm und Aktien beizubehalten. Das Rebalacing kontakariert also hier eigentlich den Cape Faktor.

Anders, wenn der Aktienmarkt nach unten geht. Jetzt bewirkt der Cape Faktor, dass ich etwas mehr Entnehme (eigentlich ja doof, denn ich minimiere jetzt mein Aktien/ETF Depot in Stücken, die dann weg sind, wenn es wiederaufwärts geht).

Allerdings wirkt jetzt das Rebalancing so, dass die jetz höhere Entnahme zu einem viel stärkeren Teil aus den risikoarmen Teil kommt. Denn der hat in dieser Phase einen höheren Anteil am Gesamtdepot erreicht als geplant und das kann eigentlich nur durch die Entnahme wieder ausgeglichen werden.

Ganz geschickt wäre es, wenn man in dieser Phase noch genug Geld im risikoarmen Teil hat, dass man zusätzlich noch in den ETF-Anteil umschichtet. Oder in der Schwächephase nur aus dem risikoarmen Teil entnimmt. Dann hält das Depot noch länger.

Warum sollte der Anteil von „risikoarmer Anlage“ bei 25% bis 30% liegen,um das Risiko „zu optimieren“?

@Karl:

Ja, es sieht aus als ob das Rebalancing der CAPE-Entnahme ein Stück weit entgegenwirkt. Ich denke aber man sollte hier nicht den Aktienanteil vom Gesamtportfolio isoliert betrachten.

Die CAPE-Formel steuert die Höhe des Entnahmebetrags auf Ebene des Gesamtportfolios (unabhängig von dessen konkreter Zusammensetzung).

Das Rebalancing erfolgt dann nachgelagert und dient vor allem dazu, die ursprüngliche Allokation und damit die Risiko-Exposition des Portfolios wieder herzustellen.

Dass die CAPE-Regel dann manchmal „mehr Aktien“ sagt und das Rebalancing „weniger Aktien“ (oder umgekehrt) kann durchaus vorkommen – ist aber denke ich vollkommen in Ordnung so. Der Entnahmebetrag über das Gesamtportfolio wird ja dennoch vollständig vom CAPE bestimmt.

Natürlich sollte die gewählte Entnahmeregel zur gewählten Allokation passen. Ein Portfolio mit 10 % Aktienquote über die CAPE-Formel zu entsparen macht vermutlich wenig Sinn. Aber bei den typischen 60-80 % funktioniert es ganz gut, wie ja auch die Entnahmesimulationen (z.B. von Karsten) zeigen.

@Matthias:

Bei vielen Entnahmesimulationen (mit einigermaßen realitätsnahen Parametern) haben Portfolios mit einem Aktienanteil von 70-80 % oft eine höhere Überlebenswahrscheinlichkeit also 100 %-Aktienportfolios.

Bei 70-80 % Aktienquote wäre das Bankrottrisko also „optimiert“ (im Sinne von möglichst niedrig). Ich denke dass sich Karls Aussage darauf bezieht.

@Oliver @Matthias : Ja, darauf bezog sich meine Aussage.

Kann man in de cfire Simulationen auch ganz gut erkennen.

Ganz wichtig dagegen in der Vermögensaufbauphase für den Teil denn man für die Rente haben will:

– früh beginnen

– je länger die Aufbauphase desto besser, wenn Geld übrig ist, rein damit und nicht lange überlegen (denn das kostet sonst Rendite)

– und zu 100% auf Aktien/ETF setzen, da auf die langen Zeiträume der risikoarme Anteil nur Rendite kostet. Die zwischenzeitlichen Wertschwankungen sind nämlich egal, denn man braucht das Geld ja erst viel später.

Hallo Oliver und an alle:)

Ich bin etwas neu in der Szene( Etf Portfolio bereits im Gange ;)) trotzdem verstehe ich nicht ganz, wie ich die Entnahme deuten soll. Heißt das jetzt, ich soll jedes Jahr aus meinem Portfolio eine bestimmte Summe( 4%, Shiller Cape, usw.) entnehmen, um den Bankkrott entgegenzuwirken? Wenn ja, sollte man dies zu Beginn bereits machen,oder ab einer bestimmten Summe, die bereits im Portfolio ist. Kann dazu jemand bitte eine Beispielrechnung zeigen, auch wenn diese in den Artikeln bereits sind. Einfach fürs Verständnis nochmal. Meinetwegen sind im Portfolio zurzeit 20000€

Vielen Dank,

Arne

@Arne: Hier geht es um Entsparen (= Kapitalverzehr) und nicht um Sparen (= Vermögensaufbau). Entsparen kannst du natürlich erst, wenn du ein Vermögen aufgebaut hast.

Bei den hier vorgestellten Entnahmestrategien geht es also darum: „Wie lebe ich langfristig von meinem Ersparten, ohne bankrott zu gehen.“

Hallo Oliver,

Sollte man die CAPE Methode nicht eher so verstehen, dass sie einem einen konjunkturbereinigten Hinweis darauf gibt, wann man finanziell unabhängig ist? Es ergibt doch überhaupt keinen Sinn im Bullenmarkt wenig und im Bärenmarkt viel zu entnehmen. Es ergibt hingegen schon Sinn im Bullenmarkt noch etwas zu sparen, obwohl man nach der 4%-Regel finanziell unabhängig wäre. Genauso ergibt es Sinn im Bärenmarkt etwas früher in die finanzielle Unabhängigkeit zu starten, als es die 4%-Regel diktiert.

Dann spielt das von Karl angesprochene Problem mit dem Reballancing auch keine Rolle mehr.

Bei der CAPE-Methode geht es darum, regelmäßig (monatlich) einen Betrag zu entnehmen, der nicht allzu sehr schwankt und auch nicht das Kapital frühzeitig aufbraucht. Siehe hierzu auch die oben aufgeführte Grafik „Zeitverlauf der rollierenden 12-Monats-Entnahmebeträge bei unterschiedlichen Entnahmeregeln“, in der die drei CAPE-Verläufe weniger heftig ausschlagen als die anderen Verläufe (mal abgesehen von der 4%-Geraden).

Das Wichtigste in Kürze bezüglich der CAPE-Methode:

— Das Kapital soll lange reichen (60 Jahre und mehr).

— In guten Zeiten soll nicht zu viel Kapital verbraucht werden (denn die schlechten Zeiten werden kommen).

— Die schlechten Zeiten sollen nur ein bisschen (aber nicht zu stark) einschränken.

Alles klar, danke. Ich hatte nicht bedacht, dass der Absolutbetrag der Entnahme im Bullenmarkt trotzdem steigt, obwohl der prozentuale Anteil sinkt.

Liebe Kollegen

zunächst einmal danke für den tollen Artikel. Ich finde so einen Austausch und Gedankenaustausch sehr wertvoll.

Im Kern teile ich die Kritik von Tulpenmanie. Ich denke die prozentuale Entnahme sollte bei niedrigem CAPE sinken und bei hohem steigen. Der Grund ist eben, dass die Zinseszinseffekte bei den in Zukunft wahrscheinlich höheren Renditen (bei niedrigem CAPE) dann stärker zum tragen kommen.

Ich würde die grundlegende Formel daher eher so sehen

Entnahmerate = a% + (b%*CAPE)

Natürlich ist es auch Sicht des Entnehmers unschön, dass dann die Auszahlungsschwankung zunimmt, aber so ist nun mal die Eigenschaft des Aktienmarktes.

„Entnahmerate = a% + (b%*CAPE)“

Wie können a und b denn verlässlich fundiert bestimmt werden?

Hi Oliver,

erstmal Gratulation zu Deinem Blog. Er hat mir sehr viele Anregungen gegeben und auch Parallen zu meinem eigenen Lebensstil aufgezeigt. Danke dafür! 🙂

Zum Thema: Eine ETF-Anlage z.B. über 40-50 Jahre ist mit 99%iger Sicherheit super sinnvoll! Das schon einmal vorneweg, definitiv!

ABER: Entnahme-Strategien aus so einem Sparvermögen sind ein NIEMALS im Voraus kalkulierbares Ding der Unmöglichkeit! Wer will denn wirklich alle Variablen benennen, die über ein HALBES JAHRHUNDERT angeblich konstant bleiben sollen? Die Börse, das Leben, der Wandel, die Arbeitswelt, all das sind DYNAMISCHE Systeme! Somit sind alle Kalkulationen für die Zukunft sicherlich nicht sinnlos, aber letztlich doch völlig ungewiss. Was will man damit eigentlich wirklich(!) anfangen? Wer das Pech hat, z.B. in einer Krise wie 2008 in Rente zu gehen, sieht z.B. 70 % (!) seines ersparten Vermögens niemals wieder und ein solcher Betrag kann dann ganz leicht über 700.000 € ausmachen!!!!! Das heißt, man hätte 3/4 seines KOMPLETTEN LEBENS UMSONST GESPART! Eine ziemlich schöne Vorstellung, oder?????!

Deswegen möchte ich hier allen interessierten Lesern, so sympathisch und nachahmenswert ich auch den frugalistischen Lebensstil finde, doch einmal sagen: Es ist nicht alles Gold was glänzt! Wobei ich fairerweise sagen muss, dass Oliver ja auch schon mehrfach auf genau dieses Risiko hingewiesen hat.

Die Quintessenz daraus für mich ist allerdings, dass eine rein passive ETF-Anlage für mich definitiv NICHTS ist. Ich habe mir anstatt dessen meine eigene Cash-Flow-Qualitäts-Aktien-Optionen-Strategie gebaut und bin recht hoffnungsfroh, damit meine Einkommenseinbußen aus meiner chronischen Erkrankung abfedern zu können. Schau’n mer mal!! ;-))

Beste Grüße

Patric

@Patric

Sie sollten den Abschnitt Ihrer doch sehr kritischen Aussagen nochmal überdenken:

Woraus schließen Sie, dass jemand der während der Bankenkrise in Rente geht 70 % seines Vermögens verloren hätte und nie wieder sieht?

Der S+P500 war irgendwie bei im Top bei 1.500 Punkten vor der Krise und bei ca. 900 am Low. Wer also alles im Tiefpunkt verkauft hat kann bloß 40 % verloren haben, was ja aber vollkommen unrealistisch ist, denn dann hätte er alles am Top eingezahlt haben müssen.

Fakt ist vielmehr: Der Ansparvorgang dauert Jahre, der Entsparvorgang noch viel länger. Somit hat man einen total gemittelten bzw. gegättetetn Einstiegskurs der deutlich unter dem 1.500 Punkte-High liegt und diese Glättung auch gleichermaßen beim vieljährigen Entsparen, deutlich über dem 900 Punkte-Low.

Außerdem wurde das high im S+P bereits wieder 4 Jahre später wieder erreicht und mittlerweile hat er sich vom Low weit mehr als verdoppelt, plus die Dividenden seit ca. 10 Jahren. Selbst wenn er in den vier Jahren bis zum High etwas entnommen haben sollte (z.B. pro Jahr 1/20 des Depots), wie in Ihrem Beispiel genannt (von 1 Mio € gehen Sie wohl aus) hat er heute ganz sicher mehr als damals.

@ Patrick: die Kritik mit den 70% vom Vermögen weg, habe ich auch nicht verstanden.

Naja wo du definitiv recht hast, ich finde den Ansatz den Olli und andere Frugalisten wie Tim Schäfer (glaube zumindest er ist einer) echt cool und erscheint mir auch durchdacht, aber für mich wäre das auch nix.

Die ganze Rumrechnerei mit den Entnahmeraten, dann die Daueraskese (Jaja ich weiss der Olli findet sein Leben nahe der Armutsgrenze mit 800-1200€!? ja so cool und ihm fehlt nix)

Was ich aber wirklich naiv finde, ist zu glauben, dass man wenn mal was schief geht man jederzeit wieder arbeiten gehen kann. Bei uns in der Firma wurde mal ein auf dem Arbeitsmarkt sehr begehrter (Achtung Ironie) Frugalist (oder auch selfmade Hartz IV) vorstellig. Er war irgendwie zu Geld gekommen und lebte Jahre lang davon. Das Gespräch lief in etwa so ab:

„Sie haben hier eine sagen wir es mal so Lücke im Lebenslauf, was haben Sie denn da gemacht?“

„Och mal dies mal das, worauf ich eben gerade Lust hatte“

“ Aha und jetzt haben Sie Lust auf Versicherungen?“

„Naja, mein Geld ist alle und jetzt brauche ich wieder ein Einkommen“

O-Ton

Auch wenn man es nicht ausspricht, Menschen können zwischen den Zeilen lesen.

ABER, wenn man die Geschichte als Sprungbrett raus aus dem Angestelltenverhältnis sieht. Z.B. ich lebe jetzt 5 Jahre davon und kann mir stressfrei eine Existenz aufbauen, weil ich schwankende Einnahmen aus dem eigenen Business damit ausgleichen kann, dann sieht das für mich gleich ganz anders aus.

Oder ich gehe halt in Teilzeit und gleiche das wegfallende Einkommen oder die Sparrate die für die Altersvorsorge nötig wäre damit aus.

Ich kenne jemanden, der tourt mit nem Wohnwagen durch die Welt, hat Einkünfte aus Kapitalvermögen und arbeitet genau einen Tag in der Woche, das Einkommen aus dem Job reicht ihm grob für seine Lebenshaltungskosten. Sein Kapital muss er also nur im Notfall oder für Flüge entnehmen.

Auch ein Modell 🙂

Eine (Teil) finanzielle Unabhängigkeit öffnet die Tür zu vielen Möglichkeiten.

@Absprung_2020: Im Normalfall werden Sie mit Ihrer Aussage Recht haben! Die Wahrscheinlichkeiten und der Blick in die Vergangenheit sprechen dafür, ganz klar. Ich wollte nur aufzeigen, dass es aber auch ganz anders kommen KANN (Stichwort: Schwarze Schwäne, die „Narren des Zufalls“) und wer dann nicht flexibel agieren kann, ist möglicherweise doch in einem solchen Horror-Szenario gefangen, welches von mir in der Bierlaune zugegebenermaßen auch bewusst etwas überspitzt dargestellt wurde. 😉

Beste Grüße

Patric

vielen Dank für den sehr gut recherchierten Artikel, Oliver.

mir ist beim Lesen der Gedanke gekommen, bei einem nach BIP gewichteten ETF Depot die Entnahme über die entsprechenden Regionen (s&p 500, eurostoxx600, msci Asia, msci emerging) nach cape zu verteilen und bei hohem CAPE aus dem Regiontopf nach Formel entsorechend mehr zu entnehmen….

oder bin ich da einem Denkfehler auFgesessen?

Hallo Oliver,

ich denke, das wäre ein kleiner Widerspruch. Wenn du dein Potfolio nach BIP gewichtest, dann solltest du so aus den einzelnen Positionen entnehmen, dass dabei die BIP-Gewichtung erhalten bleibt..

Die Entnahmen aus den einzelnen Positionen sind letzten Endes ja auch eine Form von Rebalancing und dabei sollte immer die ursprüngliche Allokation wiederhergestellt werden.

Natürlich steht es dir frei, dein Portfolio nach CAPE zu gewichten (oder nach BIP mit zusätzlichem CAPE-Tilt, der Fantasie sind keine Grenzen gesetzt 😉 ) – siehe dazu auch meine Antwort hier:

https://frugalisten.de/entsparen-shiller-cape/#comment-54300

das stimmt natürlich, bei dem Ansatz nach CAPE zu entnehmen, kann man die ursprüngliche BIP Gewichtung nicht aufrecht erhalten. Es ist nur fraglich, ob man auch in der Entsparphase sklavisch an der initialen Gewichtung festhalten muss, wenn letztendlich ein vollständiges Entsparen das Ziel ist.

Hallo Oliver,

warum sollte das Rebalancing zur ursprünglichen Gewichtung in der Entnahmephase weniger wichtig sein als in der Ansparphase?

Hi Oliver,

bei nahezu gleichen Cape Werten der einzelnen Positionen (Stoxx600, S&P, EM..) sollte die Portfoliogewichtung sicherlich erhalten bleiben.

Wenn man Cape über das Gesamtportfolio berechnet, stellt sich die Frage auch nicht.

Wenn man Cape aber über die einzelnen Positionen betrachtet:

Rein rechnerisch würde ich ein Szenario vermuten, dass es bei stark abweichenden Cape (z.B. zwischen Stoxx600 und S&P500) sinnvoller erscheinen lässt, die hohen Cape Positionen stärker zu entsparen, auch auf Kosten einer temporär suboptimalen Gewichtung. …unter anderem auch weil die Renditeerwartung bei hohen Cape niedriger ist.

Ab welchem Delta der Cape Werte das der Fall ist und sich somit rentiert, müsste man mal simulieren bzw durchrechnen.

Wenn die Cape Werte sich wieder annähern, könnte man die ursprüngliche Gewichtung wieder herstellen.

wie gesagt..war aber auch nur ein Gedanke …

Wie schon angedeutet, die Gewichtung der einzelnen Portfolio-Bestandteile nach CAPE hat erstmal überhaupt nichts mit der Entnahme nach CAPE zu tun, sondern ist davon unabhängig eine Frage der strategischen Asset-Allokation. Das sollte man hier klar trennen und nicht in einen Topf werfen.

Es zeigt auch , dass man auf mehrere Assets diversifizieren sollte, wenn man kann. Immobilien und Aktien z.B. Man hat zwei Märkte , die zwar über den Zins korrelieren, aber eben nicht nur.

Desweiteren sehe ich den Aspekt Dauer und erwirtschafteter Überschuss im Depot. Das Kapital im Depot fällt ja nicht vom Himmel, es würde über Jahre oder Jahrzehnte angespart. Wenn das Depot nun 30% fällt, dann ist das genau dann kein Abbruch, wenn ich diese 30% über die Jahre als Kurstteigerung oder Reinvestition erhalten habe und das Depot mit dem erniedrigten Wert immer noch gut ausreicht. Man sollte eben nicht auf harte Kante nähen und etwas mehr besitzen als man für die Zukunft einplant. Lieber ein Jahr länger sparen, als Puffer.

Vielen Dank für den tollen Artikel. Die Entnahme erscheint mir jedoch kontraintuitiv. Der Normalfall mit 4% Entnahmeregel könnte auf a=1,5% und b=50% mit CAPE=20 erreicht werden. Wenn das CAPE nun mit 40 sehr hoch ist und somit eine Überbewertung wahrscheinlich ist, warum sollte ich dann weniger (=2,75%) entnehmen?Wäre es nicht viel sinnvoller den Aufschlag, den mir der Markt bietet, zu realisieren. Umgekehrt müsste ich auch bei niedrigem CAPE eher weniger entnehmen.

Oder von einer anderen Seite aus gefragt, wenn ein Absinken des Marktes aufgrund eines hohen CAPEs wahrscheinlich erscheint, ein Crash also wahrscheinlich kurz bevor steht, dann ist es doch nur logisch vor dem Crash raus zu gehen (mehr entnehmen) und nach dem Crash wieder einzusteigen (weniger entnehmen). Jemand ne Idee, wo hier evtl. ein Denkfehler liegt?

Schöne Grüße ausm Norden

Hi Stefan,

vermutlich ist folgendes gemeint:

– du willst wissen, ob du schon fuer viele Jahrzehnte in den Entspar-Modus switchen darfst und anfangs zB 1.500€ pro Monat aus deinem Weltportfolio entnehmen kannst?

– ist nun dein Depot gross genug oder noch nicht? (bist du der OMY-Typ? one more year)

– nun kann dir das CAPE deines Portfolios einen wertvollen Hinweis/Schaetzer geben:

i) ist gerade eine High-CAPE Phase, zB CAPE 40 (war es viell. Q1 2000?), dann solltest du mit „nur“ 2,75% rechnen, also dein Kapital-Bedarf waere dann

1.500€/mo x 12 mo / 0,025 = 720.000€

Ganz schoen viel fuer nur 1.500€/mo, oder? Aber im Rueckblick waere es gut gewesen, denn in den Folgejahren (2000-2013), haette ein kleineres Depot dich noch mehr in’s Schwitzen gebracht?

ii) ist gerade eine Low-CAPE Phase, zB CAPE 15 (war es viell. Q1 2009?), dann haette man THEORETISCH mit einer entsprechend hohen Entnahmerate rechnen duerfen!

Aber mal ehrlich, das schaffen dann nur Leute mit Asperger-Syndrom (die bestimmt tolle Boersianer waeren!) am Tiefpunkt einer Baisse den Schalter umzulegen?

Das CAPE ist kein Timing-Tool, denn Maerkte koennen lange ueber- oder unterbewertet sein.

Da momentan die Zinsen so niedrig sind und auch bleiben, ist m.E. auch ein hoeheres CAPE erklaerbar/tolerabel?

Ausserdem aendern sich Bilanzierungsregeln dauernd, so dass es schwer ist ein historisches CAPE mit dem heutigen zu vergleichen (auch zwischen Regionen), usw.

Das CAPE im Hinblick auf Entsparen als Faustregel hilft am ehesten, dich nicht „zu sicher“ zu fuehlen (->lieber OMY), wenn es hoch ist und dir „Mut zu machen“ wenn es niedrig ist (OLY wie in OLYver, OneLessYear).

LG Joerg

Hallo Stefan,

du schreibst: „Wäre es nicht viel sinnvoller den Aufschlag, den mir der Markt bietet, zu realisieren.“

Ja, das wäre es. Allerdings ist die CAPE-basierte Kapitalentnahme dafür nicht das richtige Instrument. Das geschieht besser durch ein Rebalancing innerhalb des Portfolios, wodurch du implizit das von dir angesprochene „Buy loy, sell high“ umsetzt.

Letztlich zeigt die Empirie, dass das Vorgehen hohes CAPE -> niedrigere Entnahme und niedriges CAPE -> höhere Entnahme sinnvoll ist. Portfolios, die in historischen oder Monte Carlo-Simulationen auf diese Weise entspart werden, weisen ein gutes Verhältnis aus Bankrottwahrscheinlichkeit und Schwankungen der Entnahmen (das zeige ich ja genau im Artikel) Bei der umgekehrten Vorgehensweise wäre das Gegenteil der Fall und es würde ein deutlich schlechteres Entnahmeprofil resultieren.

„wenn ein Absinken des Marktes aufgrund eines hohen CAPEs wahrscheinlich erscheint, ein Crash also wahrscheinlich kurz bevor steht, dann ist es doch nur logisch vor dem Crash raus zu gehen (mehr entnehmen) und nach dem Crash wieder einzusteigen (weniger entnehmen).“

Wie im Artikel auch schon angedeutet, lässt das CAPE keine Rückschlüsse darüber zu, wie wahrscheinlich ein Crash ist, oder ob dieser sogar „kurz bevor steht“. Aus diesem Grund ist das CAPE auch kein Instrument zum Market Timing. Das CAPE sagt lediglich etwas über die Wahrscheinlichkeit über- oder unterdurchschnittlicher Renditen in den kommenden Jahren aus. Und unterdurchschnittliche Renditen können auch positiv sein und sind noch lange kein Crash 😉

@Joerg: Danke für den Denkanstoss. Das hat sehr geholfen. Eine kleine Anmerkung hierzu: Leute mit Asperger haben idR keine Inselbegabung oder ähnliches, auch wenn dieses Phänomen häufig in den Medien so dargestellt wird

Danke fuer die Blumen, Stefan,

Ich meinte nicht „Inselbegabung“ sondern Immunitaet gegenueber negativen Emotionen anderer (zB im Crash).

Thesen:

– Die meisten Anleger sind schlechter als der Index, weil sie (auf Grund von Emotionen?) zu viel oder verkehrt handeln (egal ob ETF- oder Einzelaktien-Halter).

– Die meisten Deutschen investieren nicht oder zu wenig in Aktien aus mangelndem Wissen? oder v.a. weil sie Schwankungen emotional nicht aushalten wollen/koennen?

Deshalb die nicht ganz ernst gemeinte Spekulation, dass Asperger zB in der Baisse nicht verkaufen wuerden, wenn sie vorher gelernt haetten, dass sie es nicht tun sollen.

Einfach, weil sie mutmasslich emotional besser damit klar kaemen (naemlich emotionslos)?

Ebenso, auch in der Baisse der CAPE-Regel folgen koennten und trotz gesunkenem Depot in Ruhestand gehen wuerden (alle anderen aber nicht)?

LG Joerg

Hallo Oliver und Jörg, interessant, was ihr hier zur CAPE-orientierten Entnahmehöhe schreibt. Kann man das ggf. auch auf die Ansparphase übertragen: Hohes CAPE -> besonders viel investieren, niedriges CAPE -> besonders wenig investieren? Das fühlt sich dermaßen verkehrt an, dass es schon wieder stimmen könnte. 😉

Hallo Matthias,

ich denke da liegst du gar nicht so daneben, zumindest dann nicht, wenn du nicht dein Vermögen maximieren willst, sondern dein Vermögen pro eingesetzer Arbeitszeit/Sparleistung.

Wenn man sein Vermögen maximieren will, macht es wenig Sinn, zu irgendeiner Zeit weniger zu investieren, da auch bei hohen CAPEs die erwartete zukünftige Rendite immer positiv ist.

Möchte man aber das Verhältnis aus über die Lebenszeit eingesetzer Arbeitszeit/Sparleistung und dem Vermögen optimieren, kann ein Investieren nach CAPE sinnvoll sein. Das könnte man beispielsweise so realisieren, dass man in Zeiten niedriger Marktbewertung seine Arbeits- und Sparleistung steigert (Vollzeitjob + ggf. Nebenerwerb) und in Zeiten niedriger Bewertung reduziert (Teilzeitjob).

Spannendes Konzept, wobei es mich tatsächlich ins Grübeln bringt, was denn jetzt ein wirklich durchschnittlicher (und damit verbunden relativ hoher oder niedriger) CAPE-Wert ist. Wenn man durch die Werte im oben verlinkten Chart eine Trendlinie legt, kommt eine leicht ansteigende Formel heraus: 13,4+1.94*10^-4 * x

Klar, 35 ist dann immer noch deutlich höher als „normal“ und 8 immer noch recht niedrig, aber wie oben schon jemand geschrieben hat, hängt das ja auch nochmal mit dem speziell betrachten Markt zusammen (Stabilität, politische Lage, etc.)

Vielen Dank jedenfalls für diesen informativen Artikel!

Viele Grüße Jenni

Hi an alle und danke für den super Blog!!

Hat vielleicht jemand ne kleine excel Datei gemacht wo man alles schön ausrechen kann? Von der prozentualen durchschnitt Cape Gewichtung(World/EM/Europa) bis hin zur eigentlicher Cape Berechnung.

MFG. 🙂

„Spannendes Konzept, wobei es mich tatsächlich ins Grübeln bringt, was denn jetzt ein wirklich durchschnittlicher (und damit verbunden relativ hoher oder niedriger) CAPE-Wert ist.“

Warum bauen alle vorgestellten Entnahme-Konzepte eigentlich auf Marktbewertungen auf? Aufgrund ihrer enormen Schwankungen sind die dafür denkbar ungeeignet und müssen mit zweifelhaften Ansätzen künstlich geglättet werden.

Bei Vielen einschließlich mir herrscht(e) daher das Gefühl vor, dass das nicht wirklich verlässlich sein kann. Daraus entsteht große Unsicherheit. Die kann demotivieren, in Krisenphasen schädliches emotionales Handeln verstärken und Viele ins Desaster des Verkaufs am Tiefstpunkt treiben.

Ein großes ungelöstes Problem ist außerdem das vermutlich noch lange anhaltende Null- oder Negativ-Zinsumfeld. Das von den Zentralbanken wohl weltweit angestrebte japanische Szenario. Das wird sicher auch die Aktienrenditen für sehr lange Zeit von Jahrzehnten drücken.

So sind vermutlich real nur noch rund 2 % p.a. aus einem traditionellen 60/40% Aktien/Renten-Portfolio zu erwarten. Was sollen die machen, die jetzt oder bald in den Ruhestand gehen wollen/müssen? Doppelt soviel sparen? Kaum zumutbar, oder?

Es muss auch einfacher und besser gehen. Über viele Jahre habe ich genau dafür nach und nach folgende drei Optimierungen für 1) Rebalancing, 2) Diversifizierung und 3) Entnahme zusammengetragen, ausgearbeitet und optimal kombiniert. Sie sollen all diese Probleme lösen. Na, zumindest gut dabei helfen.

1.) Rebalancing:

Lange Zeit habe ich auch regelmäßig in die jeweils am meisten unterallokierten Anteile angespart. Das ist unnötig aufwändig und suboptimal. Denn dabei werden über lange Zeiten Sparraten in dieselben unterallokierten Anteile investiert. Deren Preise entwickeln sich über lange Zeit nach der Investition jedoch schlechter als andere Anteile. Oder die sinken danach sogar über längere Zeit. Das ist nicht optimal.

Besser ist es, einfach über Sparplan konstant alle Anteile nach Sollallokation anzusparen. Vermögensverwalter oder deren Fonds investieren Sparraten sogar noch besser nach Ist-Allokation. Egal wie die Anteile bewertet sind. Bei der Entnahme werden dann einfach alle Anteile nach Soll- oder Ist-Allokation verteilt entspart.

Das erforderliche Teil-Rebalancing erfolgt ausschließlich nach der opportunistischen Swedroe 5/25%-Regel. Die greift viel seltener und nur bei den wenigen Anteilen, die diese Regel erfüllen.

Diese Rebalancing-Regel ist somit wesentlich pflegeleichter und rentabler als viele andere. Vor allem wird dabei immer nur dann teilrebalanced, wenn die auf- oder abwärts gerichteten Trends durch den Herdentrieb sich voll entfaltet und zu großen Bewertungsunterschieden geführt haben. Dann naht i.d.R. auch Mean Reversion.

Folglich bringt Teil-Rebalancing dann am meisten Rebalancing-Rendite. Hohe Gewinn-Erlöse werden damit in der Nähe von Höchstständen rein regelbasiert in viel stärker gefallene oder zurüchgefallene Anteile in der Nähe von Tiefstständen optimal reinvestiert.

Eine bekannte wissenschaftliche Untersuchung findet man dazu in „Opportunistic Rebalancing: A New Paradigm for Wealth Managers“ von Gobind Daryanani,

http://resource.fpanet.org/resource/09BBF2F9-D5B3-9B76-B02E27EB8731C337/daryanani.pdf

Fortsetzung folgt mit der Optimierung der Diversifizierung hin zu deutlich mehr Rendite und Sicherheit.

Fortsetzung meines letzten Beitrags zur selbst erprobten Optimierung des gesamten privaten Anlageprozesses vom 9.11.2019:

2) Diversifizierung:

Der folgende Tipp ist nicht ganz so leicht verständlich und umzusetzen, wie der erste, aber in Verbindung mit dem umso lohnender. Denn er bringt viel mehr opportunistische Rebalancing-Rendite von einigen Prozentpunkten pro Jahr. Die lassen sich erzielen, wenn traditionelle Aktienanlagen wesentlich wirksamer diversifiziert werden. Denn die traditionelle Diversifizierung mit Anleihen reduziert nicht nur die hohen Portfolio-Wertschwankungen aus Aktienanlagen, sondern gleichzeitig auch die Gesamtportfolio-Rendite beträchtlich. Ganz besonders schlimm wirkt sich das in lange anhaltenden Negativzinszeiten auf die Gesamtrendite aus. Entsprechend bringt diese Praxis hohe unerwünschte Opportunitätskosten mit sich. Da liegt die dringende Suche nach bewährter Abhilfe nahe.

Diese vermögensschädlichen Kosten lassen sich gut vermeiden und die unerwünschten Wertschwankungen trotzdem deutlich absenken. Und zwar indem man mittels unkorrelierter alternativer Investments wesentlich wirksamer diversifiziert, als nur mit Anleihen Risiko und Rendite zu verwässern. Allerdings gelingt das nur dann, wenn ausschließlich alternative Investments allokiert werden, die aktienähnlich hohe Renditen und Risiken so sicher wie bei Aktien-Anlagen erwarten lassen.

Das mache ich bereits seit über 20 Jahren so mit dem erwarteten Erfolg. Es wird auch in „Just a Little Higher? Antti Ilmanen on the Low-Return Challenge“

blogs.cfainstitute.org/investor/2019/11/05/just-a-little-higher-antti-ilmanen-on-the-low-return-challenge/

so empfohlen. Und zwar vor dem Hintergrund des zukünftig weltweit drohenden japanischen Szenarios. Denn ab dem nächsten Crash sind in einem sehr dauerhaften Niedrigst-Zinsumfeld voraussichtlich nur noch 2% p.a. reale Rendite aus einer traditionellen 60/40% Aktien-/Anleihen-Allokation auf unbestimmt lange Zeit von Jahrzehnten zu erwarten. Damit wäre die finanzielle Freiheit erst wesentlich später zu erreichen.

Diese bescheidene Renditeerwartung trotz riskanter Aktien-Anlagen könnte dann jedoch mittels wesentlich wirksamerer Diversifikation mindestens verdoppelt werden. Dazu muss man einfach aktienähnlich hoch riskante und rentierliche aber unkorrelierte alternative Investments anstelle weniger riskanter und rentierlicher Anleihen allokieren. Die Portfoliowertschwankungen können damit mindestens ebenso wirksam verringert werden, wie mit Anleihen. Auf diesen wohl noch wenig bekannten aber wesentlich wirksameren Diversifikationsansatz weist auch Ray Dalio als einen seiner zentralen Erfolgsprinzipien oft hin:

http://www.forbes.com/sites/forbesmarketplace/2019/03/27/holy-grail-of-investing/

Die Basis dieser alternativen Investments sind robuste alternative Risikofaktoren, wie z.B. Trend bzw. Momentum oder Value, die sehr effizient long und short gehebelt ausgebeutet werden. Dafür eignen sich die schon seit rund 10 Jahren relativ gut zugänglichen, bewährten Managed Futures/Liquid Alternatives UCITS Fonds wesentlich besser als die dazu auch angepriesenen Smart-Beta-/Faktor-ETFs oder andere aktive Aktienfonds.

Sehr gute Erfahrungen habe ich dabei z.B. mit dem bekanntesten und einem der am längsten bewährten Trendfolger, dem „Man AHL Trend Alternative IN USD“ (WKN A1CXLA) gemacht. Denn dessen Wert entwickelte sich während Krisenabstürzen, wie z.B. beim letzten Börsen-Crash 2008, i.d.R. sogar gegenläufig zu den betroffenen Märkten. Daher kann er die entsprechenden Wertverluste im Portfolio sehr gut kompensieren. Aber er kann trotzdem auch von ausgeprägten Boomphasen, wie z.B. 2014 und 2019 im Aktienmarkt, profitieren.

In trendärmeren Phasen können vorübergehende Verluste aufgrund häufiger kleiner Verlusttrades auftreten. Die werden jedoch während trendreicheren Phasen, egal ob nach unten oder nach oben, durch wenige große Gewinntrades überkompensiert. So lassen diese und andere Trendfolger im langfristigen Mittel aktienähnlich hohe Renditen und Risiken erwarten. Der hier erwähnte Trendfolger von Man AHL ist schon ab 250 EUR MA bei Comdirect sogar in der anlegerfreundlich kostengünstigsten institutionellen Variante ohne Bestandsprovision erhältlich.

Diese Liquid Alternatives Managed Futures Fonds sind daher m.E. die beste Finanzinnovation, nachdem ebenso innovative Indexfonds/ETFs vor rund 20 Jahren auf den deutschen Markt kamen. Doch woher kommen die attraktiv hohen Erträge dieser alternativen Investments zusätzlich zu den Aktienmarkterträgen? Nun, die werden durch die Verluste der überwiegend irrational handelnden Marktteilnehmer dauerhaft und praktisch unerschöpflich sichergestellt.