Viele von euch werden schon sehnsüchtig auf diesen Artikel gewartet haben. Heute ist es endlich soweit: Ich verrate euch, wie genau meine Anlagestrategie und mein Wertpapier-Depot aussehen.

Eine kleine Warnung vorweg:

In diesem Artikel wimmelt es nur so von merkwürdigen Fachbegriffen. Das hat den Grund, dass ich heute mal die Leser ansprechen will, die sich mit dem Geldanlage-Thema schon ein bisschen auskennen. Wenn du mit ETFs und Depots bisher noch nicht viel am Hut hattest, dann schau doch erst einmal hier hinein:

Geld anlegen – Die Anleitung für komplett Ahnungslose

Geldanlage für Frugalisten Teil 1: Keine Angst vor Aktien

In diesen Artikeln erkläre ich die Grundlagen auch für Anfänger verständlich. Am Ende findest du Empfehlungen zu einigen sehr guten Büchern und Blog-Artikeln. Wenn du die gelesen hast, dann ist auch der heutige Artikel für dich kein Fachchinesisch mehr.

Meine Anlagestrategie: Passiv, diversifiziert, steuerstundend, kostengünstig.

Vielleicht habt ihr es schon mitbekommen: Ich bin überzeugter Passivist.

Genau wie die meisten Finanzwissenschaftler glaube ich, dass sich im heutigen Finanzmarkt durch Market Timing und Stock Picking langfristig keine höhere Rendite erzielen lässt als durch die passive Geldanlage.

Erst recht, wenn man die Zeit mit einbezieht, die ich in meine Geldanlage stecken muss. Ich lese zwar gerne Finanzbücher und werfe aus Spaß auch mal einen Blick auf den DAX. Ansonsten fahre ich aber lieber Skateboard oder schreibe neue Blogartikel, statt ganzen Tag Geschäftsberichte und Börsenkurse zu studieren. Aus diesem Grund bin ich großer Freund des zeitlich wenig aufwändigen Investierens mit Indexfonds. Das passive Investieren bringt mir den besseren Return on Time Invested.

Viele Körbe für viele Eier

Bei meiner passiven Investment-Strategie ist es mir wichtig, möglichst breit diversifiziert zu sein. Das senkt nämlich nicht nur das unsystematische Risiko, sondern ich erhalte möglicherweise auch noch ein kleines Rendite-Plus in Form einer Diversifikationsrendite.

Indem ich regelmäßig zwischen verschiedenen Anlageklassen rebalance, kaufe ich automatisch nach, wenn die Preise tendenziell niedriger sind und verkaufe automatisch, wenn sie tendenziell höher sind.

Aus diesem Grund streue ich meine Investitionen über möglichst viele verschiedene Assetklassen. In meinem Depot befinden sich Aktien, Immobilienfirmen (in Form von REITs), Rohstoff-Futures sowie Euro-Staatsanleihen mit mittel- bis langfristiger Laufzeit.

Den Aktien-Anteil diversifiziere ich dann noch weiter über Industrie- und Entwicklungsländer weltweit.

Steuerstundung statt Dividenden-Jagd

Mit der Dividendenstrategie, die zur Zeit ziemlich angesagt ist, kann ich relativ wenig anfangen. Das viel zitierte Motto Dividenden sind der neue Zins – da bin ich mir sicher – ist in Wahrheit sogar brandgefährlich. Und eigentlich möchte ich mit meiner Strategie sogar das genaue Gegenteil von Dividendenausschüttungen.

Da man Ausschüttungen (im Gegensatz zu Kursgewinnen) im Regelfall sofort versteuern muss, vermeide ich diese lieber. So verschiebe ich die Steuerzahlung auf einen späteren Zeitpunkt und mein Geld kann noch eine Weile für mich weiter arbeiten.

Für Frugalisten ist diese Steuerstundung besonders lukrativ. Wenn ich eines Tages finanziell unabhängig bin und nicht mehr für Geld arbeiten gehe, wird mein Einkommenssteuer-Grundfreibetrag (zur Zeit 9.000 €, Stand 2018) nicht mehr durch mein Arbeitseinkommen, sondern durch meine Kapitalerträge ausgeschöpft. Diese Gewinne sind dann bis zum Erreichen des Freibetrags steuerfrei.

Wer in der Lage ist, mit wenig Geld ein glückliches Leben zu führen (und beispielsweise nur wenig mehr als den Grundfreibetrag zum Leben benötigt) zahlt somit auf den größten Teil seiner Kapitalerträge keine Steuern.

Darum möchte ich die Steuerzahlung lieber auf diesen Zeitpunkt verschieben, statt jetzt ständig Dividenden zu erhalten, die ich sofort versteuern muss.

Jedenfalls habe ich mich aus diesem Grund entschieden, mein Portfolio soweit wie möglich aus Swap-ETFs aufzubauen, die keinerlei auschüttungsgleichen Erträge erzeugen. Dadurch fallen sämtliche Steuern erst beim Verkauf der ETFs an, der eben hoffentlich erst dann stattfindet, wenn ich die Erträge größtenteils steuerbefreit realisieren kann.

Update 01/2018:

Mit der Investment-Steuerreform von 2018 ist die vollständige Steuerstundungs mittels Swap-ETFs mittlerweile Geschichte.

Durch die neu eingeführte Vorabpauschale muss ein Teil der Gewinne jährlich versteuert werden. Das ist eine kleine Einschränkung, aber kein Weltuntergang.

Dank der Teilfreistellung und dem nach wie vor niedrigen Basiszins kann man mit einem ETF-Portfolio immer noch einiges an Steuern einsparen.

Kosten klein halten: die einzig sichere Rendite

Niemand kann garantieren, welche Rendite mein Portfolio in den nächsten Jahren einfahren wird.

Eines steht aber bereits fest: Mein Investment wird irgendwelche Transaktions-Kosten und laufende Gebühren mit sich bringen. Jeder Prozentpunkt weniger Kosten bedeutet dabei einen Prozentpunkt mehr Netto-Rendite für mich, und das völlig risikofrei!

Darum versuche ich die Kosten meines Investments möglichst gering zu halten. Mit kostengünstigen Exchange Traded Funds (ETFs) bin ich da schon in der richtige Richtung unterwegs. Bankberater, Versicherungen sowie ständiges Hin- und Herhandeln scheue ich wie der Teufel das Weihwasser.

Meine ETFs habe ich außerdem nach einer möglichst günstigen Tracking-Differenz ausgesucht. Die ist ein guter Indikator für die Kostenbelastung des ETFs. Die Tracking-Differenzen der gängigsten ETFs findet ihr in der Holzmeier-Tabelle im Wertpapier-Forum, die unter ETF-Anlegern schon fast Berühmtheitsstatus erlangt hat.

Mein Depot führe ich bei der OnVista-Bank, wo ich neben kostenloser Depotführung auch meine Wertpapierkäufe mittels FreeBuy-System kostenlos tätigen kann.

Meine Asset-Allokation: 2, 1, Risiko!

Ein gut strukturiertes Investment-Portfolio besteht typischerweise aus zwei Komponenten:

- einem risikoarmen Portfolioteil (RK1), wie zum Beispiel Tagesgeld, Festgeld oder kurzfristigen Staatsanleihen.

Dieser Anteil ist der „sichere Hafen“, der Stabilität ins Portfolio bringt. - einem risikobehafteten Portfolioteil, in dem sich zum Beispiel Aktien, Immobilien oder Rohstoff-Futures befinden.

Dieser Anteil schwankt hin und her, hat ein höheres Verlustrisiko, sorgt aber gleichzeitig für die Rendite des Portfolios.

In meinem Fall besteht der risikoarme Teil aus einer relativ soliden Bargeldreserve von einigen Tausend Euro, die sich auf einem Tagesgeldkonto befinden.

Da ich zur Zeit ein sehr genügsames Leben führe, keine Familie zu ernähren habe und meine berufliche Situation recht sicher ist, sollte das als Notgroschen für fast alle denkbaren Ereignisse ausreichen.

Alles was über diese Bargeldreserve hinaus geht, investiere ich zur Zeit in meinen risikobehafteten Portfolioteil. Warum so viel Risiko?

Nachdem ich meine ersten ETF-Gehversuchen mit einem kleineren Depot absolviert habe, möchte ich jetzt am eigenen Leib erfahren, wie es ist, wenn mal ein bisschen mehr Geld in schwankenden Anlagen steckt. Augenblicklich kann ich es mir noch leisten. Ich habe kaum finanzielle Verpflichtungen, mein Vermögen ist noch relativ klein und mein Anlagehorizont einigermaßen lang. In den kommenden Jahren baue ich meinen risikoarmen Portfolioteil aber sicher noch aus.

Das sind meine ETFs

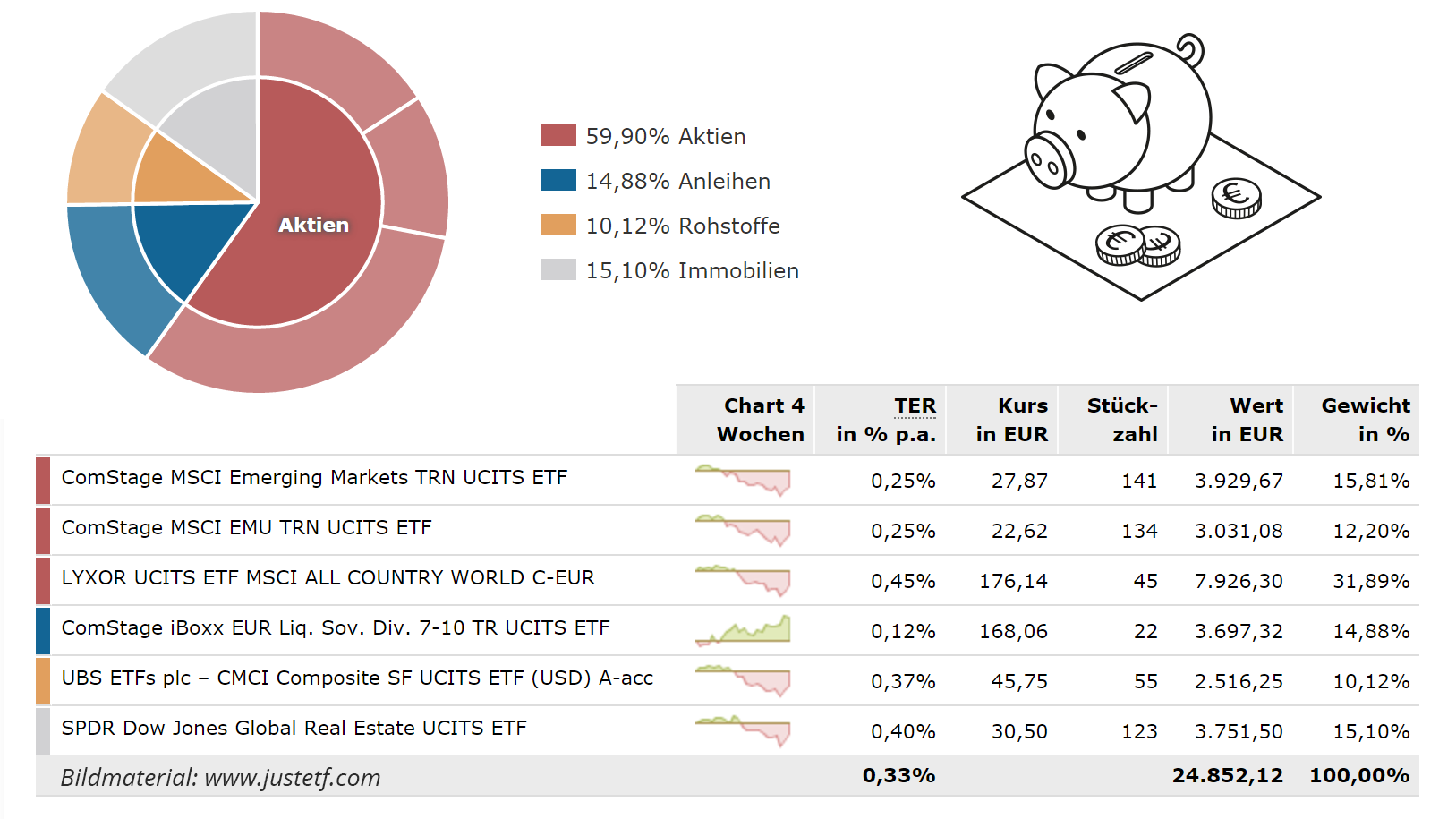

Mein risikobehafteter Portfolioteil besteht aus sechs unterschiedlichen ETFs. Drei Fonds bilden den Aktienanteil von 60 % und jeweils ein ETF ist für den REIT-Anteil (15 %), den Anleihen-Teil (15 %) und den Rohstoff-Anteil (10 %) zuständig.

Die drei Aktien-ETFs stellen ganz einfach Holzmeiers Einsteiger-Portfolio aus dem Wertpapier-Forum dar. Zusammen bilden sie in etwa eine Gewichtung der enthaltenen Welt-Regionen nach Bruttoinlandsprodukt (BIP). Bis auf den REIT-ETFs sind alle Fonds Swap-ETFs.

Aktien weltweit (60 %)

Lyxor MSCI ACWI (LU1829220216)

IShares MSCI EMU (IE00B53QG562) Comstage MSCI EMU (LU0392494729)IShares MSCI Emerging Markets IMI (IE00BKM4GZ66)

Comstage MSCI Emerging Markets (LU0635178014)

Euro-Staatsanleihen, 7-10 Jahre Laufzeit (15 %)

Comstage iBoxx EUR Liquid Sovereigns Diversified 7-10 TR (LU0444606379)

Immobilien/REITs weltweit (15 %)

SPDR Dow Jones Global Real Estate (IE00B8GF1M35)

Rohstoff-Futures (10 %)

UBS CMCI Composite (IE00B53H0131)

Und noch ein kleines Schlusswort…

Erfolgreiches Investieren mit Index-ETFs geht auch schon deutlich einfacher als ich das hier mit meinen fünf Assetklassen und sechs ETFs mache. Mit diesem Artikel möchte ich nicht dazu auffordern, es ganz genauso zu machen und erst recht keine Anlageempfehlung geben.

Das hier vorgestellte Portfolio ist einfach das, was ich nach längerer Recherche als für mich passend zusammengebastelt habe. Es ist so aufgebaut, dass ich damit zufrieden bin und nachts gut schlafen kann.

Andere Anleger sehen das vielleicht anders. Insbesondere Rohstoff-Futures und Swap-ETFs sindumstritten und werden von vielen sogar komplett gemieden. Ich denke, dass ich die wesentlichen Risiken und Nachteile kenne, gegen die Vorteile abgewogen und am Ende einigermaßen rational entschieden habe.

Am Ende des Tages kommt es auf die allerletzten Feinheiten sowieso nicht an. Niemand kann vorhersagen, welche Investments sich gut entwickeln, ob Korrelationen fortbestehen werden und welche Steuergesetze Vater Staat in Zukunft noch reformiert.

Viel wichtiger ist es darum, die gröbsten Fehler zu vermeiden. Deshalb gilt: Sei immer ausreichend diversifiziert. Halte deines Kosten niedrig. Und gehe niemals zur Beratung in eine Bank. 😉

Hallo Oliver,

ich würde ja nie öffentlich mein Depot zur Diskussion stellen (weil ich blöde Nachfragen wie meine jetzt bei Dir fürchten würde), daher danke für Deinen Mut, uns an Deiner Entscheidung teilhaben zu lassen. Auch wenn Du sagst, dass andere sicher anders entscheiden könnten und das nun für Dich passend ist, würde ich mich freuen, wenn Du mir doch ein paar Fragen beantworten könntest – soweit Du möchtest.

1.) Der ACWI beinhaltet ja schon die Emerging markets und den Euro-Raum – wolltest Du bewusst die beiden letztgenannten übergewichten?

2.) Kannst Du mir erklären, wie genau Rohstoff-Futures Geld verdienen? Ich habe mich sowohl durch das WPF gefräst als auch das Paper von Vanguard dazu gelesen und kapiere es immer noch nicht richtig.

Wenn ich die Futures richtig verstehe, werden zukünftige Wertentwicklungen der Rohstoffe gehandelt, d.h. man braucht eine gute Glaskugel. Die langfristige Entwicklung der Rohstoffpreise ist hingegen eher unwichtig (oder habe ich da was falsch verstanden?). Wie kommen da dauerhaft positive Renditen zu Stande? Oder sind Dir die Renditen eher egal und Du baust auf eine schwache Korrelation mit Aktien?

3.) Befürchtest Du nicht, dass Anleihen in naher Zukunft eher negative Renditen erwirtschaften, wenn die Zinsen mal wieder steigen sollten und somit die Kurse fallen würden?

Würde mich wirklich über weitere Einsichten freuen.

Lieben Gruß

Dummerchen

Hallo Dummerchen,

das sind wirklich sehr gute Fragen. Ich habe mit Fragen bzw. Anmerkungen in dieser Richtung auch schon gerechnet. Dann will ich doch mal versuchen ein paar Antworten zu liefern. 🙂

1) Im MSCI ACWI sind (wie in fast allen Aktienindizes) die einzelnen Aktien, Länder und Regionen nach Marktkapitalisierung gewichtet. Man kann nun aber empirisch zeigen, dass ein Aktienportfolio mit einer von der Marktkapitalisierung abweichenden Gewichtung in der Vergangenheit langfristig höhere Renditen erzielt hat als eines, das nach Marktkapitalisierung gewichtet ist (wie z.B. einfach nur ein einzelner MSCI World oder ACWI ETF). Das beschreibt beispielsweise auch Gerd Kommer in „Souverän investieren“. Es gibt auch eine simple sachlogische Begründung dafür: Wenn man nach Marktkapitalisierung gewichtet, kauft man tendenziell mehr in überbewerteten Märkten ein (z.B. investiert man dort stärker, wo es gerade eine Blase gibt) und weniger in unterbewerteten – man investiert also zyklisch statt antizyklisch, wie es sinnvoll wäre. Die beiden typischen alternativen Gewichtungen sind „Equal Weight“, also alle enthaltenen Komponenten gleich zu gewichten, und die Gewichtung nach Bruttoinlandsprodukt der jeweiligen Regionen. Die BIP-Gewichtung geht dabei knapp als Sieger hervor, weswegen Kommers Weltportfolio und auch die meisten Standardportfolios im Wertpapier-Forum nach BIP gewichtet sind. Um mit nur 3 ETFs eine grobe Gewichtung der großen Welt-Regionen nach BIP herstellen zu können, muss man einem MSCI World oder ACWI noch ein bisschen Europa und Emerging Markets hinzufügen. Diese beiden sind nämlich in den Welt-Indizes vor allem wegen der starken US-Marktkapitalisierung im Vergleich zum BIP „zu wenig“ enthalten. Ich betreibe also im Sinne einer BIP-Gewichtung (die mittlerweile weit verbreiteter Standard ist) keine Übergewichtung.

2) Ich kann dir leider nicht erklären, wie Rohstoff-Futures (langfristig und systematisch) Geld verdienen. Mein derzeitiger Kenntnisstand ist, dass nach den bisherigen Erkenntnissen der Wissenschaft dazu auch sonst niemand vollständig in der Lage ist. Nach dem was ich über Rohstoff-Futures recherchiert habe, gibt es einige sachlogische Theorien und Begründungen, die eine systematische Renditequelle zu erklären versuchen, und es gibt natürlich die empirisch nachgewiesene Rendite über Zeiträume von mehreren Jahrzehnten (das zeigt unter anderen auch Kommer). Was meiner Meinung nach allerdings fehlt ist ein klarer Zusammenhang zwischen Empirie und theoretischer Erklärung: Die Theorien konnten empirisch bisher nicht vollständig bestätigt und die empirischen Beobachtungen nicht vollständig theoretisch erklärt werden. Zu den bekanntesten Theorien gehört z.B. Keynes Modell der „Normal Backwardation“, das eine systematische Rendite in Form einer Risikokompensation annimmt, weil der Rohstoffproduzent ein Preisrisiko an den Investor überträgt. Diese Theorie ist aber nach wie vor strittig. Empirisch belegt ist beispielsweise der große Anteil des Collateral Yields an der Gesamtrendite des Futures (das ist neben Spot- und Rollrendite die „dritte“ Renditekomponente, die durch die Anlage des nicht als Margin hinterlegten Kapitals während der Future-Laufzeit zu Stande kommt). Aber es gibt ganz offenbar noch viele, viele weitere Faktoren, die bei Rohstoff-Futures eine Rolle spielen (wie zum Beispiel die Marktteilnehmer, Lagerbestände und Nachfrage), deren Zusammenspiel niemand wirklich zu verstehen scheint. Eines der besten Paper, das ich zu diesem Thema kenne, ist dieses hier: http://bit.ly/1QI8HKX. (EDIT: Das war der falsche Link, ich meinte eigentlich diesen hier: http://bit.ly/1JNvUdj). Die Autoren haben zum gleichen Thema auch noch andere Papers veröffentlicht, die man leicht findet wenn man nach den Namen der Autoren und „Commodity Futures“ googlet. Wenn du die noch nicht kennst, gibt es da bestimmt noch einiges Interessantes zu lesen. Ich bin mittlerweile zu dem Schluss gekommen, dass alle Vermutungen und Behauptungen zum Thema Rohstoff-Futures, die über die Erkenntnisse der Wissenschaft hinausgehen, wohl nur blanke Spekulation sind – nach dem Motto „Wenn die es nicht erklären können, kann es auch kein anderer“. Warum investiere ich aber in eine Asset-Klasse, die keiner vollständig zu verstehen scheint? Die Kombination aus empirisch nachgewiesener Rendite und einigen theoretischen Erklärungsansätzen (auch wenn die nicht ganz zusammenpassen) reicht mir persönlich aus, um zumindest einen kleinen Teil (10 %) meines Portfolios dort hineinzustecken. Die in der Vergangenheit gute Korrelation zu Aktien und Anleihen kommt dann als positives Argument noch dazu. Es besteht natürlich das Risiko, dass sich die Renditen der letzten Jahrzehnte nicht wiederholen oder die Erklärungen der Wissenschaft alle daneben waren. Aber darum heißt es ja auch „risikobehafteter Portfolioteil“. Übrigens: „Financialization“ und andere Effekte, die gerne als Erklärungsversuche dafür herangezogen werden, dass Rohstoff-Futures jetzt kein sinnvolles Investment mehr und die Vergangenheits-Renditen Geschichte seien, konnten bisher ebenfalls nicht empirisch nachgewiesen werden.

3) Ja, so etwas befürchte ich. Bei der Gestaltung meines Portfolios habe ich aber versucht, nicht allzu viele Befürchtungen und Erwartungen an die nahe Zukunft einfließen zu lassen, da ich über die Zukunft einfach zu wenig sicher sagen kann. Ich weiß vom Zinsänderungsrisiko und warum die Mehrheit der belesenen Privatanleger von einer solchen Anleihen-Komponente abraten würde. Aber ich investiere lieber geduldig, systematisch und langfristig und möchte mich nicht von der jüngsten Vergangenheit oder Vorhersagen über die unmittelbare Zukunft verrückt machen lassen. Ich erwarte von meinem Anleihen-Fonds die Chance auf einen langfristigen Beitrag zur Diversifikation und zur Reduktion der Schwankung meines Portfolios. Mafis hat es eigentlich schon gut auf den Punkt gebracht: Es kann so oder so laufen. Wenn der Leitzins nächste Woche auf 8% angehoben wird, dann ist mein Anleihen-ETF wohl wertlos. Dafür gäbe es dann immerhin mal wieder gut verzinstes Festgeld. Wenn der Leitzins nur sehr langsam steigt, dann könnte der ETF das auch teilweise durch die neu aufgenommenen Anleihen mit höherem Kupon ausgleichen, so dass der Verlust sich in Grenzen hält und der Fonds weiterhin seinen Diversifikationsbeitrag leisten kann. Was auch immer passiert, ich sehe der Zukunft eher gelassen entgegen. Langfristig sollte ich ja für die Zinsänderungsrisiken, denen ich ausgesetzt bin, eine Risikokompensation erhalten und die Anleihen-Komponente das Gesamtrisiko des Portfolios senken. Das waren zumindest meine Gedankengänge, die sich im Nachhinein natürlich auch als falsch herausstellen können.

Ich hoffe, ich konnte jetzt schonmal einige Unklarheiten beseitigen. Jetzt ist es leider schon ziemlich spät und ich muss die anderen Kommentatoren mit meiner Antwort wohl auf morgen bzw. aufs Wochenende vertrösten. Aber keine Angst, ich werde auf die anderen Kommentare auch noch eingehen! 🙂

Hallo Oliver,

danke für die Mühen, das so detailliert zu erklären. Über einiges lässt sich sicher streiten, anderes ist einfach Geschmackssache und ne Menge Glaskugelleserei. Ich möchte daher nur ein, zwei Punkte kommentieren:

* BIP vs. MK: „Hinterher, weiß man immer mehr.“ Meines Erachtens nach wird der Unterschied sicher eher kaum ins Gewicht fallen. Und für welche Seite oder ob eine ganz andere Aufteilung noch besser gewesen wäre, weiß im Voraus auch kein Mensch. Ich kenne den „Forenstandard“, bezeichnenderweise sind die ETFs zwar gegeneinander BIP-gewichtet, innerhalb der ETFs wird aber nach Marktkapitalisierung gewichtet. Vermutlich alles nicht so wild – am wichtigsten ist wohl: Einmal festlegen und durchziehen.

* Rohstoff-Futures: Puh, PDF kurz geöffnet, Mathe entdeckt und wieder geschlossen ;-). Nicht, dass mich das Rechnen mit Buchstaben schocken würde, aber eine logische Erklärung, woher generell Gewinne bei den Rohstoff-Futures kommen sollen, würde mir schon ausreichen. Ich hatte kurzfristig auch mal überlegt, diese Anlageklasse mit an Bord zu nehmen, habe mich aber wegen des Unverständnis dagegen entschieden. Korrelation hin oder her – wenn ich meiner Frau nicht erklären kann, warum die Rendite der Assetklassse zumindest langfristig positiv sein sollte, kommt es mir nicht ins Depot.

* Den „sicheren Hafen“ in Form von Anleihen finde ich auch wichtig. Ich kann den Gedanken gut nachvollziehen, wenn Du sinngemäß sagst: „Bei Aktien mache ich kein Market Timing, warum sollte ich es dann bei Anleihen betreiben?“ Ich gehe nach der gleichen Maxime mit meiner Festgeldleiter um. Gegenüber Anleihen verzichte ich damit auf Liquidität (dafür ist mein TG-Anteil etwas höher) und habe ggü. Anleihen höchster Bonität einen kleinen Renditevorsprung.

Nochmal danke für die ausführliche Antwort.

Lieben Gruß

Dummerchen

Und ich dachte noch: Soviel Mathe war doch gar nicht in dem Paper…? Da habe ich den Link gerade noch einmal nachgeprüft und festgestellt, dass ich dir glatt den falschen gegeben habe. Ich bitte um Entschuldigung! Ich meinte eigentlich dieses Paper (von den gleichen Autoren): http://bit.ly/1JNvUdj

Das sollte deutlich verständlicher sein (keine Angst, von dem anderen habe ich auch nur die „Conclusion“ gelesen – und davon auch nur die Hälfte verstanden). Ansonsten bin ich mit dir beim Thema Rohstoffe einer Meinung – es ist eher eine Geschmacksfrage und da wohl niemand klipp und klar sagen kann, woher die Rendite kommt, bleibt es zu großen Teilen erstmal ein spekulatives, risikoreiches Asset.

Was die BIP-Gewichtung angeht, glaube ich doch an einen ziemlich deutlichen Effekt. Es war wohl Gerd Kommer, der die Vorteile gegenüber Marktkapitalisierung so überzeugend dargestellt hat. 🙂 Alleine die BIP-Gewichtung der Regionen scheint dabei schon einen großen Teil des Effekts auszumachen, auch wenn ETF-intern natürlich weiter nach Marktkapitalisierung gewichtet wird. Aber am Ende bin ich mit dir einer Meinung: Selbst mit einem einzelnen MSCI ACWI ETF und eisernem Buy and Hold ist man schon 99% des richtigen Weges gegangen.

Noch ein Kommentar zum letzten Punkt: Festgeldleitern finde ich auch prima und sollten die Zinsen in den kommenden Jahren steigen, dann werde ich beim Ausbau meines risikoarmen Portfolioteils wohl auch darauf zurückgreifen. 🙂

Ist das mit den langfristig positiven Renditen für Rohstoffe noch aktuell? Ich bin gerade auf diesen Artikel gestoßen und wenn ich mir den Rohstoff ETF anschaue hat der seit seiner Auflage (immerhin vor über 8 Jahren) über 20% Verlust gemacht. Ist der Zeitraum noch zu kurz um das bewerten zu können oder wie erklärt sich das?

Hallo Karl,

mir sind zumindest keine neuen wissenschaftlichen Erkenntnisse bekannt, die im Gegensatz zu meinen Überlegungen von oben stehen würden. Deshalb bespare ich den Rohstoff-ETF auch weiterhin.

Ich persönlich sehe etwa 20 Jahre als Horizont an, in dem ich definitiv eine positive Gesamtrendite von einer rentierenden Assetklasse erwarten würde.

Auch bei Aktienindizes gibt es teils Zeiträume von 10-15 Jahren mit negativer Gesamtrendite (im Falle des japanischen Aktienmarktes sogar noch länger).

Moin Oliver,

beim Thema „wiss. Erkenntnisse“ hake ich ein:

Das darf nicht als Denkschranke fungieren. Im Allgemeinen! (Es heisst nicht umsonst Elfenbeinturmspielerei).

Im Besonderen zu Rohstoff-ETFs: ich lasse solche aus und erwarte nicht viel davon.

Die Statistik fuer die „Wissenschaftlichkeit“ fuer Rohstoff-ETFs ist kurz und weil sich die Welt seit dem staendig veraendert (Globalisierung), sind auch fruehere Zusammenhaenge und Korrelationen nicht in Stein gemeisselt und fuer die Zukunft womoeglich irrelevant (gilt auch fuer BIP-Gewichtung)?

Das Argument: „das werden wir noch sehen, die Zukunft kennt ja keiner, ich warte mal 15-20 Jahre ab und ziehe das durch“

Ist ein pers. Mauseloch, in die sich jede Investmentstrategie fluechten kann (das Argument laesst sich nicht widerlegen).

Der grosse Nachteil: wenn die 20 Jahre um sind, sind sie vorbei und koennen pers. nicht zurueck geholt werden. Anlagetechnisch sind sie verloren.

Technisch stimmt sie: da die Zukunft keiner kennt, kann man fuer jede Invest-Strategie guenstige oder nachteilige Szenarien entwickeln.

Pers. halte ich trotzdem fuer besser, die Gegenwart und juengere Vergangenheit ueberzugewichten (Trends fortschreiben) sowie staendig alle Gegenargumente und Opositionen dazu evaluieren, um ggfls gegenzusteuern.

Fundamental: Woher soll ein Ertrag aus Rohstoffen entstehen? Nur knappe Gueter werden teurer. Also nur auf Preissteigerung hoffen? Rollverluste bis dahin akkumulieren?

https://www.fondsweb.com/de/vergleichen/ansicht/isins/LU0274208692,IE00B53H0131

Das einzige Argument ist der Rebalancierungsvorteil, also wenn zB Aktien abtauchen, Rohstoffe emporschiessen, dann eine Rebalancierungspraemie zu generieren, in dem dann Rohstoff-ETFs am Hoch verkauft werden und in am Boden liegende Aktien-ETFs umgeschichtet wird. Aber wie oft kommt das vor (zuletzt 2008-2009), wer kann das timen?

Der ARERO verfolgt das Konzept (+ BIP-Gewichtung). Die Rendite ist klaeglich. Wo bleibt eine Rebalancierungspraemie?:

https://www.fondsweb.com/de/vergleichen/ansicht/isins/LU0274208692,LU0360863863

Das, was man an Rendite versaeumt hat, durch eine suboptimale Invest-Strategie, laesst sich leider nicht/nie mehr aufholen!

Aber wenn es auch so reicht = Who cares. Ist ein Luxusproblem …

LG

Joerg

Hallo Joerg,

wir hatten ja beim Freiheitsmaschine-Meetup schon persönlich darüber gesprochen, ich wollte es jetzt aber nochmal hier für die Öffentlichkeit niederschreiben. 🙂

Nachdem was ich weiß (und da stimmst du mir denke ich zu), ist das Wichtigste beim Investieren, möglichst langfristig bei einer einmal gewählten Strategie zu bleiben und nicht in Panik alles über den Haufen zu werfen, wenn die Kurse mal für längere Zeit einbrechen oder ein Focus Money-Artikel irgendwas von „drohender Crashgefahr“ schreibt.

Allerdings hast du natürlich Recht: Es gibt auch Situationen, in denen es gerechtfertigt ist, eine Investmentstrategie über den Haufen zu werfen. Nämlich dann, wenn die (hoffentlich handfesten) Gründe, aufgrund derer ich die Strategie ursprünglich verfolgt habe, nicht mehr bestehen.

Nur die Frage: Wie stelle ich fest, dass die Gründe nicht mehr bestehen? Wenn es in der Focus Money steht oder jemand im Wertpapier-Forum diese Vermutung äußert?

Und hier kommen die wissenschaftlichen Erkenntnisse ins Spiel: Ich habe festgelegt, dass es – damit ich eine bestehende Strategie verwerfe – empirische oder sachlogische Begründungen/Erkenntnisse (mit statistisch signifikanten Daten) geben muss, die die Begründung für meine ursprüngliche Strategie falsifizieren.

Fehlendes empirisches Backup für eine These soll also kein Freifahrtschein dafür sein, mit einer „falschen“ Investmentstrategie immer weitermachen zu können, sondern eher eine Art „Schranke“, die mich vor dem möglicherweise übereilten Verwerfen einer Strategie bewahren soll.

Konkret heißt das für mich:

Empirische Daten zeigen für die letzten Jahrzehnte eine klar positive Rendite für Rohstoff-Futures (auch wenn sachlogische Begründungen dafür zugegebenermaßen etwas dünn sind). In den letzten 7-8 Jahren war die Rendite schlechter, woraus einige Stimmen schlussfolgern, dass sich die „Spielregeln“ geändert haben. Belastbare wissenschaftliche Beweise kenne ich dafür nicht und den Zeitraum von 7-8 Jahren empfinde ich als zu kurz, um statistisch signifikant zu sein.

Das reicht für mich darum nicht aus, um meine Entscheidung für das Investment in Rohstoff-Futres über Bord zu werfen.

Da Du die Dividenden (noch) nicht erkannt hast, vielleicht ein Denkanstoß. Du bist im Vergleich zu mir rel. jung. Da ist erst mal ein Vermögensaufbau notwendig. Hab ich auch nicht anders gemacht. Irgendwann kommt man in eine Phase, da muss man oder sollte man anfangen, auf einen Auszahlungsmodus umzustellen. Da wird regelmäßiges Einkommen wichtiger. Damit man den Zinseszinseffekt der Dividendensteigerungen in einem gewissen Maß mitnehmen kann, sollte der Umbau nicht erst kurz vor Begin der Auszahlungsphase anfangen, sondern ca. 15 Jahre vorher (habe ich bei mir so ausgerechnet). Einfach weil ich auch das Risiko etwas minimieren möchte, genau zu dem Zeitpunkt Kapital zu verzehren, wenn ein großer Crash läuft. Es spricht ja nichts dagegen, eine Basis aus stetigen Einkommen mit einer chancenorientierten Wachstumsstrategie zu verbinden. Wer weiß, wie Du es in 30 Jahren siehst?

Hi Alexander,

so ganz kann ich deinem Denkanstoß noch nicht folgen. Warum genau sollte ich auf einen „Auszahlungsmodus“ umstellen? Wenn ich mich eines Tages in der Entsparphase befinde, kann ich doch einfach regelmäßig Wertpapier-Anteile verkaufen, um mein regelmäßiges Einkommen zu erhalten. Eine Auszahlung muss ja nicht zwingend aus Dividendenausschüttungen bestehen, diese sind ja auch einfach nur eine Form der Teilhabe an der Wertentwicklung einer Aktie, Kurssteigerungen sind die andere. Es ist doch in etwa so, als ob mein Arbeitgeber mir einen Teil meines Gehalts nicht aufs Konto überweist (Kurssteigerung), sondern in Bar in einem Briefumschlag nach Hause schickt (Dividende). Mein Gehalt bleibt trotzdem das Gleiche. Warum sollte ich also besonders erpicht auf das Bargeld sein?

Warum sollte ich speziell vom „Zinsenszinseffekt der Dividendensteigerungen“ einen Vorteil haben? Bei Aktien erhoffe ich mir generell einen Vorteil von Zinseszinseffekten, aber nicht nur durch Dividendensteigerungen, sondern ganz allgemein auf Steigerungen der Firmengewinne und Buchwerte und damit auf Steigerungen des Aktienkurses.

Wodurch genau reduziert sich mein Risiko im Crash, wenn ich mich in einem „Auszahlungsmodus“ befinde, im Gegensatz zu einem thesaurierenden Depot wie meinem? Was genau verstehst du unter einer „chancenorientierten Wachsstumsstrategie“ im Gegensatz zu meiner Anlagestrategie? Ein stetiges Einkommen kann ich mir auch einfach selbst zusammenbasteln, dafür brauche ich keine Zwangs-Auszahlung in Form von Dividenden. Der einzige Vorteil einer dividendenorientierten Anlage, der mir jetzt spontan einfällt, sind möglicherweise entfallende Verkaufskosten. Diese werden durch die steuerlichen Nachteile der Dividendenausschüttungen während der Ansparphase aber vermutlich wieder kompensiert. Und auch bei einem stark ausschüttenden Depot werde ich wohl Anteile verkaufen müssen, da meine Entnahmerate höher sein dürfte als die Dividendenrendite meines Depots.

Um mich von einer Dividendenstrategie überzeugen zu können, wirst du mir folgende Fragen beantworten müssen: Wodurch kann ich durch den Fokus auf Dividendenaktien im Gegensatz zu meinem Weltportfolio 1) eine höhere Nachsteuerrendite erzielen, oder 2) mein Risiko bei gleicher Renditeerwartung senken oder 3) Zeit und Aufwand bei der Geldanlage einsparen? Oder gibt es noch Vorteile, die ich bisher nicht sehe? (Außer dem psychologischen Vorteil einer regelmäßigen Zwangsausschüttung und den möglicherweise leicht geringeren Verkaufskosten)?

Ich sehe bei Dividendenstrategien bisher nur 1) eine geringere Nachsteuerrendite durch vorgelagerte Besteuerung, 2) ein höheres Risiko durch den Fokus auf wenige „Dividendenaristokraten“ und damit fehlende Diversifikation und 3) mehr zeitlichen Aufwand durch Recherche und Auswahl von Einzelaktien.

Full ACK! Ich habe auf der Seite vom Finanzrocker eine ähnliche Diskussion mit den gleichen Argumenten geführt. Das Dividenden-Argument „Substanzverkauf“ und den Vergleich mit Kühen und Bäumen erwarte ich jetzt allerdings noch als Antwort.

Was bei den Crash-Szenarien immer übersehen wird: Schüttet das Unternehmen im Crash 4% aus, so ist das identisch mit dem Verkauf von 4% meiner Anteile. Zumindest mathematisch – psychologisch mag das bei dem einen oder anderen anders sein.

Hab mir die Diskussion beim Finanzrocker gerade durchgelesen, die kannte ich nämlich noch nicht. Die ist wirklich klasse und es sind einige sehr interessante Erkenntnisse ans Tageslicht gekommen. Tatsächlich kann man wohl je nach Sichtweise Dividendenzahlungen als passives Einkommen (wenn das Geld „virtuell weg“ ist) oder als „Zwangs-Kuchenstück“ betrachten. Alexander schlägt sich dann wohl eher auf die Seite des passiven Einkommens, während ich mich zu dir auf die Seite der Kuchengenießer gesellen würde.

Für alle hier nochmal der Link zum genannten Artikel+Diskussion:

http://finanzrocker.net/passives-einkommen-fluch-oder-segen/

Realisiere ich dann nicht Verluste wenn ich 4% verkaufe??

Bei der Dividende behalte ich jedoch die gleiche Anzahl an Anteilen die ja wieder an Wert gewinnen können.

Das die Dividenden vom Kurs abgeschlagen wird und die ganze Diskussion rund um die Dividende ist mir schon klar, aber wenn man z.B. in der Entsparphase ist sind dann Dividenden in diesem Szenario nicht besser??

Oder hab ich nen Denkfehler?

Also angenommen in einer Crashpahse

Hallo Vercingetorix,

hast Du die verlinkte Diskussion gelesen? Es ist total egal, ob die Anzahl der Anteile gleich bleibt oder nicht. Und es ist auch total egal, ob Du durch einen Verkauf Verluste realisierst oder ob es das Unternehmen durch eine Dividendenzahlung macht.

Ein Beispiel:

Du hast 100 Anteile zu 200 Euro gekauft -> Gesamtwert 20.000 Euro. Nun bricht der Kurs um 50% ein und liegt somit auf 100 Euro.

Jetzt wird im ersten Fall eine Dividende von 4% ausgezahlt, also 4 Euro pro Anteil (insgesamt 400 Euro). Die Anteile haben jetzt einen Wert von 96 Euro. Der Gesamtwert ist also 9600 Euro nach der Ausschüttung.

Die Alternative wäre, dass keine Dividende ausgezahlt wird und Du 4% Deiner Anteile verkaufst, also 4 Anteile zu 100 Euro (insgesamt 400 Euro). Es verbleiben also 96 Anteile zu 100 Euro. Der Gesamtwert ist also auch 9600 Euro. Was ist jetzt besser? Für mich sieht das ziemlich gleichwertig aus.

Verdoppelt sich jetzt wieder der Kurs, hast Du im ersten Fall 100 Anteile zu 192 Euro = 19200 Euro und im zweiten Fall 96 Anteile zu 200 Euro = 19200 Euro.

Lieben Gruß

Dummerchen

Hi Dummerchen, rechne mir bitte das Beispiel noch mal durch.

Jetzt wird im ersten Fall eine Dividende von 4% ausgezahlt, also 4 Euro pro Anteil (insgesamt 400 Euro). Die Anteile haben jetzt einen Wert von 96 Euro. Der Gesamtwert ist also 9600 Euro nach der Ausschüttung.

Die Alternative wäre, dass keine Dividende ausgezahlt wird und Du 4% Deiner Anteile verkaufst, also 4 Anteile zu 100 Euro (insgesamt 400 Euro). Es verbleiben also 96 Anteile zu 100 Euro. Der Gesamtwert ist also auch 9600 Euro. Was ist jetzt besser? Für mich sieht das ziemlich gleichwertig aus.

Du vergleichst eine Aktie (z.B. Johnson&Johnson) die eine Dividenden ausschüttet mit einem ETF, der in die gleiche Aktie (Johnson&Johnson) investiert.

Hier wird immer von THESAURIERENDEN FONDS gesprochen, also Fonds, die die Dividenden nicht ausschütten sondern wieder direkt investieren.

Hier gibt es also deiner Meinung nach keinen Dividendenabschlag???? Merkwürdig

Ich kenne keine Aktie auf dieser Welt, die in Bezug auf die Dividenden einen Unterschied zwischen Direktanleger und ETF-Investor machen.

Deine Alternative ist eine Aktie, bei der keine Dividende gezahlt wird.

Es existiert kein einziger Fond auf dieser Welt der in NICHT-DIVIDENDENAKTIEN investiert, daher kann dein Beispiel schon mal nicht stimmen.

Ergo: Es gibt auch bei euren Thesaurierenden ETFs den Dividendenabschlag.

Der große Unterschied ist, wenn ihr Aktien verkauft ist dieser Dividendenabschlag endgültig, da ihr weniger Anteile im Depot habt und diese auch nicht an zukünftigen Wertsteigerungen teilnehmen.

Der Abschlag beim Direktinvestment ist temporär (zum Stichtag Dividendenzahlung) und wird in der Zukunft wieder reingeholt, weil die Anteile im Depot nie sinken

Und der Denkfehler ist ja, dass sich das Depot nach einem Einbruch um 50% nach einem Monat wieder verdoppelt, oder wird in der Zwischenzeit kein Geld benötigt?????

Der dumme Direktinvestor hat noch die Dividende.

Was ist jetzt besser? Für mich sieht das NICHT ziemlich gleichwertig aus.

@Frank,

Wenn du dazulernen willst, tust du dich einfacher im Leben, wenn du FRAGST und nicht wild BEHAUPTEST und textlich die anderen ANSCHREIST.

Dann antwortet dir vielleicht sogar Dummerchen 😉

Deine Fehlschluesse liegen darin, dass du nicht das gesamte Depot betrachtest sondern Dividenden und Kurssteigerung (egal ob von Aktien-Rueckkaeufen, thes. Dividenden, etc) im Kopf trennst (mentale Kontenbildung).

Vielleicht hilft dir die Geschichte von den EIMERN es zu verstehen: https://www.finanzwesir.com/blog/etf-rendite-inflation#1559330603

oder hier: https://www.finanzwesir.com/blog/thesaurierend-detail#1565765283

LG Joerg

Jörg, es ist schon wieder eine Frechheit, anderen Dummheit zu unterstellen, das ist textliches anschreihen

Du antwortest doch für Dummerchen, indem Du dich einfach nur auf Andere verlässt (inkl. Link) und keine eigene Meinung wiedergibst, soviel zum Thema lernen.

Wo steht geschrieben, dass ich Dividenden und Kurssteigerungen trenne????? Nirgendwo

Zitat Oliver

Anteils-Verkauf oder Dividende? Ganz egal!

Mir ist es gleich, ob die Firmengewinne in Form einer Kurssteigerung oder einer Dividende in meiner Tasche landen. Es sind nur zwei verschiedene Wege, auf denen der gleiche Unternehmensgewinn den Weg in meine Brieftasche findet. Erhalte ich Gewinne in Form von Kurssteigerungen, kann ich ein paar meiner (im Wert gestiegenen) Aktien irgendwann verkaufen und habe damit genauso Bargeld auf meinem Konto, als hätte ich Dividenden erhalten.

Firmengewinne haben NIE etwas mit Kurssteigerungen zu tun, aber das ist schwer zu verstehen.

Aber von deiner Seite kommen dann immer nur Kommentare wie:

Du verstehst es nicht

Du schreist mich an

Du musst noch lernen

Du musst diesen Link lesen

Usw. Usw usw

PS: mein Eimer immer voll, da ich meinen Kopf einschalte

Wie gut, dass ich keine Anteile verkaufen MUSS.

Denn:

„ Wer Aktien/ETF´s nicht hat, wenn sie fallen – hat sie auch nicht, wenn sie steigen”

Meine Aktien steigen wieder, die Anteile durch den MUSS-VERKAUF NIE wieder, NIE

Es ist tatsächlich gut, wenn man keine Anteile verkaufen muss.

Wenn aber dein Kapitalbedarf höher ist als deine Dividendenausschüttung musst leider auch du verkaufen.

Ist diese Antwort echt dein Ernst??????????

Wenn der Kapitalbedarf des Anteils-verkäufers höher ist als angenommen, muss er leider noch mehr Anteile verkaufen, hast du schon mal darüber nachgedacht? Die Systematik ist immer die gleiche.

Meine Dividendenausschüttungen reichen!!!

Bitte dein nächstes Argument

Mein nächstes Argument ist: Wer nur von den Dividenden leben will, braucht *viel* mehr Kapital als einer, der Kapital und Erträge innerhalb seiner Restlebenszeit aufbraucht.

Ja Du hast recht, das ist auch so

Hier geht es aber um ein anderes Thema „Anteils-Verkauf oder Dividende? Ganz egal!“

Die Höhe des Geldes spielt keine Rolle, es geht um die Systematik

Sonst komme ich auch mit dem Argument, dass ein Einzelinvestor immer einen höhere Dividende erhält als ein Investor der einen thesaurierend ETF hat, habe ich bisher auch nicht gemacht, aber ihr könnt ja mal drüber nachdenken

Hallo Dummerchen,

hoffe ich komme nicht als Dummerchen bei dir an(ist ja nicht das erste mal das du mir weiterhilfst wegen der interne Zinsfuß Sache z.B. , danke übrigens dafür das du die Geduld hast das immer wieder auch Anfänger zu erklären)

Habe es mir vorher leider nicht aufgeschrieben aber nach deinem Beispiel jetzt schon. Ich dachte das das bei einem Crash so besser ist aber durch dein Beispiel das ich jetzt auch mit Papier und Stift nochmal durchgegangen bin siehe das es ist EGAL

Bleibt also nur der Vorteil das Auszahlungen kein Gebühren verursachen(außer bei mir bin bei flatex.at da Kosten Auslands Dividenden was ist aber ein individuelles Problem) abgesehen von den Steuern die man sofort zahlen muss die ja auch wieder ein Nachteil sind.

Da ich jetzt schon mal am schreiben bin hätte ich die Frage ob jemand einen Österreicher kennt der in diesen Blogs Finanzwesir etc. aktiv ist??

Hätte da nämlich ein Frage zu der möglichen Rückerstattung von Quellensteuern von physischen ETFs

Habe auch schon hier http://www.wertpapier-forum.de/topic/47580-besteuerung-von-etfs-in-osterreich/page__gopid__1006295#entry1006295 nachgefragt warte noch auf Hilfe.

Außerdem habe ich https://geldexperimente.wordpress.com/ hier auch eine Nachricht an den Bloger geschrieben der hat sich noch nicht gemeldet vielleicht kennt noch jemand einen Österreicher der da mehr weis??

PS in Österreich haben wir leider keinen Freibetrag und jetzt auch noch 27,5% Kest dafür ist das mit den Steuerhässlichen ETFs bei uns kein Problem das wird alles automatisch gemacht nur so alls Info nebenbei

Danke für den austausch mit euch Grüße Vercingetorix

Hallo Dummerchen, ich hab es so verstanden, dass die Rendite von Rohstoff-Furures aus der negativen Korrelation zu Aktien und dem Rebalancing kommt. Also antizyklisch investieren. Aber geht das mit dem Kaufen und Verkaufen so einfach bei kleineren Portfolios? Bringt das dann was? Viele empfehlen diesbezüglich, dass eine Portfolioposition nicht unter 10000€ liegen soll. Bei 10% Rohstoff-Futures wären wir also bei einer Portfoliogröße von 100.000 €. Wer fängt mit solchen Beträgen an? 🙂

Gruß, T.

Von dieser Theorie habe ich ehrlich gesagt noch nie gehört. Im Gegenteil, die empirischen Studien, die ich mir angesehen habe, kommen alle zu dem Ergebnis, dass Rohstoff-Futures in den letzten Jahrzehnten (von sich aus und ganz ohne einen Rebalancing-Aktienanteil) konstant positive Renditen erwirtschaftet haben. Die von mir oben bereits verlinkte Yale-Studie (http://bit.ly/1JNvUdj) spricht von jährlichen arithmetischen Durchschnittsrenditen zwischen knapp 2 und 14 Prozent in allen 10-Jahres-Zeiträumen zwischen 1964 und 2014.

Wie kommst du zu deiner Behauptung?

Hallo Oliver,

Wie komme ich zu dieser Aussage? Vielleicht ist es etwas unpräzise ausgedrückt und in bezug auf die von Dir angeführte Vergangenhiet auch nicht ganz korrekt. Ich habe es mir offenbar intuitiv so vorgestellt und habe geglaubt, mich damit auch auf Kommer berufen zu können. Warum? In seiner Doktorarbeit argumentiert er so (S. 182): “ Aufgrund der Kombination aus attraktiver Rendite und günstigen Korrelationseigenschaften zu Anleihen, zu Aktien und zur Inflation bewirken CCFs (Rohstoff-Futures, T.) als Beimischung in einem Multi-Asset-Klassenportfolio auf lange Sicht …… eine Verbesserung der Remdite des Portfolios (Diversifikationsrendite) …

Dann hebt Kommer an, die verschiedenen Renditequellen von Rohstoff-Futures aufzuzählen:

1. Zinseinnahmen aus amerikanischen Staatsanleihen (aus meiner Sicht keine eigene Renditequelle)

2. Der reale Spot Market Return (kann positiv und negativ sein, aber langfristig sei er bei „null“

3. Der reale Roll Return. Dieser sei in den letzten 50 Jahren positiv gewesen. Darauf beziehst auch Du Dich.

4. Die Diversifikationsrendite: Sie ist KEINE Rendite von CCFs im eigentlichen Sinne, sondern entsteht als indirekter Mutzen durch die Beimischung von CCFs in eine aktienlastiges Multi-Asset-Klassen-Portfolio. Diese Indierektheit mindert jedoch in keiner Weise die Bedeutung dieser Renditekomponente. Generiert wird diese Diversifikationsrendite von der niedrigen Korrelation von CCFs mit Aktien in Kombination mit der vergleichsweise hohen CCF-Rendite. Es muss betont werden, dass ERST DIE BERÜCKSICHTIGUNG DER DIVERSIFIKATIOBSRENDITE Rohstoffe (CCFs) zu einer WIRKLICH erwägenswerten Asset-Klasse machen. Die Bedeutung der Diversifikationsrendite bei CCFs kann also kaum überschätzt werden.

Nnn dazu die folgende Fußnote: Die Diversifikationsrendite in einem Multi-Asset-Klassen-Portfolio ist eine der wichtigsten Eigenschaften von CCFs und gerade dieser leicht nachweisbare Vorteil wird von den meisten CCF-Kritikern unsachgemäß in ihrer Argumentation ignoriert. Das ist insofern überraschend, als unstrittig ist, dass in einem Portfolio die Optimierung der Portfoliorendite im Vordergrund steht, nicht die Rendite und das Risiko einzelner Porfoliokomponenten.

Gruss,

T.

Hallo T.,

ich will dir und Gerd Kommer in dieser Hinsicht gar nicht widersprechen. Wie man an meinem Portfolio erkennen kann lege ich ja ebenfalls großen Wert auf hohe Diversifikation, um das Gesamtrisiko des Portfolios zu senken und um eine mögliche Diversifikationsrendtie „abzugreifen“. Allerding lässt Kommer in seinen Ausführungen eine Kleinigkeit außer acht bzw. geht nicht gesondert auf sie ein: Um durch Rebalancing einen Renditevorsprung zu erzielen, genügt es nicht alleine, Anlageklassen mit niedriger oder negativer Korrelation zu kombinieren. Die Assetklassen müssen zusätzlich auch eine ähnliche Erwartungsrendite und einigermaßen hohe Volatilität aufweisen, damit sich durch das Rebalancing ein Vorteil ergibt. Für das Erzielen einer Diversifikationsrendite ist es also notwendig, dass Rohstoff-Futures auch für sich genommen eine Rendite erzielen. Darum macht sie die Tatsache, dass sie mit Aktien niedrig korrelliert sind UND in den letzten Jahrzehnten eine aktienähnliche Rendite aufwiesen, als Diversifikator interessant. Ich sehe dabei auch den Collateral Yield als Rendite an (wenn auch vielleicht nicht als eigenständige „Renditequelle“), warum auch nicht? Den gängigen Studien zufolge ist dieser ja auch der größte Teil der Gesamtrendite. Deine vorherige Aussage hatte ich erst so aufgefasst, dass du den Rohstoff-Futures ganz ihre positive Gesamtrendite absprechen wolltest, sorry für das Missverständnis! 🙂

Ich hab jetzt noch nichtmal gegooglet und kortigier mich bitte wenn ich falsch liege: Der Freibetrag von 8145 gilt auf die Einkommensteuer, Kapital wird pauschal versteuert und da gilt ein Freibetrag von 810 €.

Hi Martin,

goodmixwilldo und Alexander haben es schon richtig beschrieben. Die Kapitalertragssteuer ist eine Erhebungsform der Einkommenssteuer (ich hoffe ich habe das jetzt richtig ausgedrückt) und wird damit auch vom steuerfreien Grundfreibetrag der Einkommenssteuer abgedeckt. Die 801 € sind der sogenannte Sparer-Pauschbetrag, den es für Kapitaleinkünfte unabhängig vom Grundfreibetrag noch einmal oben drauf gibt.

@ Marti

Die 810€ sind ein „unterjähriger“ Freibetrag. Mit einem entsprechenden Freistellungsauftrag kannst du verhindern, dass Kapitalerträge bis zu dieser Höhe unterjährig versteuert werden. Das ist ähnlich wie die Lohnsteuer. Die wird auch erstmal abgezogen. Am Ende des Jahres ist dann in der Steuererklärung finanzielles Großreinemachen angesagt. Wir werfen alle Einkünfte (nichtselbständige Arbeit, selbständige Arbeit, Gewerbebetrieb, Land- und Forstwirtschaft, Renten, Vermietung und Verpachtung und eben Kapitalerträge) auf einen großen Haufen (=Summe aller Einkünfte), ziehen Werbungskosten, Sonderausgaben, bei Gewerblichen noch Betriebsausgaben, außergewöhnliche Belastungen ab und schwupps haben wir das zu versteuernde Einkommen ermittelt. Hiermit gehen wir jetzt in die große Steuertabelle (Grund- oder Splittingtabelle) und können ablesen, wie viele Steuern wir für das Jahr zahlen müssen. Bis zu einem sogenannten Grundfreibetrag von 8tausendirgendwasEuro erstmal gar nichts. Dann können wir noch die bereits unterjährig bezahlten Steuern abziehen und haben ermittelt, ob und wieviel wir nachzahlen müssen bzw. erstattet kriegen.

Noch mal sauber: Du darfst im Jahr 2016 bis zu 8.652€ zu versteuerndes Einkommen haben, ohne Steuern dafür zahlen zu müssen. Das hat mit Freistellungsaufträgen erstmal nichts zu tun.

Oder hab ich da was falsch?

gmwd

Genau so ist es. Hat man kein weiteres Einkommen (z. B.) ein Kind. Kann man sich eine Nichtveranlagungsbescheinigung vom Finanzamt ausstellen lassen und der Bank geben, dann hat man mehrere tausend Euro steuerfrei. Die Bank „verbraucht“ erst den Freistellungsauftrag und dann den Betrag nach der NV. Solange wird keine Quellensteuer abgeführt.

Hi Oli,

Du lebst ja in England, stimmt? Das bedeutet, du zahlst auch deine Steuern dort nehme ich mal an. Wenn das so ist, dann würde ich mich freuen wenn Du ein paar Worte drüber schreiben würdest was das steuerlich bedeutet. ich meine, würdest Du andere ETFs kaufen wenn du in Deutschland leben würdest? (siehe Steuerhässlichkeit …ich liebe dieses Wort :))

Hi Mr W! 🙂

Ganz richtig, ich zahle meine Steuern (auch die Kapitalertragssteuern) in England. Allerdings haben wir augenblicklich nicht geplant, für immer in England zu wohnen, weshalb ich mein Depot mit dem Gedanken im Hinterkopf aufgebaut habe, es eines Tages wieder mit Wohnsitz in Deutschland zu führen. In England gibt es aber trotzdem einige steuerliche Aspekte, die ganz interessant sind. Als Ausländer kann man sich in der UK-Steuererklärung als sogenannten „non-domiciled resident“ führen lassen, wenn man selbst und seine Eltern nicht in UK geboren wurden. Dann ist man für 7 Jahre von der Steuer auf ausländische Einkünfte, die man nicht nach Großbritannien transferiert (also z.B. meine ETF-Gewinne im deutschen Depot) befreit. Ja, du hast richtig gehört: Solange ich in England wohne, muss ich 7 Jahre lang keine Kapitalerträge versteuern, solange ich mein Geld in Deutschland anlege und dort lasse. Mehr darüber findest du hier: http://bit.ly/23yXtxt und hier: http://bit.ly/1HRYHY9. Auch sonst ist es kapitalertragssteuerlich hier sehr paradiesisch. Als Normalverdiener (bis 40.000 Pfund – rund 52.000 € – Bruttoeinkommen im Jahr) zahlt man auf Dividenden und Ausschüttungen keinen Cent Steuern, darüber je nach Einkommen 25% bis 36% (http://bit.ly/1PKuzqc). Kursgewinne sind bis sagenhafte 11.000 Pfund (etwa 15.000 €) steuerfrei. Darüber zahlt man dann 18 % bis 28 % Steuern, je nach Einkommen. Mit den 25% KESt und dem mickrigen 801-€-Freibetrag in Deutschland hat das hier also nichts gemein.

Ich kann also vor dem Rückzug nach Deutschland noch einmal meine Kursgewinne realisieren (ETFs verkaufen und neu kaufen) und somit die bis dahin möglicherweise aufgelaufenen Gewinne steuerfrei einfahren. Mit dem Angebot und den Kostenstrukturen von Fonds und ETFs in England kenne ich mich allerdings überhaupt nicht aus, da ich mein ETF-Depot wie gesagt mit Blick auf ein späteres Leben in Deutschland konstruiert habe.

Hi Oli, danke für die ausführliche Antwort! Super spannend was Du da schreibst!

Noch ne technische Anmerkung: ich bekomme keine Benachrichtigung wenn Du (oder irgendjemand) in diesem Beitrag kommentiert, obwohl ich das angekreuzt habe…check mal…

Ich probiere es mal aus 🙂

Hast du denn die Bestätigungsmail für das Kommentar-Abo bekommen und bestätigt?

Grundsätzlich habe ich sehr ähnliche Fragen, wie Dummerchen. Grade seine erste und zweite Frage.

Nummer 3 kann ja so oder so laufen 😉

Der TER ist ja mal sehr weit gedrückt und alles gut durchdacht.

@goodmixwilldo so wie du kenne ich das auch. Man kann ja auch jetzt schon ein Antrag stellen, das sein Kapitalvermögen mit den persönlichen Steuersatz zusammengelegt wird. Aber glaube bei so etwas ist es wirklich gut erstmal einen Steuerberater zu sehen

Hi mafis,

ich hoffe ich habe mit meiner Antwort an Dummerchen deine Fragen auch mit beantworten können. 🙂

Ich hab noch einige Fragen und Anmerkungen:

was hat Dich bewogen, diesen Anleihen-ETF zu nehmen? Dummerchen hat recht: die ganzen Vergangenheitsbetrachtungen, in denen Anleihen aller Laufzeiten oder Langläufer zur Diversifikation zu Aktien benutzt wurden, basierten auf märchenhaften Anleihenrenditen, da die Marktzinsen in den 80ern sehr hoch waren, in USA zum Teil zweistellig. Durch die fallenden Zinsen und die Zinssensitivität hatte man aufeinmal aktienähnliche Renditen. Genau das wird in den kommenden Jahren aber nicht der Fall sein. Im Gegenteil: die Kurse von Anleihen werden wegen steigender Marktzinsen purzeln und die Renditen auch. Nichts mit Diversifikation.

Ist Dir bewusst, dass auch die von Dir gewählten Anlageklassen im Gleichschritt nach unten marschieren können? Wo hast Du dann noch Geld, um zu rebalancen, denn auf einen sicherern Hafen hast Du ja verzichtet. Di hast nur den risikobehafteten teil und den Notgroschen. Also genau dann wenn Du Geld bräutest zum Nachkaufen, wird kein Geld da sein.

Ist Dir bewusst, dass Du mit der Wahl der swapper darauf verzichtest, den jährlichen Freibetrag in Anspruch zu nehmen und dass die Indizes, die die ETFs nachbilden um die Quellensteuer bereinigt sind? Du wirst nie Quellensteuer anrechnen lassen können. Du wirst auf Dividenden daher bis zu 60% Steuern zahlen. Ist die Steuerstundung dann wirklich noch so toll? Auch die physisch replizierenden ETFs haben ja über den Kursgewinn eine Steuerstundung.

Was brachte Dich dazu diesen Rohstoff-Future-Indizes zu nehmen? Ist Dir bewusst, dass Du in den letzten 5 Jahren mit Rohstoff-Futures einen kumulativen Verlust von bis zu 50% gemacht hättest. Bist Du darauf eingestellt? kennst Du die Dilsussion im WPF über Rohstoff-Futures? Was verursacht in Dir noch Hoffnung, dass diese Anlageklasse, die sehr jung ist und die ETFs darauf genauso, in Zukunft für Dich eine Freude sein wird? Die Indizes ändern ständig ihre Methodik, um Rollverluste zu minimieren, was dann oft doch nicht gelingt. Bist Du darauf vorbereitet, plötzlich einen ETF zu besitzen, der eine neue Rollmethodik einführt? Kann Du dann wechseln, wenn Du vorher 30% Deines Fondsvolumens darin versenkt hast? Ist Dir bewusst, dass das Premium für Rohstoff-Futures ca. 4% in den letzten 40 Jahren betragen hat? also nicht aktienähnlich war?

Ist Dir bewusst, dass in den letzten sechs Monaten alle wichtigen Aktienindizes gefallen sind um 10-20%? Was haben Rohstoff-Futures und Anleihen in dieser Zeit gemacht? Die Futures sind weiter gefallen, die Anleihen sind vielleicht so geblieben oder haben ein wneig dazugewonnen. Negative Korrelation? Keine Spur! Auch die Reits sind gefallen! Wozu dann ein so komplexes Portfolio?

GRuss,

T.

Hi T.,

wow, das sind aber wirklich mal VIELE Fragen in einem Kommentar! Erstmal vorneweg: Alle deine Fragen, die mit „Ist dir bewusst…?“ beginnen, kann ich tatsächlich mit „ja, das ist mir bewusst“ beantworten. Einige Anmerkungen habe ich hier und da aber trotzdem… Dann will ich also mal versuchen alle Punkte zu beantworten. 🙂

Was das Thema Anleihen anbetrifft, habe ich deine Frage hoffentlich schon mit meiner Antwort an Dummerchen einigermaßen beantworten können. Ich fühle mich mit meinem Portfolio wohler, wenn es für eine langfristige Anlage aufgestellt ist und kein Market-Timing in meine Asset-Allokation einfließt – auch nicht bei Anleihen. Mag aber sein, dass sich das im Nachhinein als Fehlentscheidung entpuppt. Generell genieße ich Aussagen wie „XYZ wird in den kommenden Jahren…“ und „Die Kurse von ABC werden purzeln“ mit höchster Vorsicht. Hast du eine Glaskugel und weißt genau, wie und wann sich die Zinsen entwickeln werden und wie mein ETF darauf reagieren wird? Vielleicht solltest du dann short auf diverse Anleihenindizes gehen.

Beim Thema Rebalancing liegt wohl ein kleines Missverständnis vor, das ich in meinem Artikel zugegebenermaßen auch nicht richtig aufgeklärt habe: Ich will keinesfalls zwischen meinem Notgroschen (also meinem risikoarmen Teil) und dem (risikobehafteten) ETF-Depot rebalancen, sondern lediglich zwischen den ETFs untereinander. Daher brauche ich für ein Rebalancing nicht grundsätzlich frisches Geld. Wenn die ETFs „im Gleichschritt nach unten marschieren“ brauche ich sogar überhaupt kein Rebalancing, da sich dann die Zielallokation, also das ursprüngliche Verhältnis zwischen den Anlageklassen, nicht ändert. In der Realität rebalance ich aber natürlich mit meiner Netto-Sparrate von zur Zeit etwa 1500 € im Monat. Das sollte angesichts der verhältnismäßig geringen Depotgröße erstmal eine Weile für das Rebalancing ausreichen.

Was den nicht genutzten Steuerfreibetrag angeht: Da hast du Recht, den nutze ich momentan tatsächlich nicht aus, da lediglich der Notgroschen und der REIT-ETF Zinsen bzw. Ausschüttungen erzeugen. Da sich mein Portfolio in den nächsten Jahren aber natürlich noch ändern wird (insbesondere wird es durch die monatlichen Sparraten wohl deutlich wachsen und auch der risikofreie Teil wird noch erweitert werden), bleibt so noch ein bisschen Luft nach oben für die Ausfüllung des Freibetrags. Keine Sorge: Dadurch entgeht mir momentan nichts, denn solange ich meinen Wohnsitz in England und nicht in Deutschland habe, steht mir der Sparerpauschbetrag gar nicht erst zur Verfügung.

Beim Thema Swapper und Quellensteuereffekte hast du einen kleinen Denkfehler in deiner Argumentation: Die doppelt gezahlte Quellensteuer kriegt man bei physisch replizierenden ETFs ja nicht einfach rückerstattet, sondern kann diese lediglich bei der Steuererklärung auf die zu versteuernden Kapitaleinkünfte anrechnen. Meine Strategie zielt aber, wie ich ja auch geschrieben habe, darauf ab, die Kapitaleinkünfte gar nicht oder nur zu einem sehr geringen Teil versteuern zu müssen, in dem ich sie auf einen Zeitpunkt stunde, wo sie vom Grundfreibetrag „geschluckt“ werden. Bei physisch replizierenden ETFs mit Quellensteueranrechnung würde ich also quasi einen Rabatt auf meine Steuern bekommen, mit meiner Swap-basierten Strategie würden diese Steuern aber komplett entfallen. Die Frage, ob sich die Steuerstundung dann noch lohnt, beantwortet sich damit von selbst. Ein gültiger Einwand gegen meine Swap-Strategie wäre tatsächlich nicht die Quellensteuerproblematik, sondern das politische Risiko: Wenn sich die Steuergesetze ändern (z.B. eine Pauschalversteuerung eingeführt wird) oder die ETFs ihre Thesaurierungsmechanismen ändern, dann habe ich mit den Swappern einen (kleinen) Nachteil gegenüber den physischen Replizierern. Dieses Risiko ist mir aber bekannt und ich gehe es bewusst ein.

Was die Rohstoff-Futures betrifft, habe ich hoffentlich auch schon mit meiner Antwort an Dummerchen ein bisschen Klarheit geschaffen. Den Thread im Wertpapier-Forum (ich nehme mal an, du meinst diesen von Schinzilord gestarteten hier: http://bit.ly/1RRJY88) kenne ich ebenfalls. Mein Kritikpunkt daran ist aber, dass sich Schinzilord nur auf die vergangenen 5 Jahre bezieht. Dem gegenüber steht aber beispielsweise die von mir weiter oben schon verlinkte Yale-Studie, die bei einer Betrachtung der letzten 50 Jahre zu gegenteiligen Ergebnissen kommt. Ein Zeitraum von lediglich 5 Jahren reicht mir persönlich nicht aus, um daraus fundierte Entscheidungen für meine Asset-Allokation abzuleiten – auch mit Aktien ist es schon öfters mal 5 Jahre in Folge bergab gegangen. Das gilt erst recht für Zeiträume wie „in den letzten sechs Monaten“. Dass die Korrelation zwischen REITS, Rohstoff-Futures und Aktien in dieser Zeit höher war als im langfristigen historischen Durchschnitt, spielt für meine Anlageentscheidungen keine Rolle. Ich kann vermutlich jede Menge 6-Monats-Zeiträume in der Vergangenheit finden, in denen dies Fall war und genauso viele, in denen das Gegenteil galt.

Meine Hoffnung, dass ich mit Rohstoff-Futures eine positive Rendite erwarten kann, stützt sich auf die Erwartung, dass die empirisch belegte Rendite der letzten Jahrzehnte eine systematische Grundlage besitzt und sich darum langfristig fortsetzt. Zusätzlich erhoffe ich mir eine (langfristige) Fortsetzung der günstigen Korrelationseigenschaften zu Aktien und Anleihen und damit einen Diversifikationsbeitrag zu meinem Portfolio.

Was genau meinst du mit dem „Premium“, das in 40 Jahren 4% betragen haben soll?

Hallo Oliver,

Zunächst einmal einen großen Dank dafür, dass Du Dir so viel Zeit nimmst und ausführlich Deine Positionen und Gedanken erläuterst!

Ich habe noch einige fortführende Gedanken und möchte auch zu Deinen Erwiderungen noch einmal Stellung nehmen.

Zunächst zu den Anleihen. Ich weiss, dass manchmal auch in Bezug auf Anleihen von Wertpapierselektion (stock picking) und Markettiming gesprochen wird. Ich finde diese Transferierung von Aktien zu Anleihen nicht ganz überzeigend. Oft wird gesagt, Aktien seien überteuert etc. Das ist natürlich eine fragliche Aussage, vor allem wenn man dann sagt, sie werden bald sinken. Bei Anleihen, jeden fall festverzinslichten Anleihen, wissen wir aber zu welchem Nominalwert sie begeben wurden und können dann den Kurswert darauf beziehen. Je nach Kurs kann dann noch der volle Kupon auf das eingesetze Geld für Anleihenanteile bezogen werden oder nicht. Auch sind Anliehen Marktzinssensitiv. Wir haben die niedrigsten Marktsinzen in der Geschichte. Sie können ja nur noch steigen. Dann werden aber die Kurse sinken. Dann wird man aber sofort für das dann eingesetze Kapital höhere Zinsen, nämlich in Richtung des Kupon erhalten. Natürlich weiss ich nicht wie sich die Zinsen entwickeln, aber ich sehe heute den Kupon und den Kurswert und weiss daher, was ich erwarten kann, wenn ich jetzt (!) kaufe. Allerdings gibt es auch dafür wieder eine Ausnahme, nämlich wenn die Bonität des Schuldners sich ändert. Wir haben aus meiner Sicht derzeit in Europa überhaupt kein angemessenes Risiko-Rendite-Verhältnis bei Anleihen, weil über die Rettungsschirme (ESM) und die AAA-Bonität Deutschlands alles verzerrt wird. Zusätzlich kauft die EZB Staatsanleihen und treibt damit die Preise und betreibt Staatsfinanzierung aus der Druckerpresse. Solange dies so ist, sehe ich nicht, wie man durch Investition in europäische Anleihen nennswerten Renditen und schon gar kein aktienähnlichen Renditen erzielen kann.

Was Du schreibst zu den Quellensteuern ist halbrichtig. Es fehlt, dass die Fonds die Quellensteuer auch zur Glättung der Trackingdefferenzen nutzen. Das kann man auch in dem von Dir erwähneten Holzmeier-Thread sehen. Insofern profitiere ich schon davon auch ohne die Anrechnung auf meine Kapitalerträge. Im Übrigen steht auch Kommer aus Quellensteuersicht mittlerweile eher ablehnend den Swappern gegenüber: siehe Gerd Kommer: Die Optimierung von Quellensteuerbelastungen bei Aktienindexfonds. S. 131 Abschnitt: „5.7 Vermeidung von Swap-ETFS.“

Es fehlt in Deiner Stellungnahme auch, dass Deine Swapper einen Index nachbilden, der durch die Quellensteuer bereinigt wurde (abgezogen wurde). Hier verlierst Du auf jeden Fall auch mit Deiner Strategie.

Dann sagst Du es gäbe ein politisches Risiko, dass die steuerlichen Aspekte sich ändern können. Leider müssen wir hier nicht phantasieren, was alles passieren kann, denn es liegt bereits ein Gesetzentwurf vor, den ich Dir hier verlinke:

http://www.bundesfinanzministerium.de/Content/DE/Standardartikel/Themen/Steuern/Steuerarten/Investmentsteuer/2015-07-22-Diskussionsentwurf-Investmentsteuerreformgesetz%E2%80%93InvStRefG.pdf?__blob=publicationFile&v=3

Ich kann derzeit nicht sagen, was das alles für uns selbstentscheider bringen wird, aber die Zielrichtung des Gesetzes ist klar und dies ist, dass man die Steuerstundung beseitigen will. Insofern kann es sein, dass wir alle ganz viel Federn lassen werden und dass das Investieren in ETFs bald sehr nachteilig sein wird gegenüber fondsgebundenen Kapitallebensversicherungen, denn diese sind (wen wundert es noch) von der geplanten „Reform“ ausgenommen. Jedenfalls sieht es so aus, dass Dein Steuerstundungsansatz schon in zwei Jahren überholt ist. Leider!

Noch ein Wort zu reits: Auf dem blog „finanziell umdenken“ gab es im Januar 2016 einen Artikel zu den Korrelationen von Reits und Aktien. Ergebnis: Es korreliert sehr hoch und Reits taugen eigentlich nicht zur Diversifikation.

Zuletzt noch einige Worte zu den Rohstoff-Futures. Auch dazu gab es auf „Finanziell umdenken“ gerade eienen schönen Artikel, der gezeigt hat, dass Rohstoffmärkte über Perioden von 10-30 Jahren Bärenmärkte aufwiesen, währenddessen dies bei Aktein meist nur 1-3 Jahre der Fall war. Ganz ehrlich: ICH kann das einfach nicht, jahrelang zuzusehen, wie das Geld schwindet und immer wieder nachschießen. 3-5 Jahre lasse ich mir gefallen, aber dann hört es auf. Wenn Du anders bist, dann sei froh! 🙂

Die Rendite von Rohstoff-Futures war in den letten 40 Jahren nach Kommer 4,6% (S&P GSCI Total Return). Aber in den letzten 10 Jahren entsprechend der Untersuchung von Rouwenhorst (2015) 3,7% während Aktien mit 7% zu Buche schlugen. Also in den letzten 10 Jahren waren die Renditen nicht aktienähnlich und hätten daher ihr Potential zur Diversifikation nicht entsprechen können.

Gruss,

T.

Hallo Oliver,

Was ich in meinem Kommentar weiter oben zu den Inhalten des Gesetzes zur Reform der Besteuerung von Investmentfonds nur allgemein angedeutet habe insbesondere zur Zielsetzung des Gesetzes, kann ich nun etwas konkreter machen, da ich mich mal etwas durchgewühlt habe durch den Gesetzestext. Es findet sich dort tatsächlich auf Seite 42 explizit, dass es darum geht zukünftig Steuerstundungsmöglichkeiten durch Besteuerung mit einer Vorabpauschale zu verhindern. Das bezieht sich auf alle Investmentfonds, auch auf Swapper, wie Du Sie benutzt. Hier der Auszug aus dem Gesetz:

S. 42

„Zur Vermeidung einer zeitlich unbeschränkten Steuer-

stundungsmöglichkeit und damit zur

Verhinderung von Gestaltungen sowie zur Verstetigung

des Steueraufkommens wird eine

Vorabpauschale erhoben. Die Höhe der Vorabpauschale

bestimmt sich anhand des Basiszinses im Sinne des Bewertungsgesetzes als objektiv aus der langfristig erzielbaren

Rendite öffentlicher Anleihen abzuleitendem Wert.

Die Vorausbelastung mit inländischer Steuer sowie die fehlende Anrechnungsmöglichkeit

ausländischer Steuer werden zukünftig in Form einer

Teilfreistellung kompensiert. Bei der

Kapitalanlage in Aktienfonds sind pauschaliert 20

Prozent, bei inländischen Immobilien-

fonds 40 Prozent, bei ausländischen Immobilienfonds

60 Prozent der Einkünfte beim An-

leger steuerfrei.“

Du siehst jedenfalls schon aus dieser Passage, dass Dein Ziel mit der Steuerstundung wahrscheinlich nicht verwirklicht werden kann. Mich erinnert das an den Rat, nicht mit dem Blick auf Steuergestaltungsmöglichkeiten zu investieren.

Gruss,

T.

Hallo T,

erstmal bitte ich zu entschuldigen, dass ich erst jetzt geschafft habe auf deine beiden letzten Kommentaren zu antworten. Deine Kommentare verlangen immer nach etwas tiefergehender Auseinandersetzung, und da fehlt mir selbst am Wochenende manchmal die Zeit oder Muße. 🙂

Zum Thema Anleihen muss ich dir zunächst Recht geben: Ein direkter Vergleich zwischen Aktien und Anleihen bezüglich Markettiming oder Stock Picking hinkt wohl wirklich ein wenig, da, wie du es ja schon angedeutet hast, der Kupon einer Anleihe nicht mit Dividende oder Buchwert eines Unternehmens vergleichbar ist und auch die Faktoren, die den Kurswert einer Aktie bzw. eines Anleihen-ETFs bestimmen, ganz andere sind. Was ich aber sagen wollte: Wenn du eine exakte Erwartungsrendite für ein bestimmtes Investment in einem bestimmten Zeitraum berechnen willst, dann musst du alle möglichen Ereignisse mit hinein multiplizieren, die den Kurswert in diesem Zeitraum beeinflussen könnten. In Falle der Anleihen-ETFs müsstest du dir also für jedes Jahr X und jede mögliche Zinsänderung Y eine Wahrscheinlichkeit überlegen, dass sich die Zinsen im Jahr X um Y ändern. Kannst du das? Ich gebe zu, ich habe keine Ahnung. Dass die Zinsen nicht mehr viel fallen können, ist klar. Aber werden sie wieder steigen? Und wenn ja, wann? Auch das ist unklar. Irgendwo habe ich aufgeschnappt, dass die Fed die Zinsänderung möglicherweis schon wieder rückgängig machen muss. Wird es tatsächlich so kommen? Keine Ahnung. Wenn die Zinsen steigen, wie spät muss das passieren und wie hoch muss die jährliche Zinsänderung Y ausfallen, damit mein Anleihen-ETF seinen Verlust nicht mehr durch seinen bis dahin bewirkten Diversifikationseffekt und seine positive Rendite kompensieren kann? Wie hoch wird der Verlust bei welcher Zinsänderung ausfallen? Für mich alles ziemlich große Unbekannte. Weißt du wirklich, was du in der Zukunft erwarten kannst? Wir können ja spaßeshalber eine kleine Wette abschließen und das Geschehen um den Anleihen-ETF in den nächsten Jahre beobachten. 😉

Was die Auswirkungen politischer und ökonomischer Effekte (Anleihenkäufe der EZB, Verzerrung durch Rettungsschirme und Ratings) auf bestimmte Teile der Zinskurve und letztlich den Kurswert eines Anleihen-ETFs angeht: Puh, da würde ich mich aber deutlich zu weit aus dem Fenster lehnen wenn ich behaupte, dazu irgendwelche quantitativen Aussagen treffen zu können. Wie genau kommst du da zu deiner Aussage bezüglich Risiko/Rendite-Verhältnis? Und wie und wieso wirken sich diese Dinge auf die Rendite einer ETF-Investition in diese Asset-Klasse aus?

Letzten Endes sehe ich einer möglichen Zinsänderung und einem Drawdown meines Anleihen-ETFs gelassen entgegen. Es ist kein riesengroßes Vermögen, was dort auf dem Spiel steht und in so einem Fall hätte ich zumindest die Chance, meinen risikoarmen Portfolioteil mit dann wieder besser verzinsten Festgeldern auszubauen. Ich weiß, dass das kein besonders rationales Argument ist, aber es sorgt dafür, dass ich auch angesichts ungewisser Zinsentwicklungen gut schlafen kann: Egal wie es ausgeht, es ist für mich immer eine Win-win-Situation. Und ganz davon abgesehen habe ich bis dahin hoffentlich auch wieder viel dazu gelernt (unter anderem durch Diskussionen wie diese hier).

Was die REITs angeht, habe ich mir den von dir genannten Artikel auf „Finanziell umdenken“ (http://bit.ly/1Qnd0Hz ) mal angesehen. Die Aussagen zur Korrelation basieren hier auf einem Übereinanderlegen zweier Charts über einem Zeitraum von neun Jahren. Hmm, ehrlich gesagt finde ich diese Methodik nicht sehr überzeugend. Kommer liefert hier detaillierte Zahlen aus deutlich längeren Zeiträumen, die viel günstigere Korrelationskoeffizienten nahelegen. Wie erklärst du die Diskrepanz?

Den Beitrag von „Finanziell umdenken“ zu den Rohstoff-Futures (http://bit.ly/1oQSaK8) kannte ich noch nicht – sehr interessant! Allerdings in der Tiefe und Ausprägung wohl erstmal nur akademisch, nicht als Basis für Investmententscheidungen. Dafür bleiben zu viele Fragen offen: Was sind sachlogische Gründe für die beschriebenen Hausse- und Baisse-Phasen? Oder auch mal ganz provokant: Ist das vielleicht nicht alles nur Pattern Matching? Auf der anderen Seite würde die beschriebene negative Korrelation ja für Rohstoff-Futures als Diversifikationsbeitrag in einem Portfolio sprechen.

Zum Quellensteuer-Thema bei Swappern sind deine letzten Aussagen auch halbrichtig. Zum einen ist es zwar korrekt, dass die physisch replizierenden Fonds die Quellensteuer zur Glättung der TD nutzen (können), aus der Holzmeier-Tabelle kann man aber gut ablesen, dass sie dadurch trotzdem keine günstigere Tracking-Diffferenz als die Swapper herstellen können, die diese Möglichkeit nicht haben. Die Evidenz macht dein Argument also ein wenig haltlos. Falsch ist, dass ich mit meiner Swapper-Strategie im Vergleich zu den Replizierern verlieren würde, da die Swapper einen um die Quellensteuer bereinigten Index tracken. Die physisch replizierenden machen es nämlich genauso: Sie tracken ebenfalls alle den Net-Index (TRN), es existiert dann lediglich die Möglichkeit einer teilweisen Anrechnung der Quellensteuern auf die Gesamtsteuerlast. Hier herrscht also Gleichstand.

Was das politische Risiko durch den Gesetzesentwurf zur Vorabbesteuerung angeht: Ich kannte den Entwurf tatsächlich, als ich mein Portfolio gekauft habe und es ist mit Sicherheit von allen Risiken, die meine Strategie gefährden könnten, derzeit das Risiko mit der höchsten Eintrittswahrscheinlichkeit. Aber wie hoch ist diese Eintrittswahrscheinlichkeit genau? In einer korrekten Rechnung müsste ich nun die erwartete Rendite mit Swap-Steuerstundungseffekt mit der (unbekannten) Wahrscheinlichkeit einer Gesetzesänderung und den (ebenfalls nicht voll bekannten) Auswirkungen dieser Änderung multiplizieren und prüfen, ob die Gesamtrendite dann noch über der eines alternativen Portfolios mit Replizierern liegt. Kannst du das? Kommt das Gesetz durch oder wird es abgeschmettert? Wird die Regelung auf dem Weg noch einmal verändert? Wenn es durchkommt, wann genau? Für mich wieder alles große Unbekannte, bei denen es mir auch die Zeit nicht wert ist zu versuchen, sie genauer aufzuklären (wenn das überhaupt möglich ist). Alles in allem muss ich darum wohl zugeben, dass deine letzte Aussage die wahrscheinlich weiseste ist: Investiere nicht mit Blick auf Steuergestaltungsmöglichkeiten. Das würde dann aber auch ausschließen, bewusst Replizierer zu kaufen, um den Quellensteuereffekt nutzen zu können. 😉 Also wieder Gleichstand.

Insgesamt denke ich, dass man wohl viele Details meines Portfolios und meiner Anlagestrategie schon als „Spielerei“ bezeichnen kann. Kleinigkeiten, bei denen am Ende schon keiner mehr weiß, ob sie ihre Intention ausspielen können und welchen (minimalen) Effekt sie auf die Rendite des Portfolios haben. Aber es passt denke ich mehr oder weniger zu meinem Vorhaben: Ich möchte Verschiedenes ausprobieren, bei dem ich mir sicher bin, dass es nicht prinzipiell Blödsinn ist und ich mir vorstellen kann, dass ich dadurch eine Marktrendite bei Eliminierung unsystematischen Risikos bekomme.

Du legst ja sehr viel Wert auf niedrige Kosten. Emerging Markets bildest du eh über einen eigenen ETF ab, der ACWI enthält selbst aber auch schon 10% davon, ist also doppelt gemoppelt. Dann hätte ich an deiner Stelle einen günstigeren MSCI World anstatt des ACWI genommen, so kannst du locker von TER 0,45% auf 0,20% kommen (die TD sollte man bei dem Vergleich natürlich auch noch mit einbeziehen).

Hallo Marco,

dein letzter Satz ist hier entscheidend. Der Lyxor MSCI ACWI hat zwar eine relativ hohe TER, die TD war mit 0,0 bis 0,1 % in den letzten Jahren aber erstaunlich niedrig. Der günstigste MSCI World (von Comstage) hatte im gleichen Zeitraum eine TD von 0,1 bis 0,2 (siehe Holzmeier-Tabelle). Klar, es kann keiner garantieren, dass das in den nächsten Zeit auch so bleibt (TERs und TDs sind ja immer nur ex-post-Feststellungen), die niedrigen TDs sind aber ein Indiz dafür, dass der ETF konstruktionsbedingt noch irgendwo eine Mehrrendite erwirtschaftet (z.B. durch Wertpapierleihe des Underlying).

Der ACWI hat für mich noch zwei weitere Vorteile: Da er bereits 10% EM enthält, kann ich dadurch den zusätzlichen EM-Anteil, den ich für meine BIP-Gewichtung brauche, kleiner halten (in meinem Fall 26% statt 30-35%). Der Comstage Emerging Markets ETF ist nämlich mit einer TD von 0,4 bis 0,5 relativ teuer. In der Summe habe ich damit also sogar einen Kostenvorteil gegenüber der Lösung auf Basis eines MSCI World. Darüber hinaus habe ich noch eine kleine Anbieter-Diversifikation, da ich sonst vermutlich zum Comstage MSCI World ETF gegriffen hätte. Mit dem ACWI ist dem im Gesamtportfolio bereits recht großen Comstage-Anteil so noch ein wenig Lyxor beigemischt.

Hallo Oliver,

allein ishares hat in Europa schon über 50% Marktanteil obwohl sie oft schlechtere Preise und TD haben als hiesige Anbieter.

Siehst Du Gefahren in der Konzentration auf wenige amerikanische ETF – Anbieter?

Können diese, nachdem sie die anderen verdrängt haben, nicht frei die Preise am Markt bestimmen?

Gruß

Paul

Moin Oliver,

ich bin seit November 2015 auch im ACWi von Lyxor investier. Jetzt musste ich leider feststellen, dass das Fondsvolumen von ca. 146 mio auf knapp 50 mio geschrumpft ist. oO Muss ich mir jetzt irgendwelche sorgen machen, dass der Fonds bald geschlossen wird oder was ist da los? Hast du vllt eine Idee/Information dazu?

Danke für die bereitstellung deines Portfolios, ist soweit recht stimmig.

mfG Hansehans 🙂

Hallo Hansehans,

meiner Meinung nach kannst du vollständig beruhigt sein. Was könnte passieren, wenn der Fonds mangels Fondsvolumen geschlossen und liquidiert wird? Dann wird dein investiertes Kapital auf dein Cashkonto ausbezahlt und du musst ggf. Steuern zahlen sowie Transaktionskosten, um einen anderen Fonds neu zu kaufen. Was hast du für Alternativen? Du könntest verkaufen. In diesem Fall wird investiertes Kapital ebenfalls ausbezahlt und du müsstest ggf. Steuern zahlen sowie Transaktionskosten, um einen anderen Fonds neu zu kaufen. Zu verkaufen macht also keinen Sinn. Du könntest natürlich entscheiden, zukünftige Investitionen in einen anderen Fonds fließen zu lassen. Aber kannst du voraussagen, dass ein solcher Verlust an Fondsvolumen deinen neuen Fonds in der Zukunft nicht auch betreffen kann? Ich schätze nicht.

50 Mio. Euro ist für einen ETF derzeit immer noch ein recht solides Volumen. Gerd Kommer empfiehlt für eine ETF-Investition beispielsweise ein Minimalvolumen von 30 Mio. Euro. Die Konstruktionsmerkmale des ETF haben sich, soweit ich es auf die Schnelle beurteilen kann, auch nicht verändert (Neue ETFs und Änderungen an bestehenden ETFs landen meistens recht zügig im Wertpapier-Forum im ETF-Nachrichten-Thread: http://www.wertpapier-forum.de/topic/11942-etf-nachrichten/). Ich könnte mir vorstellen, dass im Zuge der aktuellen Kursverluste an den Aktienbörsen ein paar wenige institutionelle Anleger aus dem ETF ausgestiegen sind, die den Löwenanteil des Fondsvolumens ausgemacht haben (da rate ich jetzt aber auch nur). Die Kursverluste selbst tragen natürlich auch noch (zu einem kleineren Teil) zum Volumenverlust bei.

An deiner Stelle (und auch an meiner eigenen, denn ich bin ja in den gleichen ETF investiert) würde ich mir aber wie gesagt keine Sorgen machen und auch weiterhin den Lyxor ETF besparen. Das wichtigste an einer passiven Anlagestrategie ist es ja eben, an der Strategie festzuhalten und sie nicht angesichts einiger tagesaktueller Schwankungen über den Haufen zu werfen.

Toller Artikel. Hier schaue ich ganz sicher in Zukunft häufiger vorbei.

Hello Oliver,

super, dass du dich zum Investieren entschlossen hast und hier auch noch dein Portfolio teilst. Respekt! Vielleicht ist es doch noch nicht ganz zu spät für die Aktienkultur in Europa.

Mein Portfolio ist nicht ganz so „vielfältig“ wie deines. Irgendwann habe ich radikal ausgemistet und alles entsorgt außer einen günstigen ETF (0.07% TER), der den S&P 500 abbildet. Ursprünglich hatte ich den MSCI World im Auge. 2000 Unternehmen aus der ganzen Welt in einem Paket – das klang verlockend. Allerdings schlägt sich diese internationale Masse auch auf die Gebühren nieder. Weniger als das 7-Fache der Gebühren meines jetzigen ETFs konnte ich nicht finden (müsste mal wieder schauen, ob sich da was getan hat). Da der MSCI World ohnehin aus knapp 70% US-Aktien besteht, war mir der Rest der Welt die zusätzlichen Gebühren nicht wert.

Was außerdem noch aus meinem damaligen Portfolio geflogen ist: ETFs, die irgendwas „synthetisch“ abbilden. Nach dem letzten Bärenmarkt wurde mir ein Risikofaktor bewusst, den ich vorher so nicht kannte (und sonst wohl auch niemand): Das Emittentenrisiko. Auch Emittenten, die im Moment „too big to fail“ sind können in den nächsten Jahrzehnten unter die Räder kommen. Wenn es soweit ist, möchte ich lieber das zurück erhalten, was ich gekauft habe (Apple, Facebook und Co.) und nicht den Credit-Default-Swap eines tschechischen Klobürstenherstellers. Klingt paranoid. Aber in diesem verrückten Markt kann alles passieren.