Seit ich vor einiger Zeit hier auf dem Blog mein ETF-Portfolio veröffentlicht habe, erhalte ich immer mal wieder Fragen wie diese:

Wie genau investierst du eigentlich in deine ETFs? Wie oft kaufst du ETF-Anteile? Bei welcher Bank hast du dein Depot?

Ab und an hatte ich schon einmal erwähnt, dass ich mein Depot bei der OnVista Bank führe. Alle paar Monate investiere ich dort frisches Geld in meine ETFs. Einen Sparplan besitze ich nicht. Aber warum mache ich das eigentlich so?

Diese Frage möchte ich im heutigen Artikel beantworten. Für mein Vorgehen gibt es nämlich einen handfesten Grund: Das OnVista Freebuy-Depot. Dank dieses ausgeklügelten Systems kann ich meine ETF-Anteile fast ohne jeglichen Gebühren kaufen und spare so ordentlich Geld. Aber fangen wir erstmal ganz von vorne an.

UPDATE 03/2019: Mittlerweile hat OnVista hat die pauschalierte Handelsplatzgebühr von den ursprünglich 0,80 € auf 2,00 € erhöht. Um alle meine sechs ETFs einmal nachzukaufen, bezahle ich nun also nicht mehr 4,80 € Gebühren, sondern 12,00 €.

Was ist eigentlich ein Depot?

Wer in Wertpapiere investieren möchte, benötigt ein sogenanntes Wertpapier-Depot bei einem Broker. Ein Depot ist im Prinzip so etwas wie ein ganz normales Konto. Während man auf einem Girokonto allerdings nur Geld einlagern kann, dient ein Depot der Aufbewahrung von Wertpapieren wie etwa Aktien oder ETF-Anteilen. Ein Broker (englisch für „Makler“) ist nichts anderes als eine Art Bank, die den Handel mit Wertpapieren anbietet. So gut wie alle bekannten Banken in Deutschland sind gleichzeitig auch als Wertpapier-Broker tätig.

Auch die Eröffnung eines Depots funktioniert ganz ähnlich wie bei einem gewöhnlichen Girokonto: Man druckt sich von der Internetseite der Bank das entsprechende Antragsformular aus, füllt es aus und schickt es zur Bank zurück. Dann muss man sich noch mit seinem Ausweis oder Reisepass identifizieren. Das geht bei den meisten Banken (auch bei OnVista) per PostIdent in einer Postfiliale: Man zeigt dort seinen Ausweis vor, unterschreibt ein Formular, und der Post-Mitarbeiter erledigt den Rest. Einige Banken machen das mittlerweile sogar schon bequem per Webcam. Man hält sein Gesicht und seinen Ausweis in die Kamera und der freundliche Mitarbeiter auf der anderen Seite macht ein Bildschirmfoto und bestätigt die Identität. Nach ein paar Tagen bekommt man per Post die Zugangsdaten für sein frisch eröffnetes Depot und kann mit dem Investieren loslegen.

Ein Depot besteht typischerweise aus zwei Teilen: Dem Depot selbst und einem Verrechnungskonto. Das Verrechnungskonto ist fast wie ein normales Girokonto, auf das ich Geld einzahlen und von dem ich Geld abheben kann.

Wenn ich einen Wertpapier-Kauf (eine sogenannte Kauforder) in Auftrag gebe, dann wird Geld von meinem Verrechnungskonto genommen, davon die Wertpapiere zum aktuellen Kurs gekauft und diese dann in meinem Depot gespeichert.

Früher musste man dafür noch zur Bank gehen oder zum Telefonhörer greifen. Heutzutage geht das alles ganz easz per Mausklick. Ich logge mich im Online-Bereich meines Brokers ein und wähle das gewünschte Wertpapier aus. Dann gebe ich die benötigte Anzahl und den Handelsplatz ein (dazu gleich mehr) und lasse mir den aktuellen Kurs anzeigen. Wenn ich Wertpapiere kaufe, dann ist der Briefkurs dabei die entscheidende Größe. Der Geldkurs wäre der Betrag, den ich bei einem Verkauf des Wertpapiers erhalten würde. Aber ich will ja kaufen, also interessiert mich der Briefkurs.

Bin ich mit allem einverstanden und bereit, dann klicke ich auf Kostenpflichtig handeln. Ein paar Sekunden später ist das Wertpapier dann erworben und in meinem Depot eingebucht. Bei OnVista sieht das Ganze zum Beispiel so aus (hier am Beispiel meines Comstage MSCI Emerging Markets ETFs):

Wertpapiere kaufen kostet Gebühren

Dem unbedarften Aktien- oder ETF-Käufer wird dabei gleich etwas unangenehm auffallen. Wenn ich beispielsweise einen ETF-Anteil zum Kurs von 103,54 € kaufe, dann wird von meinem Verrechnungskonto meistens etwas mehr als diese Summe abgebucht, wie zum Beispiel 110,28 €.

Der Grund: Das Kaufen (und auch das Verkaufen) von Wertpapieren kostet neben dem reinen Kauf- oder Verkaufspreis zusätzlich Gebühren. Mit diesen Gebühren verdienen die Banken ihr Geld. Komplett ohne Gegenleistung würden sie dir sonst nur ungerne ihr schickes Online-Handelssystem zur Verfügung stellen. Kauft man die Wertpapiere über eine Börse, werden zusätzlich auch vom Börsenplatz Handelsgebühren erhoben.

Am besten lassen sich die beim ETF-Kauf anfallenden Gebühren an einem Beispiel verdeutlichen. Nehmen wir an, ich kaufe über OnVista regulär (d.h. ohne Freebuy-System) die sechs ETFs aus meinem Portfolio. Als Handelsplatz nutze ich die Börse Stuttgart. Insgesamt möchte ich 10.000 € investieren.

OnVista erhebt (im Festpreis-Depot ohne Freebuys) eine Ordergebühr von 5,00 € pro Kauforder. Dazu kommt noch eine sogenannte pauschalisierte Handelsplatzgebühr in Höhe von 1,50 €. Da ich pro gekauftem ETF je eine Kauforder in Auftrag geben muss, kommen somit folgende Ordergebühren zusammen:

(5,00 € + 1,50 €) × 6 = 39,00 €

Weil ich über die Börse Stuttgart handele, kommen noch die Börsengebühren des Handelsplatzes oben drauf. Stuttgart verlangt für ETF-Käufe eine Gebühr von 0,119 % des Ordervolumens. Zu den 62,00 € gesellen sich also noch einmal 10.000 × 0,119 % = 11,90 €.

Insgesamt zahle ich für meine Investition damit knapp 51 € Transaktionsgebühren. Das sind immerhin 0,74 % des investierten Kapitals. Eine ganz schöne Summe, die ich mit der Rendite meines Portfolios erstmal wieder herein holen muss.

Auch bei anderen Brokern liegen die Gebühren typischerweise im Bereich von etwa 5 € pro Order. In vielen Fällen kommt sogar noch eine volumenabhängige Gebühr dazu. Kauf man etwa beim OnVista Freebuy-Depot Wertpapiere ohne Freebuys, zahlt man pauschal 5,99 € zuzüglich 0,23 % des Ordervolumens. In meinem Beispiel hätte ich damit bereits Kaufgebühren von fast 80 €!

Und so sparst du die dir hohen Gebühren

Zum Glück gibt es so einige Tricks, um diese horrenden Kosten fast vollständig zu umgehen. Eine beliebte Möglichkeit dafür sind Sparpläne. Damit kann man bei vielen Banken ohne Ordergebühren in ETFs investieren. Kostenlose Sparpläne bieten etwa die comdirect bank oder der Broker flatex an.

Bei einem Sparplan legt man eine feste Sparsumme fest, die jeden Monat automatisch in einen oder mehrere vorher ausgewählte ETFs investiert wird. Der Nachteil: Die Banken bieten hierfür nur eine überschaubare Auswahl an ETFs an. So gibt es etwa im kostenlosen Sparplan der comdirect nur ETFs des Anbieters Comstage. Bei flatex sind immerhin Comstage- und iShares-ETFs kostenlos besparbar. Alle anderen Sparpläne kosten dort (immernoch günstige) 0,90 € pro Oder. Wenn du in einen Fonds investieren willst, den die Bank gerade nicht als kostenlosen Sparplan anbietet, dann hast du das Nachsehen und musst dich nach Alternativen umsehen.

Ein anderes Modell verfolgt hingegen die ING-DiBa: Hier kann ich die meisten gängigen ETFs gebührenfrei kaufen, wenn die jeweilige Kauforder eine Höhe von mindestens 500 € erreicht.

Und schließlich kann ich mich auch bei meiner geliebten OnVista Bank um die Kaufgebühren drücken – mit dem bereits erwähnten Freebuy-System.

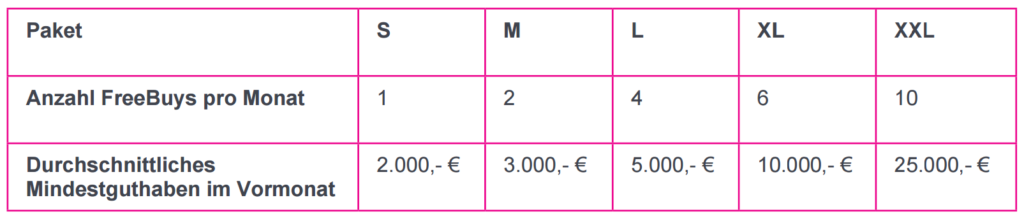

Das funktioniert so: Ich hinterlege für eine gewisse Zeit lang Geld auf meinem OnVista-Verrechnungskonto. Dafür erhalte ich als Belohnung Freebuys – „Freikäufe“, mit denen ich je eine Kauforder ohne Gebühren ausführen kann. Die Anzahl der erworbenen Freebuys richtet sich nach dem durchschnittlichen Geldbetrag, der während eines Kalendermonats auf meinem Verrechnungskonto lag. Die genaue Staffelung seht ihr in der folgenden Tabelle:

Am besten lässt sich das System wieder an einem Beispiel verdeutlichen:

Zahle ich am 1. November 3.000 € auf mein Verrechnungskonto ein und lasse dieses Geld dort bis zum 30. November liegen, dann erhalte ich am Anfang des nächsten Monats (also am 1. Dezember) das Paket M mit zwei Freebuys. Der Trick dabei: Es zählt immer der durchschnittliche Saldo während eines Kalendermonats.

Ich könnte also genauso gut 6.000 € einzahlen und nach der Hälfte des Monats (am 15. November) wieder abheben. Dann lagen in der ersten Novemberhälfte 6.000 € auf dem Konto, in der zweiten Hälfte hingegen 0 €. Im Durchschnitt ergibt das ebenfalls 3.000 € – und ich bekomme wieder am 1. Dezember zwei Freebuys. Ungenutzte Freebuys aus dem Vormonat verfallen am Monatsanfang. Ich kann also Freebuys nicht über mehrere Monate hinweg „ansparen“.

Der Nachteil des Systems wird schnell deutlich. Ich muss immer einen ordentlichen Batzen Geld auf dem Verrechnungskonto parken – und dann noch einmal einen ganzen Monat lang warten, bis ich meine Freebuys erhalte. Während dieser Zeit bin ich mit diesem Geld nicht investiert und verpasse so möglicherweise eine ordentliche Rendite-Rallye am Aktienmarkt.

Der Nachteil des Systems wird schnell deutlich. Ich muss immer einen ordentlichen Batzen Geld auf dem Verrechnungskonto parken – und dann noch einmal einen ganzen Monat lang warten, bis ich meine Freebuys erhalte. Während dieser Zeit bin ich mit diesem Geld nicht investiert und verpasse so möglicherweise eine ordentliche Rendite-Rallye am Aktienmarkt.

Damit ich also die eingesparten Handelsgebühren nicht durch die entgangene Erwartungsrendite wieder zunichte mache, muss ich das System möglichst geschickt anwenden. Das Ziel muss es sein, dass ich meinen Sparbetrag möglichst zügig investieren kann.

Möglichkeit 1: Nur auf einen einzelnen Freebuy hin sparen

Um alle meine sechs ETFs gleichzeitig kaufen zu können, brauche ich das Paket XL (6 Freebuys). Dafür muss ich einen Monat lang 10.000 € auf dem Verrechnungskonto parken. Meine monatliche Sparrate beträgt derzeit rund 1.500 €. Ich bräuchte also rund 7 Monate, um diese 10.000 € anzusparen. Während dieser Zeit ist mein Geld nicht investiert und kann nicht für mich arbeiten.

Auf der anderen Seite gibt es einen einzelnen Freebuy bereits ab einem geparkten Betrag von 2.000 €. Ich könnte also auch einfach alle 1-2 Monate nachkaufen – dann allerdings immer nur einen ETF. Der Vorteil: Mein Geld ist auf diese Weise immer sofort, spätestens aber nach einem Monat investiert. Der Nachteil: Mein Portfolio ist nie vollkommen korrekt rebalanciert. Auf lange Sicht sollte das aber kaum ins Gewicht fallen. Ich kaufe einfach immer den ETF, der gerade am stärksten nach unten von der Soll-Allokation abweicht – nach etwa acht Monaten ist dann „die Runde rum“ und das Portfolio wieder ausgeglichen.

Möglichkeit 2: Freebuys mit der Cash-Reserve generieren

Wer sagt eigentlich, dass ich Freebuys nur mit meiner monatlichen Sparrate generieren kann? Jeder vernünftige Anleger sollte neben seinem Wertpapier-Portfolio auch immer noch eine Cash-Reserve besitzen. Ein Notgroschen für schlechte Zeiten, sozusagen. Tagesgeld-Konten liefern zur Zeit ja sowieso kaum Zinsen. Warum also dieses Geld nicht stattdessen auf dem OnVista-Verrechnungskonto einlagern? Dort kann es statt Mini-Zinsen dann meine geliebten Freebuys erwirtschaften – was rechnerisch eine viel höhere Rendite ergibt als beim Tagesgeld. Meine Bargeld-Reserve beispielsweise beträgt zur Zeit etwa 5.000 €. Lege ich dieses Geld dauerhaft auf das Verrechnungskonto, erzeugt es dort jeden Monat vier Freebuys.

Handelsplatz- und Börsengebühren

Achja, was ist nun eigentlich mit den Handelsplatz- und Börsengebühren? Schließlich habe ich in meinem Beispiel ja noch 6 × 1,50 € pauschalisierte Handelsplatzgebühr sowie 11,90 € für die Ausführung meiner Order an die Börse Stuttgart berappt.

Diese Gebühren lassen sich zwar nicht vollständig vermeiden, aber immerhin deutlich reduzieren.

Die Börsengebühren für die angebotenen Handelsplätze listet OnVista in diesem Dokument übersichtlich auf. Dabei fällt auf: Die Gebühren unterscheiden sich teils erheblich. Bei Tradegate und Quotrix handelt man sogar komplett gebührenfrei. Neben dem Handel an der Börse gibt es darüber hinaus auch noch den außerbörslichen Handel. Ja richtig, Wertpapiere kann man nicht nur an der Börse kaufen, sondern auch bei entsprechenden Banken und lizensierten Wertpapierhändlern im Direkthandel.

Der Vorteil des außerbörslichen Handels: Die Börsengebühren entfallen. Und diese merkwürdigen pauschalisierten Handelsgebühren? Dazu versteckt sich im Kleingedruckten des OnVista Preis- und Leistungsverzeichnisses folgender Satz:

„Pauschalierte Handelsplatzgebühren werden berechnet mit 0,80 € im OTC-Handel sowie mit 1,50 € im Handel an allen deutschen Börsenplätzen […]“

OTC (das steht für Over-the-counter-Handel) ist ein anderes Wort für den außerbörsliche Direkthandel. Aha! Wenn ich also außerbörslich kaufe, entfallen nicht nur die Börsengebühren, sondern es reduzieren sich auch die pauschalisierten Handelsplatzgebühren auf ganze 0,80 € pro Order.

Und damit sind wir fertig: Diese 0,80 € sind im Endeffekt die einzigen Gebühren, die ich für meinen ETF-Kauf bezahlen muss!

Beim Kauf von sechs ETFs komme ich damit auf Gebühren von insgesamt 4,80 € (6 × 0,80 €). Im Vergleich zu den ursprünglichen 50,90 € ist das doch schon eine ordentliche Ersparnis.

Und wo ist der Haken beim Direkthandel? Die Preise können im Prinzip von den sekundenaktuellen Kursen der Börsen abweichen. Darum vergleiche ich direkt vor dem Kauf immer die Börsenkurse mit denen der außerbörslichen Händler (wie etwa der Baader Bank).

Kauft man häufig gehandelte Papiere (wie etwa die gängigen ETFs) tagsüber an einem normalen Wochentag, weichen die Kurse in der Regel nur Cent-Bruchteile voneinander ab. Insgesamt sind die Gebühren im außerbörslichen Handel damit also niedriger, weshalb ich meine ETFs am liebsten dort kaufe, zum Beispiel bei der Baader Bank. Auch werden meine Orders im Direkthandel schneller ausgeführt. Beim Börsenhandel kann es schon mal einige Minuten dauern kann, bis die georderten Wertpapiere gekauft und im Depot eingebucht sind.

Was ist eigentlich mit den Verkaufsgebühren?

Ihr habt nun einige Wege kennen gelernt, wie man Aktien oder ETFs (fast) kostenlos kaufen kann. Das ist aber natürlich nur eine Seite der Medaille. Eines Tages werde ich meine ETF-Anteile schließlich auch wieder verkaufen wollen. Dafür werden im Regelfall erneut Ordergebühren fällig.

Leider bietet derzeit keine mir bekannte Bank kostenlose Wertpapier-Verkäufe an. Allerdings ist das im Endeffekt auch gar nicht so schlimm. Für das Endergebnis fallen die Verkaufsgebühren nämlich gar nicht so sehr ins Gewicht wie die Gebühren beim Kauf.

Nehmen wir dafür nochmal mein Beispiel vom Anfang. Dort habe ich für den Kauf von sechs ETFs ohne Freebuys rund 70 € mehr an Gebühren bezahlt als beim Kauf mit Freebuys und im außerbörslichen Handel.

Kaufe ich nun fünf Jahre lang zweimal im Jahr ETF-Anteile und zahle jedes Mal 50 € an unnötigen Gebühren, sind nach 5 Jahren schon 2 × 50 € × 5 Jahre = 500 € an Gebühren abgeflossen. Diese fehlen mir in meinem Depot und können dort keine Rendite mehr erwirtschaften. Bei einer Rendite von durchschnittlich 7 % verdoppelt sich mein investiertes Kapital etwa alle 10 Jahre. Nach 30 Jahren hätten sich diese 500 € also schon dreimal verdoppelt und wären auf 4.000 € angewachsen. So viel haben mich die zu viel gezahlten Ordergebühren dann gekostet – ein ganzer Batzen Geld!

Selbst wenn ich jetzt also 60 €, 70 € oder meinetwegen auch 100 € an Verkaufsgebühren berappen muss: Die fallen gegenüber den gesparten 4.000 € gar nicht mehr so ins Gewicht. Es sind die Kaufgebühren, die den Kohl am Ende fett machen. Und überhaupt: Wer weiß schon, ob Wertpapier-Verkäufe in 30 Jahren nicht ohnehin viel billiger sein werden als heute.

Wo führt ihr euer Depot und kauft eure Aktien und ETFs? Kennt ihr noch mehr Möglichkeiten, kostenlos ETFs zu kaufen? Welche Anbieter könnt ihr empfehlen?

Da ich mein Giro- und Tagesgeldkonto bei der ING-DiBa führe liegt auch mein ETF Depot dort. Die Bequemlichkeit eines Sparplans brauche ich nicht, also kaufe ich nur ab 500€ und somit kostenlos.

Ich stehe gerade vor dem selben Problem, daher danke für deinen ausführlichen Bericht. Mich würde jetzt natürlich interessieren wieso du dich GEGEN einen Sparplan bzw die ING Diba entschieden hast…

Hi Daniel,

das sind sehr gute Fragen 🙂 Mir ist auch gerade aufgefallen, dass ich die Frage nach dem Sparplan in meinem Artikel am Ende gar nicht mehr beantwortet habe 😀 Dann also jetzt hier:

Bei einem Sparplan ist es ja in der Regel so, dass man einmal im Monat einen festen Teil seines Einkommens investiert – und den Rest z.B. in Form von Cash behält. Bei mir ist es aber umgekehrt: Ich behalte immer einen festen Cash-Anteil und investiere den gesamten Rest. Meine Sparrate schwankt dabei von Monat zu Monat etwas. Einerseits, weil natürlich meine Ausgaben nie jeden Monat genau gleich sind, und anderseits weil ich nebenbei noch als Freelancer arbeite und dadurch ein unregelmäßiges Zusatzeinkommen habe. Manche Monate habe ich 1.500 € zum Investieren, manchmal nur 1.000 €, manchmal auch 3.000 €. Ein Sparplan, bei dem ich immer die gleiche Summe investiere, würde mir darum nicht ganz so gut passen wie die „manuelle“ Investition.

Und warum ich nicht bei der ING DiBa bin? Ganz einfach: Ich bin schon länger bei OnVista als es das Angebot bei der ING DiBa gibt – mein OnVista Depot habe ich (mit einem kleineren Portfolio zum Ausprobieren) seit Februar 2014. Als ich Anfang 2016 dann mein aktuelles Portfolio aufgebaut habe, wollte ich nicht wegen ein paar Cent mehr Gebühren den Anbieter wechseln – zumal ich mit OnVista insgesamt recht zufrieden war. Dazu kommt noch: Von meinen 6 ETFs gibt es bei ING DiBa nur 5 kostenlos zu kaufen. Der SPDR Dow Jones Global Real Estate (ISIN: IE00B8GF1M35) gehört dort leider nicht zum kostenfreien Angebot.

Ich bevorzuge auch manuelle Käufe, weil ich dann die Zeitpunkte selbt festlegen kann. Sparpläne lassen sich zwar in der Regel manuell ändern und aussetzen, aber darauf habe ich keine Lust. Ein weiterer Punkt: die geringere Auswahl an gebührenfreien ETF-Sparplänen, teilweise sogar befristete Aktionen.

Hi PIBE,

genauso geht es mir auch 🙂 Ich habe gerne jederzeit die „volle Kontrolle“. Und mit meinen teils doch etwas exotischeren ETFs (die auch noch von ganz verschiedenen Anbietern sind) gibt es die sowieso nicht alle bei einer Bank im Sparplan.

Noch günstiger bzw. kostenlos regelmäßig in einen ETF investieren kann man bei OnVista mit deren Sparplänen. Dort sollten eigentlich für die meisten Anleger passende ETFs dabei sind, wie zum Beispiel auf den DAX, EURO STOXX 50 oder MSCI World.

Mit den Sparplänen spart man sich tatsächlich jede Art von Kosten, sodass zusammen mit der kostenlosen Depotführung bei der OnVista Bank als Privatanleger gänzlich kostenfrei regelmäßig in einen oder mehrere ETFs investieren kann. Ich empfehle daher regelmäßig diesen Broker und nutze ihn natürlich auch selbst aus diesem Grund.

Ich habe gerade einmal nachgeschaut und glaube es sollte sogar möglich sein, einen Sparplan mit entsprechender (variabler) Rate anzulegen und diesen nur einmal ausführen zu lassen – wenn auch dieses Vorgehen vermutlich nicht im Sinne des Erfinders ist.

Ansonsten mein Vorschlag: Zahle doch einfach die variablen Sparraten auf das Verrechnungskonto ein und arbeite dort mit festen Sparraten bzw. Sparplänen. Mit einem Sparplan der dem Durchschnitt der variablen Sparraten mehrerer Monate entspricht und einem kleinen Puffer im Verrechnungskonto solltest du so durch Nutzung der Sparpläne ebenfalls einiges an Gebühren sparen können.

Guter Punkt, wenn Sparpläne für einen infrage kommen.

Leider gibt es auch bei OnVista nur eine recht beschränkte Auswahl an ETFs im Sparplan, nämlich 85, aber immerhin von verschiedenen Anbietern:

https://www.onvista-bank.de/produkte-handel/alle-produkte/sparplaene/etf-sparplaene.html

Von meinen sechs ETFs gibt es da nur den Comstage MSCI EM und den Lyxor ACWI. Wenn die eigenen Wunsch-ETFs dort zur Verfügung stehen: Warum nicht. Es ist immerhin nochmal ein anderes Angebotsspektrum als bei flatex und comdirect.

„Mit einem Sparplan der dem Durchschnitt der variablen Sparraten mehrerer Monate entspricht […]“

Das könnte man in der Tat so machen. Nur leider kann ich auch meine Durchschnitts-Sparrate im Vorfeld schwer abschätzen. Für das Jahr 2016 lag meine anfänglichen Schätzung meiner Sparleistung um etwa 6.000 € daneben. 😉 Aber hey, es gibt viele Sparer, für die Sparpläne genau richtig sind. Für mich persönlich halt nicht so.

Noch einen Grund, warum ich lieber manuell investiere, habe ich hier erklärt:

http://frugalisten.de/hosen-runter-hier-kommt-mein-investment-portfolio/#comment-815

„Ich habe gerade einmal nachgeschaut und glaube es sollte sogar möglich sein, einen Sparplan mit entsprechender (variabler) Rate anzulegen und diesen nur einmal ausführen zu lassen – wenn auch dieses Vorgehen vermutlich nicht im Sinne des Erfinders ist.“

Ich denke auch, das sollte vermutlich gehen. Bei OnVista ist es im Vergleich zu anderen Banken sogar noch recht schwer, Sparpläne wieder zu ändern. Soweit ich weiß, muss man einen Sparplan löschen und ihn dann neu anlegen. Bei der comdirect kann man Sparpläne wohl auch einfach editieren. Das wäre dann tatsächlich eine Möglichkeit, die variable Sparrate mit Sparplänen auszuführen. Hat das schonmal jemand ausprobiert?

Leider habe ich via Mail keine Notiz über deine Antwort bekommen, gut dass mir der Kommentar aber eben nochmal eingefallen ist. Danke für deine Ausführliche Antwort – das Problem dass die ETFS meiner Wahl oder zumindest meist einer nicht kostenlos via Sparplan besparbar sind habe ich auch und werde mich daher auch wohl für einen der „manuellen“ aber kostenlosen Wege entscheiden. Ob ING oder OnVista wird sich dann zeigen… bis dahin les ich mal weiter hier mit. Schöner Blog!

Hi Daniel,

dankeschön! 🙂 Das klingt doch nach einer fundierten Entscheidung.

Das mit der E-Mail ist wirklich komisch. Mir hat auch schon einmal ein anderer Leser berichtet, dass er keine Benachrichtigung über einen neuen Kommentar bekommen hat. Aber wenn ich es ausprobiere, funktioniert es jedes Mal. Deshalb weiß ich auch nicht, woran es liegen könnte. Vielleicht ist die E-Mail als Spam markiert worden? Hast du mal in deinen Spam-Ordner geguckt? Welchen E-Mail-Provider nutzt du denn?

Mein Börseneinstieg ging passenderweise zeitlich mit der Einführung des 500-Euro-Modells im März 2015 einher. Für mich ist dieses Modell perfekt, aber ich versuche mich mal an einer möglichst neutralen Auflistung der Vor- und Nachteile:

Positiv:

– gebührenfreie Käufe ab 500 Euro

– große Auswahl an Indexfonds und Fonds

– sehr aufgeräumtes und übersichtliches Design (da kann sich die Consorsbank, bei der ich mein Hauptkonto habe, eine Scheibe von abschneiden)

– alles aus einer Hand (Das Girokonto gehört zu den besseren am Markt: keine Kontoführungs- und Kartengebühren, gebührenfreie Bargeldabhebungen in allen Euro-Ländern usw.)

Negativ:

– relativ hohe Verkaufsgebühren (dies betrifft ,,uns“ Langfristanleger nicht)

– relativ hohe Mindestkaufsumme (für Kleinsparer gibt es sicherlich bessere Alternativen)

Mit der OnVista Bank habe ich mich bisher nicht näher beschäftigt, danke für diesen Artikel. Ich habe nur von dem Kauf durch die Comdirect gehört. Sehe ich es richtig, dass bei den Freikäufen immer mindestens 0,80 Euro (Direkthandel) oder 1,50 Euro (deutsche Handelsplätze inkl. Tradegate) anfallen?

Liebe Grüße.

Wie gerade in meiner Antwort an Daniel schon erwähnt, würde ich als (kleinen) Negativpunkt noch hinzufügen:

– Man kann zwar die meisten, aber eben nicht alle gängigen ETFs kostenlos kaufen.

Meinen SPDR Dow Jones Global Real Estate (ISIN: IE00B8GF1M35) gibt es eben beispielsweise dort nicht gebührenfrei. Bei der großen Auswahl sollte man aber an sich leicht einen passenden Ersatz finden, wenn man sich nicht zu sehr auf einen bestimmten ETF versteift. Und für die meisten Anleger sollte ein gewöhnliches 70/30-Portfolio aus MSCI World und MSCI EM ohnehin ausreichend sein.

„Sehe ich es richtig, dass bei den Freikäufen immer mindestens 0,80 Euro (Direkthandel) oder 1,50 Euro (deutsche Handelsplätze inkl. Tradegate) anfallen?“

Genau so ist es, das siehst du vollkommen richtig.

Meine nicht so gängigen ETFs sind alle mit dabei, aber ich kann dir sagen, warum dein SPDR nicht mit dabei ist: Da er generell nicht über Tradegate handelbar ist, kann ihn leider die Ing-Diba nicht bei den gebührenfreien Käufen mit aufnehmen. 😉

Ich selbst nutze an Immobilien-Indexfonds den iShares Developed Markets Property Yield.

Aha, das ist also der Grund, danke. 🙂 Super, wie viel man durch die Kommentare hier nebenbei noch lernen kann!

Wenn ich bei der ING DiBa wäre, wäre dieser fehlende ETF allerdings auch kein Beinbruch gewesen. An REIT-ETFs gibt es eine ganze Menge, die sich alle einigermaßen ähneln. Ob man da nun den Dow oder den FTSE nimmt und von welchem Anbieter, macht am Ende des Tages nicht den Unterschied…

Ein gelungener Artikel 🙂 Lese hier immer sehr gerne mit.

Hier nur ein kleiner Hinweis, dass es womöglich bald einiges ändern könnte bei Onvista:

http://www.dasinvestment.com/direktbank-jetzt-mit-finanzportal-comdirect-kauft-onvista/

Hallo Greenshoe,

Dankeschön! 🙂

Vom Kauf durch die comdirect hatte ich bisher tatsächlich noch nichts mitgekriegt. Danke für den Link!

Und gerade erst am Freitag… da hatte ich ja mit meinem Artikel wirklich ein perfektes Timing. 😀

Ich bin nun auch mal gespannt, was sich alles ändern wird.

Die Angebote der verschiedenen Banken wechseln und ändern sich ja sowieso ständig, so dass man eigentlich nie eine für alle Zeiten gültige Lösung finden wird.

Auch die Freebuy-Pakete wurden von OnVista gerade vor ein paar Monaten (am 31.8) angepasst (vorher bekam man mehr Freebuys für das gleiche geparkte Geld).

Ich denke, darum ist es prinzipiell ganz gut, wenn man immer nebenbei grob ein Auge auf das gesamte Angebot hat und weiß, worauf man bei der Depot-Auswahl achten muss.

@PIBE350

Ich handele immer über Lang § Schwarz, da zahle ich nur die 0,80 €. Und OnVista wurde von der comdirect bank gekauft, es muss nur noch die Behörde zustimmen. Mal schauen, wie lange es das Modell dann noch gibt.

Da bin ich auch gespannt.

Schade eigentlich, dass damit wieder Konkurrenz vom Markt verschwindet. Die Auswahl an guten und günstigen Online-Brokern ist ja generell schon recht überschaubar.

Wenn man sich anguckt, wo die meisten Blogger so ihr Depot haben: Comdirect, OnVista, ING DiBa, Consors, flatex… das war es dann eigentlich auch fast schon.

80 Cent sind nicht die Welt, wenn man nicht zu kleine Positionen kauft. Hauptsache die Kurse über L&S passen, mit diesem Handelsplatz kenne ich mich nicht aus.

Bei der Ing-Diba läuft alles Gebührenfreie über Tradegate ab. Wenn ich innerhalb der Xetra-Handelszeiten (deutsche Leitbörse) handle, erhalte ich jedes Mal exakt die gleichen Kurse.

Handelt man außerhalb der Xetra-Handelszeiten, kommt es in der Regel zu höheren Kursspannen, weil dann Puffer eingepreist werden. Daran sollten die Börsenneueinsteiger, die hier mitlesen, denken. Wahrscheinlich auch bei L&S, weil die ebenfalls längere Handelszeiten als Xetra haben: http://www.boerse.de/handelszeiten/

Hi PIBE,

danke für die Erklärung! 🙂 Ich habe bisher immer gegen Mittag meine Anteile gekauft, deswegen sind mir solche Unterschiede noch gar nicht aufgefallen.

Auch die Baader Bank (wo ich am liebsten kaufe) hat längere Handelszeiten als XETRA (ETFs bis 22:00 Uhr).

Als passende Ergänzung zum Thema: Hier kann man alle Handelszeiten der bei OnVista verfügbaren Direkt-Handelsplätze übersichtlich einsehen (auf den kleinen Pfeil rechts in der Tabelle klicken, um die Öffnungszeiten auszuklappen):

https://www.onvista-bank.de/produkte-handel/handelsplaetze/ausserboerslicher-direkthandel.html

Ich bin bei Consors. Ich muss gestehen, da gibt’s günstigere und bessere alternativen. Ich habe mich bei der Eröffnung nicht gut genug recherchiert. Hat jemand schon gewchselt wie verläuft und was kostet das?

Übrigens 1: der Postident hat vor ein paar Tagen ca 1 Stunde gedauert. App ständig abgestürzt. Webcam war für die nicht gut genug…. Da gibt’s also Verbesserungspotential.

Übrigens 2: Der Finanzwesir hat dazu auch ein tollen Blogartikel: http://www.finanzwesir.com/blog/brokerwahl

Ich habe noch nie einen Depotwechsel durchgeführt, aber die scheinen sehr entspannt abzulaufen: https://www.verbraucherzentrale.de/wie-funktioniert-ein-depotwechsel-3

Depotwechsel funktionieren in der Regel ganz einfach und man kann dabei in der Regel auch noch gute Neukunden-Konditionen oder Prämien einstreichen. Man eröffnet ganz normal (bzw. über den Depot-Wechselbutton, um die Prämie zu bekommen) und füllt zusätzlich noch ein Wechelformular aus, inkl. ‚altes Depot schließen‘ Kästchen . Dies wird an die neue Depotbank geschickt und die regelt den Übertrag von der alten auf die neue Depotbank. Anschaffungskurse und Verrechnungstöpfe können mit übertragen werden.

Berechnet der aktuelle Broker keine Gebühren?

Normalerweise ist es für Dich kostenlos, ein vorheriger Blick in das Preisverzeichnis kann aber natürlich nicht schaden.

Hallo Oliver,

super interessanter Artikel, da ich auch gerade überlege zu OnVista zu wechseln (auch wenn ich dann jetzt erstmal abwarten würde bzgl. des Comdirect Kaufs).

Nach meinem Verständnis fallen beim Festpreis Depot keine variablen Gebühren von 0,23% an: https://www.onvista-bank.de/files/dokumente/formulare/formularcenter/020.1-5EUR-festpreis-preis-leistungsverzeichnis.pdf … somit wären es zumindest 23€ weniger in deinem Rechenbeispiel.

Korrigiere mich bitte falls ich was übersehen habe,

Johannes

Hi Johannes,

vielen Dank für dein wachsames Auge! 🙂

Du hast natürlich völlig Recht: Beim Festpreis-Depot gibt es keine volumenabhängige Gebühr (daher wohl auch der Name – Festpreis-Depot, ich Schlaumeier ;)). Die zusätzliche Gebühr in Höhe von 0,23 % gibt es nur beim Freebuy-Depot, wenn man keine Freebuys zum Kauf benutzt (und dann beträgt die Pauschalgebühr auch 5,99 € statt 5,00 €).

Da habe ich in meiner Rechnung die beiden Modelle durcheinander gewürfelt. Ich habe die Zahlen im Text jetzt entsprechend angepasst (und zu der variablen Gebühr noch einen Absatz ergänzt).

Zurück zum Thema: Ich würde denke ich an deiner Stelle auch erstmal abwarten, ob der Aufkauf jetzt bald Änderungen mit sich bringt (sofern dein aktueller Broker nicht die totale Katastrophe ist). Oder eben zu Ing DiBa gehen, sofern deine Wunsch-ETFs dort kostenlos zu haben sind und du immer mindestens 500 € investieren kannst.

Hey Oliver,

darf man fragen ob du als „Englaender“ auch einen ISA? In diesem jahr koenntest du £15240 und ab naechstes Jahr sogar £20000 steuerfrei ansparen. Gerade wenn du laenger in England bleiben willst solltest du davon Gebrauch machen. Im Vergleich zu Deutschland ist UK das reinste Steuerparadies.

Viele Gruesse,

Henrik

Hi Henrik,

wie Recht du hast! Die ISAs hier in England sind ein absoluter Traum.

Zur Erklärung für alle die, die ISAs nicht kennen: ISAs sind eine Art „geschützter Container“ für Investmentprodukte aller Art, mit denen kann man in Großbritannien steuerfrei (zum Beispiel) für die Rente sparen kann. Einzahlen muss man zwar (im Vergleich etwa zur Betrieblichen Altersvorsorge) von seinem Nachsteuereinkommen, dafür sind sämtliche Kursgewinne, Dividenden, Zinsen, alles steuerfrei.

Die maximal mögliche Einzahlung pro Jahr ist limitiert, die Grenze aber enorm hoch (wie Henrik schon erwähnt hat: demnächst 20.000 Pfund im Jahr, also rund 23.000 €). Buttert man seine gesamte Sparleistung immer schön in so einen ISA, kann man später ganz entspannt völlig steuerfrei von seinen Kapitalerträgen leben. Über 26 % Abgeltungssteuer wie in Deutschland können die Engländer da nur lachen (zumal auch alle anderen Freibeträge – für Einkommen und Kapitalerträge deutlich höher sind als in Deutschland). Eine Auszahlung aus einem ISA ist jederzeit möglich, also kann man ihn auch fürs Early Retirement benutzen.

Nun aber zu deiner Frage: Ich habe nicht vor, für längere Zeit in England zu bleiben, darum besitze ich selbst keinen ISA. Verlässt man nämlich England, darf man einen einmal eröffneten ISA zwar behalten, die Steuerfreiheit entfällt damit aber leider. Würde ich allerdings dauerhaft hier bleiben, würde ich wohl ISAs besparen bis das Konto blutet 😀

Die Engländer scheinen dieses Geschenk leider noch nicht auf breiter Front so richtig verstanden zu haben. Ich höre ständig von Leuten, die auf die Anzahlung für ihren ersten Hauskredit sparen, über ISA-Sparen oder gar Aktieninvestments sagt man niemand auch nur ein Sterbenswörtchen.

Comstage MSCI Emerging Markets ist ja swap-basiert, ich muss gestehen, ich meide sowas wie der Teufel das Weihwasser. Da zahle ich lieber etwas mehr Gebühr. Aber vielleicht bin ich da zu skeptisch, wie haltet ihr das mitddiesem Thema?

Grüße Mathias

Hallo Mathias,

ich habe mein Portfolio ganz bewusst hauptsächlich aus Swap-ETFs aufgebaut, da für mich die Einfachheit der steuerlichen Behandlung und der Steuerstundungseffekt bei der Zusammenstellung meines Portfolios eine wichtige Rolle spielten. Mit Ausnahme des REIT-ETFs sind daher alle meine ETFs Swapper.

Sicher kann man das Kontrahentenrisiko der Swapper nicht wegdiskutieren. Meiner Meinung nach wird das Risiko aber häufig deutlich größer diskutiert als es tatsächlich ist. Mir war es die steuerlichen Vorteile definitiv wert.

Mit der Reform des Investmentsteuergesetzes 2018 wird der Steuerstundungsvorteil der Swapper allerdings vermutlich gekippt werden. Das (wenn auch kleine) Kontrahentenrisiko einzugehen, bringt dann keinen Vorteil mehr, weshalb ich dann möglicherweise auch auf physische Replizierer umsteigen werde.

Ich nutze Flatex und Onvista Freebuy. Bei Flatex kaufe ich meist Aktien wie Amazon (die keine Dividende zahlen). Bei Onvista kaufe ich meist US Dividendenaktien wie z.B. Colgate.

Hi Robert,

das hört sich vernünftig ab. Es könnte höchstens gefährlich werden, wenn sich Amazon eines Tages doch entscheidet, eine Dividende zu zahlen. Flatex erhebt ja nämlich saftige Gebühren auf Auslands-Dividenden.

Hi Oliver,

sehr schöner und gut geschriebener Artikel. Auch alle Fragen der Mitleser möchte ich an dieser Stelle loben – hat mir bisher alles sehr geholfen.

Ich bin ebenfalls Freelancer und möchte mich ab 2017 finanziell so aufstellen, dass ich mich komplett selbst um meine Altersvorsorge kümmere. Dabei habe ich mich während meiner nunmehr dreimonatigen Recherche die ETFs schon als festen Bestandteil eingeplant. Aktuell recherchiere ich, welcher Broker für mich der beste ist und ob ich es in Form eines Sparplans oder eben mittels monatlicher manueller Investition angehe.

Der wichtigste und für mich noch etwas undurchsichtige Teil ist die steuerliche Betrachtung. Bevor ich in den Dialog mit meinem Steuerberater gehe, wüsste ich daher gern…

1) …sind die Investitionen in ETFs als Altervorsorge als solche beim Finanzamt in irgendeiner Weise anerkannt und damit abzugsfähig?

2) …habe ich es richtig verstanden, dass thesaurierende ETFs nicht sofort KapESt-pflichtig sind, sondern nur ein „angenommener“ Teil versteuert werden muss?

3) …hast Du bei der Auswahl Deiner Altersvorsorge-ETFs darauf geachtet, in welchem Land sie liegen (zwecks Steuervor- / nachteile)?

4) … gibt es einen sehr wertvollen Tipp, den Du uns Freelancern vor dem Start aufgrund Deiner bisherigen Erfahrung unbedingt ans Herz legen würdest?

Ich bin sehr gespannt auf die Antworten.

Liebe Grüße

Pascal

Hallo Pascal,

freut mich sehr, dass dir mein Blog gefällt und dir auch schon weiter helfen konnte! 🙂

Dein Plan, als Freelancer zu arbeiten und deine Altersvorsorge selbst in die Hand zu nehmen, hört sich sehr vernünftig an. Damit bist du vielen deiner Mitbürger wohl schon meilenweit voraus.

Zu deinen Fragen:

1) Darauf hat Micha ja schon geantwortet. Mir ist auch keine solche Abzugsfähigkeit für ETFs bekannt. Die steuerliche Begünstigung dürfte nur für die Piranha-Produkte der Finanz-Lobby (Riester, Versicherungsmantel und andere strukturierte Produkte) gelten. Ist aber nicht so schlimm, die DIY-Geldanlage mit ETFs ist diesen Krücken auch ohne steuerliche Anrechenbarkeit langfristig deutlich überlegen.

2) Ich weiß jetzt nicht genau worauf du mit dem „angenommenen Teil“ anspielst. Nach aktueller Gesetzeslage müssen physisch replizierende thesaurierende ETFs sogenannte „ausschüttungsgleiche Erträge“ versteuern, sofern sie selbige erzeugen. Ab 1. Januar 2018 wird diese Regelung durch die sog. Vorabpauschale ersetzt. Damit wird jedem thesaurierender Fonds ein fiktiver Ausschüttungsertrag „unterstellt“, anhand dessen Steuern abgeführt werden müssen. Also im Prinzip hast du Recht ja, man versteuert ab 2018 eine „angenomme/fiktive“ Ausschüttung.´

3) Am Rande, ja. Ich habe zumindest darauf geachtet, dass ich mir keine ausländischen Thesaurierer mit ausschüttungsgleichen Erträgen ins Depot hole. Die sind nach aktueller Gesetzgebung ja steuerhässlich und man muss einiges an Papierkram erledigen, damit man seine Ausschüttungen am Ende nicht doppelt versteuert. Diese Geschichte erledigt sich aber auch mit der Reform 2018. Oder zieltest du mit deiner Frage darauf ab, in welchem Land ich mein Depot eröffnet habe? Nein, darauf habe ich nicht geachtet. Ich denke, dass ich langfristig in Deutschland ansässig sein werde, darum lege ich auch bei einer deutschen Bank an.

4) Ja definitiv: Als Selbstständiger ist das wichtigste was du brauchst ein ordentlicher Batzen Fuck-You-Money. Gemeint ist ein ordentlicher Vermögenspuffer, damit du auch in schlechten Zeiten über die Runden kommst, nicht jeden Kunden annehmen musst und einfach keine Existenzängste kriegst. Als Selbstständiger verdient man ja im Regelfall einen höheren Stundenlohn als als Angestellter in einer ähnlichen Position. Das hat den Grund, dass das Freelancer-Gehalt eine Art Risikoprämie enthält. Du musst dich selber krankenversichern, selber dein Büro und Equipment bereitstellen, alles selbst organisieren und du trägst auch das Risiko des temporären Verdienstausfalls. Mit einem soliden Vermögen im Rücken kannst du dieses Risiko quasi ausschalten. Dann kriegst du den Vorteil des höheren Gehalts ohne dass du den Nachteil der unsichereren Geldquelle zu spüren bekommst. Das ist dann mal eine luxuriöse Position. Ich will es langfristig auch so machen: Mit steigendem Vermögen meine Angestellten-Tätigkeit zurück fahren und meine selbstständige Tätigkeit ausbauen.

Und was ich generell, aber insbesondere als Freelancer, wichtig finde: Sei immer offen für Kritik und betrachte deine Arbeit auch kritisch. Versuche deine Arbeit nicht vor dem Kunden zu verteidigen, sondern sie im Dialog mit dem Kunden zu verbessern. Höre dir das Feedback des Kunden gut an, versuche es zu verstehen. Die Kunden werden dich lieben und das Arbeitsergebnis wird auch besser. Neulich habe ich dazu einen interessanten Blogartikel gelesen (wenn auch auf Englisch und vor allem an Designer gerichtet): https://austinknight.com/writing/dont-defend-work/?ref=uxdesignweekly&scid=social67826836&adbid=646804715493193&adbpl=fb&adbpr=525068534333479

zu 1) Nein, dazu braucht es einen Versicherunsmantel (zB Rürup, Riester). Sehr komplexes Thema!

zu 2) Ja, ab 2018.

zu 3) (weiß nur Ollie)

zu 4) (soll nur Ollie beantworten anscheinend)

Hallo Oliver,

erstmal vorab, dein Blog ist sehr inspirierend. Ich habe ihn durch zufall entdeckt. Ich wusste erstmal gar nicht, daß man Menschen mit unserem Lebenstil Frugalisten nennt. Deine Beiträge sind für mich nochmal ein Ansporn, daß man sparsam und trotzdem ein zufriedenes Leben führen kann. Ich habe mal eine Frage bezüglich eines ETF Sparplans.

Ich besitze ein Tagesgeldkonto bei der Diba. Macht es Deiner Meinung nach Sinn, neben dem ETF-Aktienanteil einen Sparbetrag auf das bestehende Tagesgeldkonto zu besparen, anstatt einen ETF-Anleihenanteil zu besitzen ?

Beispiel : 70% ETF-Aktien & 30 % auf das Tagesgeldkonto

anstatt

70% ETF-Aktien & 30% ETF-Anleihen

Deine Meinung würde mich sehr interessieren.

Mit freundlichen Grüßen

Jens

Hi Jens,

schön dass du hierhergefunden hast und dass dir der Blog gefällt! 🙂

Zu deiner Frage: Ja, das macht meiner Meinung nach absolut Sinn. Durch die niedrigen Zinssätze werfen ETFs auf kurzlaufende Staatsanleihen schon seit längerem keine wirkliche Rendite mehr ab – zumindest nicht oberhalb von Tagesgeld-Zinsen. Auch im Wertpapier-Forum wird momentan davon abgeraten, seinen „risikoarmen“ Portfolioanteil in Form von Anleihen-ETFs abzubilden.

Neben Tagesgeld wäre eine Festgeldleiter noch eine mögliche Alternative (wenn Liquidität kein Kriterium ist).

Vielen Dank für Deine Antwort und alles Gute.

Hallo,

hätte da eine Frage zi OnVista. Zurzeit habe ich hauptsächlich das Depot der Comdirect genutzt. Aber die Freebuys hören sich sehr interessant an. Hat sich mittlerweile etwas bei der OnVista getann?

Bist du mit der OnVista immer noch zufrieden?

Wie ist die Übersicht dort, habe viel gelesen, dass es von der Übersicht nicht so dolle sei, im Vergleich zu Ing-Diba und Comdirect?

Wird bei der OnVista die Quellensteuer „Anrechenbare ausländische Quellensteuer“ angerechnet, so wie bei der Comdirect?

Wie schaut es mit Teilausführungen aus, hattest du bereits schon welche, da sie ja als Freebuy zählen (Teilausführungen gelten als kostenpflichtige Transaktionen bzw. werden einzeln als FreeBuy abgerechnet.)?

Vielen Dank

Gruß Vita

Hallo Vita,

seit meinem Artikel hat sich bei OnVista nichts Wesentliches geändert – die Konditionen sind meines Wissens nach noch die selben und ich bin auch weiterhin mit meinem Depot zufrieden.

Was die Übersicht angeht habe ich leider keinen Vergleich zu Ing-Diba und Comdirect.

Mag sein, dass OnVista nicht der Traum eines jeden Usability-Designers ist. Aber ich muss ehrlich sagen: Für meine Zwecke reicht es vollkommen. Ich will dort nicht Börsen-Live-Ticker schauen oder Kerzendiagramme analysieren, sondern einmal im Monat meinen Depotstand checken und zweimal im Jahr ein paar ETF-Anteile kaufen. Solange ich sehe, wie viele Anteile von welchem ETF ich besitze und den „Kaufen“-Knopf finde, ist für mich alles in Butter.

Zur Quellensteuer-Anrechnung kann ich nicht viel sagen, da mich das mit meinem Swapper-Depot bisher quasi nicht betroffen hat (und als ETF-Investor ab 2018 auch nicht mehr betreffen wird).

In den „Hinweistexten“ zur Jahressteuerbescheinigung 2016 habe ich auf die Schnelle nur folgendes gefunden:

„Die anrechenbare ausländische Quellensteuer wird nach § 32d (5) EStG von der OnVista Bank unter Beachtung des jeweiligen Doppelbesteuerungsabkommens (DBA) und der geltenden innerstaatlichen Regelungen des jeweiligen ausländischen Staates bis zu einer Höhe von 25% berücksichtigt.“

(Quelle: https://www.onvista-bank.de/files/dokumente/formulare/formularcenter/OnVista_Bank_Hinweistexte_JS_2016.pdf).

Im Zweifelsfall würde ich an deiner Stelle sonst einfach mal bei OnVista anrufen und nachfragen.

Zum Thema Teilausführungen steht im Preis- und Leistungsverzeichnis weiter:

„Im außerbörslichen Direkthandel oder an den Börsenplätzen

Tradegate und Quotrix gibt es bei der onvista bank aus technischen Gründen keine Teilausführungen.“

Beim OTC-Handel, wie ich ihn im Artikel beschrieben habe, gibt es also keine Teilausführungen.

Vielen Dank!

Hey super interessanter Artikel – vielen Dank!

Eine Frage hab ich jedoch noch zu den Gebühren:

Was ist wenn ich von einer WKN/ISIN 10 Mal den gleichen ETF gleichzeitig kaufe. Zahle ich dann nur (5+1,5) = 6,50€ oder 6,5€ x 10 ETF = 65,00€?

Vielen Dank im Voraus!

Hallo Daniel,

wenn du mehrere Anteile des gleichen ETF auf einmal kaufst, zahlst du immer nur einmal Gebühren, unabhängig von der Zahl der gekauften Anteile.

Die Gebühr bezieht sich immer auf eine einzelne Order – und eine Order lautet in etwa: „Kaufe X Anteile vom ETF Y zum Preis Z“.

Hallo Oliver,

bin erst vor kurzem auf Deinen Blog gestoßen und finde ihn auch sehr gut. Generell mal ne Frage: Ich bin schon seit mehr als 10 Jahre zufriedener DKB-Kunde und fand bisher aber keine Infos in den Kommentaren, ob die DKB vergleichbar gut wäre wie ING-Diba oder ComDirect oder OnVista. Ist die DKB denn nicht für Depots und ETFs geeignet oder gar zu meiden?

Danke für die Klärung und weiterhin viel Erfolg und Input für eine gemeinsam bessere Zukunft.

LG, MathiasG

Hallo MathiasG,

wenn mich nicht alles täuscht, habe ich auch schon von anderen Finanzbloggern und -lesern gehört oder gelesen, die ihr Depot bei der DKB führen. Zu meiden oder ungeeignet scheint sie also nicht zu sein, wenn auch die meisten ihr Depot bei den „Big Five“ (flatex, OnVista, IngDiba, Comdirect, Cortal Consors) zu führen scheinen.

Ex-Studentin Jenny hat vor einer Weile mal eine gute vergleichende Übersicht zu verschiedenen Depot-Anbietern gemacht (hier ging es vorrangig um ETF-Sparpläne), die DKB war auch dabei:

https://exstudentin.wordpress.com/2017/11/19/meine-etf-sparplaene-kosten-bald-etwas-so-gehts-weiter-teil-2/

Ich habe mein Depot hauptsächlich bei der DKB.

Zwar gibt es bei Flatex oder Onvista günstigere Konditionen auf Einzelorders, aber die 10€ pro Order bei der DKB sind auch nicht übermäßig hoch.

Bei z.B. ING-Diba und Comdirect zahlt man ebenfalls 10€ pro Order.

Bzw bei den Sparplänen kostet die DKB pauschal 1,50 € pro Ausführung, während mich das zuvor bei der Comdirect 1,5% gekostet hat.

Wenn man nicht gerade mit den minimalen 50 € pro Ausführung unterwegs ist, ist dieser Pauschalbetrag vernachlässigbar. Aber selbst 1,5% wären für uns Langzeitinvestoren vernachlässigbar gegenüber der erhofften Rendite und auch gegenüber TER und TD.

Übrigens hat die DKB dieses Jahr die Comstage-ETFs als Aktion sogar kostenlos im Sparplanangebot.

Einziger Nachteil, den ich sehe:

Die DKB ist meine Hauptbank. Das bedeutet, ich logge mich häufiger dort ein und sehe auch jedes mal meinen Depotstatus. Dadurch fällt es mir schwerer, mein Depot einfach Depot sein zu lassen und klicke manchmal auf die Detailansicht, um die Kursentwicklung zu begutachten.

Vielleicht ist das ne gute Übung, wenn ich mir jedes mal sage, dass ich trotzdem beharrlich am Plan festhalten soll.

Vielleicht wird mir das aber auch tendenziell zum Verhängnis, weil es mir dummes Trading erleichtert.

Ach ja und weil ich das gerade noch in den anderen Kommentaren gelesen habe:

Die Bearbeitung im DKB-System von bereits eingerichteten Sparpläne ist ziemlich einfach.

Sparplan auswählen, auf „bearbeiten“ klicken, neuen Betrag angeben und mit TAN bestätigen. Optional kann man dabei dann auch alle Wertpapieraktivitäten für die laufende Session freischalten, dann spart man sich sogar die TAN-Eingabe, falls man noch weitere Anpassungen vornimmt.

Somit kann man tatsächlich monatlich die Sparrate ziemlich einfach dem aktuellen Kontostand anpassen.

Danke für den tollen Artikel.

Ich habe bisher die Option mit Käufen ab 500€ bei der ING DIBA genutzt. Da diese Aktion jetzt ja kurzfristig beendet wurde, habe ich mich auf die Suche nach einer neuen Alternative gemacht und da kam dieser Artikel, obwohl er schon etwas älter ist, wie gerufen. Ich denke bei mir wird es dann auf die OnVista werden. Das erscheint mir bei der aktuellen Marktlage am attraktivsten.

Falls ihr das aus heutiger Sicht anders bewerten würdet, dann schreibt mir gerne! 🙂

LG

Paul

Hallo,

ich habe auch ein Depot bei OnVista aber noch mit Nordnet Konditionen. Die wurden mal von denen übernommen. Ich zahle für jeden OTC Trade 5,99 + 0,80 aber dafür gibt es keine Orderprovision wie die 0,23% für Verkauforders im FreeBuy (mir 39€ Cap).

Würde jemand trotzdem auf das FreeBuy Modell umstellen?

LG

Martin

Ganz vergessen: Aktuell komme ich auf etwa 35 Kauf und 5 Verkauforders pro Jahr aber das wird sich sicher auch mal mehr in Richtung Verkauf verändern.

Hallo Oliver,

der Artikel hier ist ja wirklich einer der Meistkommentierten.

Das Thema ist einfach sehr pragmatisch und das ‚richtige‘ Depot mit den ‚richtigen‘ ETFs legt ja in gewisser Weise das Fundament für alles Weitere, da man sich um diese Grundfesten eigentlich nicht mehr groß kümmern möchte.

Deine Vorgehensweise klingt für mich sinnvoll – allerdings thematisierte der ARERO Mail Newsletter gerade auch zu dem Thema – und kam natürlich zu gegenteiligem Schluss. Keine Einzelfonds, kein manuelles rebalancing – nicht etwa aus Bequemlichkeit, sondern vermeintlich auch als günstigere Strategie!

Mich würde Deine Position dazu interessieren – vielleicht sogar ein spannendes Thema für einen eigenständigen Blogbeitrag als Erwiderung?

Grüße und mach weiter so!

Ich zitiere einmal:

Kann man die ARERO-Idee eigenständig umsetzen?

Da das ARERO-Konzept transparent ist, kann man es durch den Kauf von mehreren börsengehandelten Indexfonds (ETFs) in der Tat näherungsweise selber nachbilden. Benötigt würden hierbei typischerweise sechs ETFs, welche die folgenden Anlageklassen und -regionen abbilden: Aktien Nordamerika, Aktien Europa, Aktien Asien-Pazifik, Aktien Schwellenländer, Staatsanleihen Europa, Rohstoff-Index. Allerdings ist das approximative Nachbauen des ARERO-Portfolios neben dem höheren Arbeitsaufwand unter dem Strich oft auch mit höheren Kosten und Gebühren verbunden. Hierfür gibt es mehrere Gründe.

Als Indexfonds kann man ARERO über die Kapitalanlagegesellschaft kaufen und verkaufen. Da es bei ARERO keinen Ausgabeaufschlag gibt, fallen hierbei keine Transaktionskosten an. Im Gegensatz dazu lassen sich ETFs im Regelfall nur über die Börse kaufen und verkaufen; bei jeder Transaktion und für jeden einzelnen ETF fallen in der Regel Ordergebühren an.

Da diese Gebühren üblicherweise einen recht großen Fixkostenanteil beinhalten, ist die relative Kostenbelastung oft umso höher, je kleiner der Anlagebetrag ausfällt. Besonders hoch sind Gebühren damit tendenziell für selbstkonstruierte ARERO-Sparpläne, da der auf jeden der sechs ETFs entfallende Euro-Anlagebetrag bei typischen Sparplangrößen sehr gering ist.

Neben diesen direkten Transaktionskosten fällt bei börsengehandelten Produkten wie etwa ETFs auch die sogenannte Geld-Brief-Spanne ins Gewicht. Damit bezeichnet man die Differenz zwischen dem Kurs, zu dem man ein Wertpapier kaufen kann, und dem (niedrigeren) Kurs, zu welchem man es im gleichen Moment wieder verkaufen könnte. Diese Spanne schmälert ebenfalls die Rendite, wobei sich ihr Einfluss von Wertpapier zu Wertpapier unterscheidet.

Die regelmäßige Readjustierung der Portfolio-Komponenten von ARERO, d.h. das Zurücksetzen auf die 60/25/15-Gewichtung von Aktien/ Renten/Rohstoffen sowie die Aktualisierung der Aktienregionengewichte auf Grundlage ihres Anteils am Weltbruttoinlandsprodukt erfolgt bei ARERO automatisch (mindestens) zweimal jährlich. Das spart dem Anleger nicht nur Zeit und Aufwand, sondern hilft auch bei der Aufrechterhaltung der Anlagedisziplin. Bildet man das ARERO-Konzept eigenständig nach, muss man auch die Readjustierung manuell duchführen. Hier fallen wieder Transaktionskosten und Geld-Brief-Spannen an.

Auch aus steuerlicher Sicht kann die eigene Nachbildung des ARERO-Konzepts über ETFs nach dem „do-it-yourself“-Prinzip nachteilig sein. Zum einen kann das selbständig durchgeführte Rebalancing der ETFs auf Anlegerebene zu vorzeitigen Gewinnerrealisierungen bei Portfoliobestandteilen und damit einhergehend Steuerzahlungen führen. Bei der Anlage in ARERO treten durch das Rebalancing hingegen keine vorzeitigen Steuerbelastungen auf Anlegerebene ein. Vielmehr werden eventuelle Gewinne aus der ARERO-Anlage erst zum Verkaufszeitpunkt auf Anlegerebene steuerwirksam. Darüber hinaus können ARERO-Anleger mit der Einführung des Investmentsteuerreformgesetzes (InvStRefG) seit dem 01.01.2018 die maximale Teilfreistellung in Höhe von 30% auf die gesamte Vorabpauschale und den gesamten Veräußerungsgewinn ansetzen. Bei eigener Nachbildung des ARERO-Konzepts über ETFs lassen sich die Teilfreistellungen dagegen grundsätzlich nur für die Aktien-ETFs nutzen, während für die Renten- und Rohstoff-ETFs Teilfreistellungen nach dem Gesetz nicht vorgesehen sind. Da Teilfreistellungen eine tatsächliche Befreiung von der Steuerlast darstellen und nicht nur eine steueraufschiebende Wirkung haben, können die damit einhergehenden Steuervorteile beträchtlich sein.

Hi Fab

verschone uns mit Marketing-Geschwurbel … 😉

Vielleicht liest du dich hier ein bisschen ein und entscheidest erst dann?

https://www.finanzwesir.com/blog/arero-weltfonds

https://www.finanzwesir.com/blog/arero-gold

https://www.finanzwesir.com/blog/investment-universum

Es gibt noch mehr in den Kommentaren, einfach FINANZWESIR und ARERO googeln

hier im Forum war das Thema auch schon dran?

VG Joerg

Hallo Fab,

Es würde sicher auch nicht verwundern, wenn der Ferrero-Newsletter ein Rezept kritisch analysiert, dass zum Selbstmischen von Nutella anregt. Ja, das kann ungesünder sein, wenn man mehr Zucker verwendet als das Original. 😉

Hi,

cooler Artikel!

Jedoch scheint es inzwischen ein wenig anders zu sein. Denn nun heisst es:

„Zzgl. Börsengebühren, Maklercourtage und/oder ähnliche Kosten. Pauschalierte Handelsplatzgebühren werden im OTC-Handel sowie im Handel an allen deutschen Börsenplätzen inkl. Tradegate Exchange und Quotrix mit 2,00 EUR berechnet. Verfügbare FreeBuys werden für die ersten Wertpapierkäufe eines Monats eingesetzt.“

Sprich 2 Euro pro ETF. Oder sehe ich was falsch?

Grüsse,

alfred

Onvista verlangt ab seit 1. März 2019 generell 2 Euro Handelsblattgebühr.

Das ist korrekt!

Lieber Oliver,

ich denke daran, zu Onvista zu wechseln (Consors gefällt mir nicht mehr so recht, die Kosten werden auch auf Nachfrage eher intransparent erklärt) – bist du denn nach wie vor zufrieden? Weißt du als Kunde von geplanten Veränderungen?

Vielen Dank, auch für deinen sehr inspirierenden Blog,

Nina

Hallo Nina,

Ich persönlich bin nach wie vor zufrieden und werde auch erstmal bei OnVista bleiben. Zum 1. Juni 2019 wird OnVista jedoch sein Preismodell anpassen, das dann etwas weniger attraktiv sein wird. Die Änderung betrifft das Freebuy-Modell und die Sparpläne:

https://de.extraetf.com/news/etf-news/onvista-bank-anpassung-preismodell

Die Änderungen bei den Sparplänen werden mich nicht treffen (da ich ja keine Sparpläne habe), die Einschränkung des Freebuy-Modells wird jedoch zur Folge haben, dass ich weniger ETFs auf einmal kaufen kann und zwischen den Käufen etwas warten muss.

Vielen Dank! 🙂

Hallo Oliver,

bin noch ein Neuling, habe aber inzwischen meinen ersten Sparplan bei onvista und möchte nun mit einer größeren Einmalinvestition in den besparten ETF (A0RPWH) investieren. Habe akt. 4 Freebuys. ABER: ich komme nie auf die o.g. Preise. Immer wenn ich den Preis abfrage, wird dort eine Orderprovison verlangt (bei ca. 2000€ sind das 10,52€ zusätzlich zu den 2€ Handelsplatzgebühr). Wie kann ich diese denn umgehen? oder geht das gar nicht? Womit hängt diese Provision zusammen?

Dein Vorgehen, das ganze ohne Sparplan zu machen, fand ich super, das überlege ich mir noch. Ist aber erst ab einer bestimmten Summe rentabel, oder?

Vielen lieben Dank

Judith

Hallo Judith,

das ist merkwürdig, mit deinen Freebuys solltest du eigentlich keine Orderprovision bezahlen, sondern nur die pauschalierte Handelsplatzgebühr von 2 €.

Vielleicht ist es ein Anzeigefehler oder wir haben etwas übersehen. Im Zweifelsfall würde ich mal bei der kostenlosen Support-Hotline von OnVista anrufen und nachfragen. Mir wurde dort immer schnell und unkompliziert weitergeholfen.

Hallo Oliver,

toller Blog, gefällt mir sehr gut!

Ich denke gerade darüber von DKB zu Onvista oder Ing Diba zu wechseln. Kaufe auch manuell und plane ca. 2 Mal im Jahr meine 4 ETF nachzukaufen. Bei der DKB (10€pro Order) sind das 80 Euro pro Jahr.

Leider gibt es meine 4 ETF alle nicht kostenlos bei der Ing Diba. Allerdings könnte ich mir ja ähnliche raussuchen. Das wäre nicht das Problem.

ich hätte allerdings gerne eine möglichst langfristige Lösung. Deswegen stelle ich mir die Frage wie konstant der Pool an kostenlosen ETF bei der Ing Diba ist? Wenn ich mir nun 4 ETF aussuche, möchte ich vermeiden, dass ich mir in 1-2 Jahren wieder neue suchen muss, weil es meine ausgewählten ETF nicht mehr kostenlos gibt. Hat da jemand Erfahrungswerte? Weiß z. B. jemand wann sich der Pool der Ing Diba das letzte Mal geändert hat? Wurden kostenlose Etf plötzlich kostenpflichtig?

Das spricht bei mir aktuell eher für das Free Buy Modell der Onvista.

Was meint ihr?

Gruß

Bastian

Hallo Bastian,

meine Erfahrung nach (gerade mal (!)) fünf Jahren ETF-Investment:

In der ETF-Welt ändert sich alles ziemlich, ziemlich schnell. ETFs ändern ihren Steuerstatus, werden aufgelöst, verschmolzen, Aktionen und Gebührenmodelle der Banken kommen und gehen. In den drei Jahren, die ich mein aktuelles Portfolio bei OnVista bespare, hat die Bank bereits zwei mal ihr Freebuy-Modell geändert.

ING hatte damals noch das „ab 500 € kostenfrei kaufen“-Modell, das gibt es mittlerweile auch nicht mehr. Die aktuelle Sonderaktion wird mit „gültig bis 31.12.2019“ beworben (https://www.ing.de/wertpapiere/etf/gebuehrenfrei-kaufen/).

Dazu passend auch der letzte Teil (Depot und Vermögen) in meinem letzten Jahresbericht:

https://frugalisten.de/jahresbericht-2018-teilzeitwoche-medienboom-sechsstelliges-vermoegen/

Seit ich

Ich denke, die „langfristige Lösung“, mit der alles für immer gut ist, wirst du nicht bekommen. Du musst damit rechnen, dass solche Sonderaktionen sich schneller ändern als du „Trackingerror“ sagen kannst.

Darum mein Tipp: Überlege dir genau ob der Wechsel den Zeiteinsatz und die höhere Komplexität deiner Depotverwaltung wert ist. Wenn nicht, lass das Optimieren lieber bleiben, in zwei Jahren sieht die ETF-Welt sowieso wieder ganz anders aus.

Auch noch eine Überlegung: Ich kenne jetzt deinen Depotwert nicht, aber vier ETFs lohnen sich eigentlich erst bei sechsstelligen Portfolios. Vielleicht genügt es ja dir auch schon, statt vier nur 1-2 ETFs zu besparen (MSCI ACWI oder MSCI World+EM). Auch das würde bereits Gebühren und Komplexität einsparen.

Hallo Oliver,

Danke für dein Feedback. Dein Vorschlag mit der 1-2 ETF-Lösung hat mich zum Nachdenken gebracht.

Mein Depotwert ist aktuell bei ca. 40k, aufgeteilt in:

50% MSCI World

20% MSCI EM

20% Stoxx Europe 600

10% MSCI World Small Caps

Außer der Small Cap ETF sind alles Ausschütter, um den Pauschbetrag auszunutzen.

Die zukünftige Ersparnis pro Jahr, die ich anlegen möchte, beläuft sich auf ca. 6-10k.

Mir fallen nun folgende Optionen ein, wenn ich bei der DKB bleibe:

1) Weiterhin die 4er ETF Lösung. 1 Mal im Jahr nachkaufen wären 40€ Gebühren pro Jahr. Bei 2 Mal Nachkaufen wären es 80€.

2) Alle 4 ETF behalten, aber die nächsten Jahre nur noch MSCI World + EM nachkaufen. Bei 1 Mal kaufen wären das 20€ Gebühren, bei 2 Mal im Jahr 40€. Allerdings würde ich dann an der festgelegten Aufteilung 50,20,20,10 nicht mehr festhalten. MSCI World+EM würden weiter steigen. Europa und Small Caps würden einen immer kleineren Anteil einnehmen. Finde ich nicht so kritisch. Was meinst du?

Spontan finde ich Option 2 mit zwei Mal im Jahr nachkaufen gerade am besten. Im Vergleich zu ein Mal im Jahr kaufen hätte ich zwar 20 EUR Gebühren mehr. Wenn man allerdings von einem halbjährlichen Sparbetrag von ca. 4000€ ausgeht, der 5% erwirtschaftet, wären das auch 200€ Ertrag mehr.

Vielleicht hast du ja noch weitere Gedanken zu meinen Überlegungen?

Gruß

Bastian

Hallo Bastian,

deine Überlegungen hören sich für mich vernünftig an.

Bei deiner aktuellen Depotgröße und Sparrate wird es noch ein paar Jahre dauern, bis mehr als zwei ETFs wirklich eine Überlegung wert sind. Bis dahin wird sich einiges bewegt haben in der ETF-Welt und du kannst dann zu gegebener Zeit die Lage neu bewerten.

Moin,

ich habe mein Depot auch bei der DKB und wenn ich mal etwas nachkaufen „muss“ (zwecks Rebalancing), mache ich das einfach über eine temporäre Anpassung der Rate meines Sparplans.

Änderungen der Sparrate sind ja bei DKB jederzeit kostenlos möglich und wenn ich sehe, dass ich in MSCI EM Beispielsweise 1000€ nachlegen muss, editiere ich einfach meinen Sparplan für den nächsten Monat temporär von 100€ auf 1000€ und nach erfolgter Ausführung wieder zurück (bzw auf den neuen, angepassten Wert).

Darf man natürlich nur nicht vergessen, für die Sparrate ausversehen ins Dispo zu geraten ist ein ziemlicher Renditekiller 😉

Nur so als zusätzliche Alternative:

Ich bespare bei EBASE einen MSCI World ETF für meine Kids mit Sparplan.

Die Gebühren 0,34% = 34 Cent pro Ausführung bei 100 Euro.

Die 0,34% setzen sich aus 0,2% reiner Gebühr von Ebase und 0,16% Additional Trading Costs des ETF zusammen.

Das Depot ist kostenlos bei Kindern bis zum 18. Lebensjahr.

Darüber ist es nur dann kostenlos, wenn 1500 Euro aktive Fonds im Depot sind (das ist der einzige Haken an der Sache).

Ansonsten (vor allem für Kinder) ne gute Sache finde ich.

Hallo Oliver,

zunächst einmal Danke für diesen wirklich tollen Blog! Eine kurze frage habe ich:

Nehmen wir mal an ich bespare 4 ETFs und möchte möglichst keine Ordergebühren für den jeweiligen Kauf zahlen. Um 4 FreeBuys zu erhalten benötige ich zu den aktuellen Konditionen rund 10.000 Euro auf meinem Konto; ich besitze jedoch nur 2.000. Könnte ich mir 8.000 Euro z.B. von einem Familienmitglied leihen, sie zusammen mit meinen eigenen 2.000 Euro für einen Monat auf das Konto packen und am Ende des Monats nach erhalt der 4 FreeBuys die 8.000 wieder abheben und mit meinen übriggebliebenen 2.000 Euro die FreeBuys aufbrauchen? oder würde ich durch die große Abhebung die FreeBuys wieder verlieren? ist so ein hin und her überhaupt erlaubt?

Freue mich auf deine Antwort

Liebe Grüße

Adrian

Hallo Adrian,

ja, das sollte so funktionieren.

Hallo Oliver,

das mit den Freebuys hört sich ja schön an, kostet Dich aber leider mehr als die Gebühren der meisten Anbieter in Form von Opportunitätskosten.

Bei 8% angenommener jählicher Rendite: 12,87€

Bei 8,5% angenommener jählicher Rendite: 13,64€

Bei 6 % angenommener jählicher Rendite: 9,74€

Bei 7 % angenommener jählicher Rendite : 11,30€

Allgemeine Formel: 12te Wurzel von (Zinssatz p.a.) * Kapital

z.B. 12te Wurzel(1,08) * 2000€ = 2012,868€

–> ca. 12,87€ „Opportunitätstransaktionskosten“

Damit wäre dann ja beispielsweise ab eine Rendite von etwas über 6% (was man langfristig bei einem gut diversifizierten ETF erwarten darf), eine Transaktion bei bspw. der comdirect mit 9,99€ Ordergebühr günstiger.

Oder sehe ich das falsch?

Danke für deinen Blog, der ist wirklich sehr interessant und lehrreich. Ich bin momentan BWL-Student und fange nächstes Jahr mit dem Arbeiten an und habe dann vor circa 2/3 meines Gehaltes zu sparen und zu investieren, um so auch möglichst früh die finanzielle Freiheit erreichen zu können und unabhängig von meinem Arbeitseinkommen zu sein. Dafür bin ich auf der Jagd, nach dem günstigsten Broker für meine Anforderungen, da durch den Zinseszinseffekt der Einfluss von Kosten sogar noch deutlich größer ist.

Vielleicht hast Du ja Lust auf ein bisschen Austausch, wenn ja, kannst Du mir gerne per Mail schreiben.

Liebe Grüße,

Lucas

Hallo Lucas,

deine Rechnung stimmt, danke für den guten Einwand.

Sinnvoller wäre dann also Variante 2 – das Cash für die Freebuy-Generierung aus dem risikoarmen (Tagesgeld-) Anteil meines Portfolios zu nehmen und stattdessen auf dem OnVista-Verrechnungskonto zu parken. Die Opportunitätskosten sind dann nur die entgangenen Tagesgeldzinsen (die aktuell ja ziemlich gering sind).

Viel Erfolg bei deinem Plan – mit dem „Berserker-Sparen“ statt Lifestyle-Inflation zum Berufseinstieg hast du den größten Fehler schon vermieden. 🙂

Hallo Oliver,

erst mal vielen Dank für den tollen Blog, auf den ich erst vor Kurzem gestoßen bin und ihn seitdem Stück für Stück verschlinge…

Da hier so viel kommentiert wurde (was nur zeigt, wie sinnvoll dein Artikel ist), konnte ich mir leider nicht alles durchlesen. Verzeih daher, wenn die folgenden Fragen möglicherweise schon gestellt wurden:

Ich habe mein Depot zufälligerweise auch schon längere Zeit bei onvista, allerdings das Festpreis-Modell. Beim jetzigen Stand würde man da ja 7 Euro bei Kauf oder Verkauf über Quotrix/Tradegate oder Direkthandel bezahlen. Lohnt sich denn das Freebuy-Modell überhaupt noch? Meine Überlegung ist folgende: Sagen wir, ich investiere 10.000 pro Jahr und wenn die Entnahmephase startet, möchte ich die gleichen 10T p.a. wieder entnehmen (nur ein Rechenbeispiel) Wenn ich dann in der Entnahmephase 10T pro Jahr entnehme, kann ich das ja jeweils mit nur einer Order realisieren (die prozentualen Schwankungen im Portfolio spielen dann ja keine so große Rolle mehr, da die 10T im Vergleich zum Gesamtwert deutlich geringer sind, ich muss also bei der Entnahme nicht mehr streuen). Davon ausgehend würde Festpreis insgesamt lukrativer werden, wenn mein Depot nur aus fünf ETFs oder weniger besteht:

Festpreis: kaufen p.a. : 5*7=35 verkaufen p.a.: 1*7 Summe: 42€

Freebuy: kaufen p.a. : 5*2=10 verkaufen p.a.: 10.000*0,25%+5,99+2=32,99 Summe: 42,99€

Wie siehst Du das, wäre Dir persönlich (nur deine Meinung, keine Beratung!) die geringe Diversifikation auf nur 5 ETFs oder weniger zu riskant?

Hallo Christoph,

Die genauen Konditionen für den Verkauf sollten für die Depotauswahl fast egal sein – aus drei Gründen.

Einen hat Jörg schon genannt: Gebührenstrukturen und -modelle ändern sich ständig – und Gebühren werden tendenziell eher günstiger. Wer weiß schon, welche Verkaufsgebühren OnVista in 10 oder 20 Jahren verlangt – und ob es OnVista da überhaupt noch gibt. 😉

Zweitens sind die Gebühren beim Kauf entscheidender, da auf nicht gezahlte Gebühren anschließend noch viele Jahrzehnte der Zinseszins wirken kann – ähnlich wie bei gestundeten Steuern. Das trifft für Verkaufsgebühren nicht zu, diese zahlt man wirklich nur einmal.

Last but not least – wenn die Verkaufskonditionen wirklich schlecht sind – kann man einfach einen Depotübertrag zu einem Broker mit günstigeren Konditionen machen.

Was die Diversifikation angeht: Man kann auch mit nur einem ETF (MSCI ACWI oder FTSE All World) besser diversifiziert sein als mit fünf (z.B. DAX + CDAX + MDAX + SDAX…). Ein ETF ist ja nur ein Anlagevehikel – die Diversifikation entsteht durch die abgebildeten Indizes, nicht durch das Produkt selbst. Deswegen kann man auch nicht pauschal sagen, ob eine Diversifikation über 5 ETFs „ausreicht oder nicht“.

Hi Christoph,

wann faengt bei dir die Entsparphase an?

Ueberleg mal, wie sich online Banking die letzten 20 Jahre veraendert hat? Schon heute gibt’s sehr guenstige Auszahlplaene (EBASE, DKB, …) mit justtrade.com (0€) steht die naechste Generation in den Startloechern. Gehe mal davon aus, dass Entsparen gebuehrenfrei wird.

LG Joerg

…und noch eine Frage: in deinem Portfolio-Artikel schreibst Du, dass Du regelmäßig zwischen den verschiedenen Anlageklassen rebalanced. Wie oft machst Du das und wie wirkt sich das auf deine Kosten aus? Denn für jedes Rebalancing muss man dann doch mind. eine Verkaufs- und eine Kauforder bezahlen, oder? Wäre es nicht besser, das Rebalancing immer nur mit den jährlichen Zukäufen zu realisieren? Oder anders gefragt: Wieviel Prozent Abweichung von der gewünschten Portfolio-Zusammensetzung sind aus deiner Sicht akzeptabel, bevor man rebalancen muss?

Hallo Christoph,

aktuell ist mein Vermögen (und enstprechend dessen Schwankungen) noch klein genug, dass ich immer mit jährlichen Zukäufen rebalancen kannn.

Wenn das Vermögen irgendwann mal größer wird, wird das vermutlich nicht mehr immer möglich sein, da die Schwankungen größer werden können als mein jährliches Investitionsvolumen. Dann wird es eine Aufgabe sein, die Vorteile des Rebalancings gegen zusätzliche Ordergebühren abzuwägen bzw. letztere zu optimieren. Im Regefall sollten die Vorteile des Rebalancings (ein besseres Risiko-Rendite-Profil) – gerade bei größeren Vermögen – die Transaktionskosten überwiegen.

Hi Christoph, kennst du schon Finanzwesir.com ? Dort werden so gut wie alle Fragen in eigenen Blog-Posts rauf und runter dekliniert. Auch Rebalancing.

Hier auch: https://frugalisten.de/hosen-runter-hier-kommt-mein-investment-portfolio/

Vielleicht liest Du erstmal alles in Ruhe durch?

Bis in 4 Wochen

LG Joerg

@Joerg

Auch wenn es thematisch nicht gut hier hin passt:

Jedesmal wenn ich den von dir verlinkten Blogbeitrag von Oliver und die Kommentare darunter lese (irgendwie zieht es mich magisch immer wieder dort hin 🙂 ), bleibe ich an dem Kommentar von Alexander aus dem Jahr 2016 zur „Dividendenstrategie“ hängen. Bis heute lässt sich dieser Irrglaube zur „Dividende“ nicht auflösen. Die mathematischen Zusammenhänge, die dort von Oliver und Dummerchen erläutert werden, werden einfach ausgeblendet. In jedem Blog, den ich bisher gelesen habe, gibt es dazu unfassbar unlogische Aussagen der dividendenorientierten Anleger. Es wird alles vermengt in der Diskussion: Wachstum, Dividende, Thesaurierung, Ausschüttung, Anteilsverkauf ist Entnahme, Dividende ist keine Entnahme…

Ich hatte diesen Blog und den Finanzwesir auch Bekannten empfohlen, die sich in das Thema Aktien und ETFs einlesen wollten, und sie kamen am Ende alle mit Fragezeichen zurück, da die technischen Zusammenhänge zur Dividende (Kursabschlag, keine „Früchte“, die von alleine nachwachsen etc.) nicht verstanden werden. Bei MMM gibt es eine alte Diskussion mit Jason Fieber zu dem Thema. Jason will die „technischen“ Zusammenhänge auch nicht verstehen. Es ist zum Haareraufen.

Ich habe mir daher inzwischen abgewöhnt, Neulingen Blogs zu empfehlen, denn früher oder später kommt die Frage: „Wie komme ich denn in 30 Jahren an meine monatliche Rente?“ Und dann stehst du da, wenn du erzählst, dass du Anteile von thesaurierenden ETFs verkaufen willst anstatt die Hohe Dividende von Exxon oder Shell zu kassieren…

Danke Matthias,

wenn ich Bock habe, klinke ich mich ein und schreibe/verlinke …

(OK, ich hab‘ wohl eine „leichte?“ missionarische Ader 😉 oder ist es womoeglich uebersteigerte Geltungssucht??? Bete um Demut fuer mich!)

Gegen Dividenden-Anleger habe ich ueberhaupt nix!

Ich hatte als junger Anleger selber so angefangen und halte als masochistisches Mahnmal immer noch ein paar Euro-/StoxxDiv30 ETF Stuecke seit 2006-2008 (grottenschlechte Entwicklung)

Ausserdem: wenn es aus emotionalen oder kognitiven Gruenden fuer einen passt: Warum nicht?

Besser Dividenden-Strategie, als ueberhaupt keine Aktien (oder eine geringere Aktien-Quote).

Fuer uns anderen ist es hilfreich: sie zahlen jaehrlich Steuern (die sonst wir zahlen muessten?), sie fachen die Broker-Wirtschaft an (mehr Volumen, mehr Traffic, mehr Wirtschaftskreislauf-am-Laufen-halten?) und machen in der Zeit wenigstens keine anderen Dummheiten …

(vgl. nur die vielen Einzelaktien/Dividenden-Blogs inzwi auf Finanzblogroll.de)

Betrachten wir es einfach als ihr Hobby? Dann ist ja alles erlaubt/paletti!

LG Joerg

Auch wenn der Beitrag schon älter ist, hier noch die Ergänung. Leider ist das Freebuy-Depot der Onvista abgeschafft worden-für Bestandskunden wohl noch nicht. Gibt es denn eine Alternative?

LG Thomas

Hi Thomas,

wenn für dich ein mobile-only Broker in Frage kommt, dann ist Trade Republic vielleicht etwas für dich: https://www.traderepublic.com/de-de

VG

Hallo Oliver,

besten Dank für den klasse Artikel! Was mich noch interessieren würde: Wären Trading212, Freetrade (oder Trade Republic wie Daniel oben schon aufgeführt hat) nicht noch günstigere Depotanbieter für ETF-Käufe, da keinerlei Order-Gebühren anfallen?

VG