Eine Frage wird in der Frugalisten-Community immer wieder heiß diskutiert: Wie viel Geld musst du eigentlich genau ansparen, damit du nicht mehr arbeiten gehen musst?

Auch ich habe ja vor, noch vor meinem 40. Geburtstag in Rente zu gehen und dann nie wieder in einem Job für Geld arbeiten gehen zu müssen. Aber wie viel Geld brauche ich eigentlich dafür? Schließlich will ich ja für den Rest meines Lebens nur von meinem Vermögen und dessen Erträgen leben.

Vielleicht eine Million? Oder sogar zehn Millionen? Oder doch viel weniger?

Die kurze Antwort: Das 25-fache meiner jährlichen Ausgaben

Um nicht mehr auf meinen Job angewiesen zu sein, muss ich so viel Geld ansparen, dass ich davon Monat für Monat meine Ausgaben bestreiten kann, ohne dass mein Erspartes jemals aufgebraucht wird.

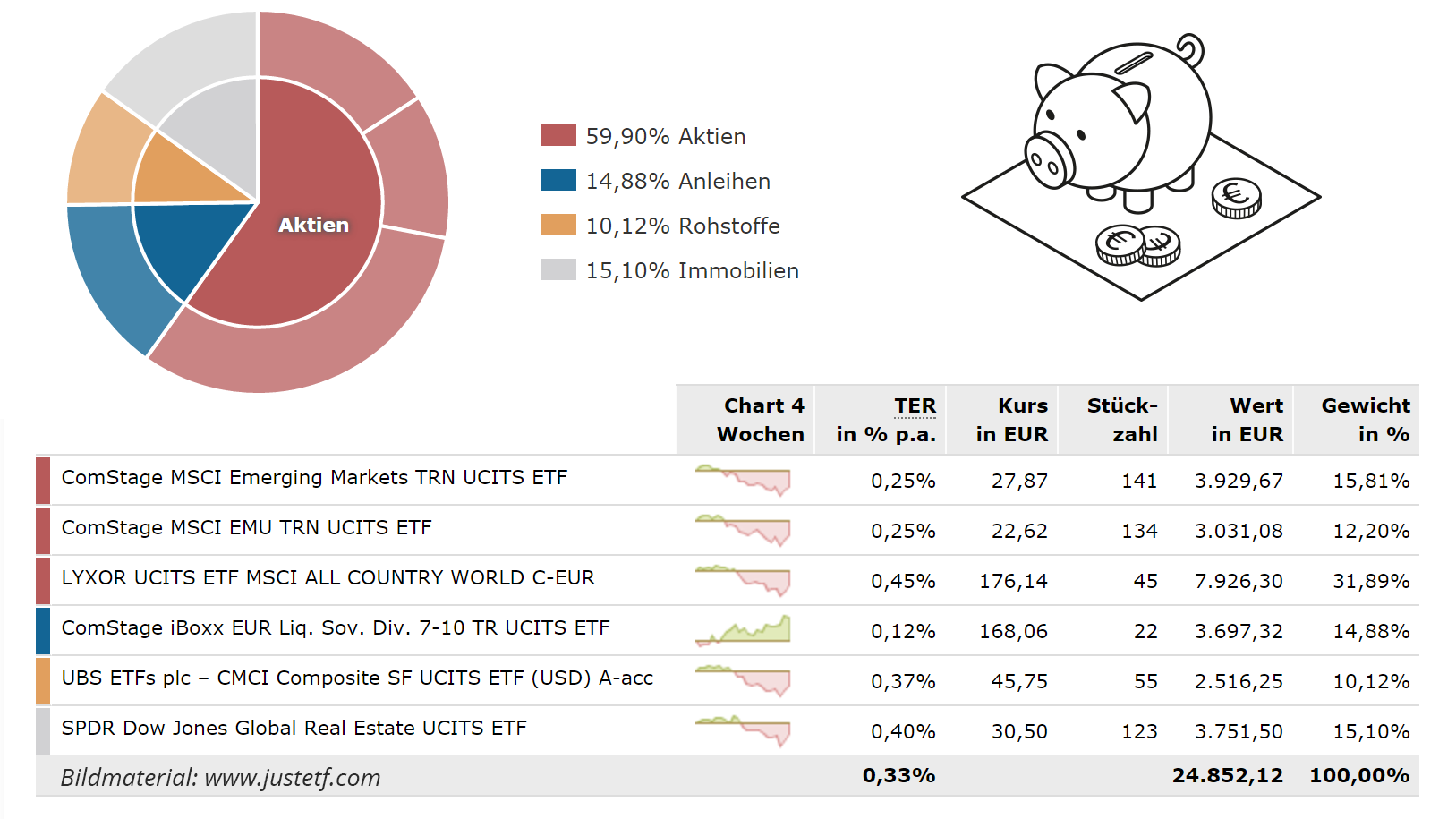

Dafür schicke ich mein angespartes Geld arbeiten. Ich lege es an, zum Beispiel in Aktien, Fonds oder Immobilien. So erzeugt das Geld Einkünfte in Form von Zinsen, Dividenden oder Mieteinnahmen.

Diese Kapitalerträge treten nun in eine Art Wettstreit mit meinen Ausgaben: Durch die Kapitaleinkünfte wächst mein angelegtes Vermögen. Wenn ich Geld ausgebe, schrumpft es.

Angenommen ich würde mein Geld auf ein Festgeld-Konto einzahlen, da mir jedes Jahr genau 2 % Zinsen ausschüttet. Dann könnte ich jedes Jahr 2 % meines Vermögens ausgeben, ohne dass mein Geld mit der Zeit weniger wird.

Mit 2 % Zinsen (wenn ich so viel überhaupt bekomme) ist allerdings noch kein Blumentopf zu gewinnen. Ich brauche risikoreichere Anlagen, wie etwa Aktien, mit denen ich langfristig mehr als 2 % Rendite erzielen kann.

Die haben aber ein anderes Problem: Sie liefern keine konstanten Erträge. Mal geht es sieben Jahre hintereinander nur bergab, dann geht es ein Jahr vielleicht gleich 30 % oder sogar 50 % aufwärts. Nur im langfristigen Durchschnitt, über viele Jahre hinweg, sind mit Aktien Renditen von etwa 5 % im Jahr möglich (nach Abzug der Inflation).

Mit diesen starken Schwankungen kann man kaum kalkulieren. Und auch einfach den Durchschnitt der jährlichen Renditen zu bilden, hilft mir nicht weiter. Denn wenn ich aus meinem Vermögen zusätzlich jedes Jahr Geld entnehme, spielt auch die Reihenfolge eine Rolle, in der die Renditen in den einzelnen Jahren auftreten.